Sugerowaliśmy na Blogach Bossy, że indywidualni inwestorzy mogą spróbować stworzyć sobie przewagę informacyjną albo analityczną w inwestowaniu na rynku akcyjnym poprzez wykorzystanie eksperckiej wiedzy z branży, w której pracują. Im bardziej egzotyczna dla innych inwestorów jest to branża (jak segment gamingowy na GPW kilka lat temu) tym większą mają szansę na wykreowanie przewagi.

W periodyku Journal of Financial Economics ukaże się wkrótce interesujące badanie, w którym sprawdzono czy wiedza branżowa może zapewnić przewagę inwestycyjną. Artykuł zatytułowano Industry Familiarity and Trading: Evidence from the Personal Portfolios of Industry Insiders. Należy jednak zaznaczyć, że badanie obejmowało insiderów – czyli osoby zajmujące kierownicze stanowiska w firmach (głównie członków zarządów i rad dyrektorów). Analiza obejmuje okres 1991-1996 (co z pewnością jest dużą słabością) i dane z 78 000 rachunków brokerskich. Korzystając z dostępnych publicznie danych o transakcjach insiderów badacze zidentyfikowali 105 rachunków należących do insiderów. Zawarto na nich około 5,5 tys. transakcji.

Badacze zadali sobie pytanie: czy jest różnica w skuteczności transakcji zawieranych przez insiderów na spółkach z ich sektora (z wyłączeniem firmy, z którą byli związani) ze skutecznością innych zawieranych przez nich transakcji? Uzyskane wyniki porównali jeszcze z wynikami zwyczajnych klientów brokera.

Na początku badacze stwierdzili, że insiderzy zawierali więcej transakcji w obrębie „swojej” branży (sektora, w którym działała spółka, z którą byli związani) niż wynikałoby to z udziału branży w całym rynku akcyjnym. Przeciętnie 8,4% transakcji zawierano w „swojej” branży przy przeciętnej wadze branży na poziomie 4,1%. Można więc powiedzieć, że insiderzy dwukrotnie przeważali swój sektor. Jeśli uwzględni się wielkość transakcji to skala przeważania zwiększy się do 2,7. Nie są to zaskakujące wyniki bo wszyscy inwestorzy (także zarządzający funduszami) mają skłonność przeważać znane im aktywa, czyli znane branże i spółki oraz spółki i rynki bliskie im geograficznie.

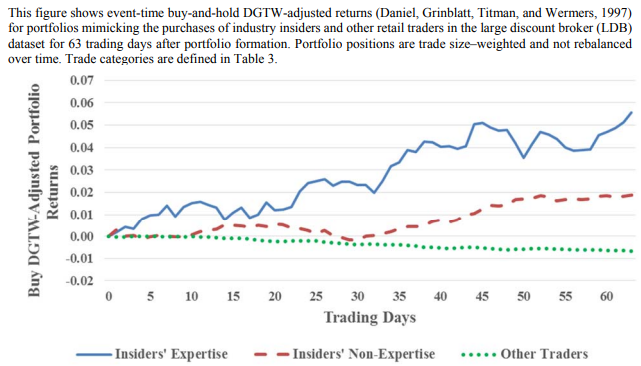

Wróćmy do kluczowego zagadnienia. Badacze wykazali, że insiderzy przejawiają umiejętności gdy handlują akcjami spółek ze „swoich” branż. Nie mają przewagi nad rynkiem w przypadku transakcji w pozostałych branżach. W obrębie „swoich” branż osiągają wyniki wyraźnie lepsze od rynku (zarówno surowe jak i mierzone ryzykiem) i wyraźnie lepsze od zwyczajnych klientów brokera. Badacze zastosowali kilka metod mierzenia wyników inwestycyjnych – wszystkie wykazały tę samą tendencję. Poniższy wykres przedstawia dostosowane o charakterystykę portfela (kapitalizację, wskaźnik C/WK i momentum) stopy zwrotu w okresie trzech miesięcy po transakcjach kupna. Niebieska linia to transakcje insiderów w „swoich” branżach, czerwona linia to transakcje insiderów w innych branżach, zielona linia to transakcje zwyczajnych inwestorów.

Badacze zbadali także efektywność transakcji kupna i sprzedaży. W tym celu stworzyli portfele złożone ze spółek kupionych i sprzedanych przez inwestorów. Podzielili je na transakcje insiderów w „swojej” branży, inne transakcje insiderów i transakcje zwyczajnych inwestorów. Zannualizowana przewaga portfela kupna dla transakcji insiderów w „swojej” branży to 15%, dla innych transakcji insiderów 2,6% a dla transakcji zwyczajnych insiderów -2,1%. Powyższa tendencja zostaje utrzymana po skontrolowaniu o ryzyko (przez cztero-czynnikowy model Carharta).

Duża część artykułu Ben-Davida, Birru i Rossiego poświęcona jest sprawdzaniu czy wspomniane wyżej wyniki inwestycyjne nie wynikają z wykorzystania informacji poufnych. Badacze sprawdzali natężenie i wpływ na wyniki inwestycyjne transakcji przed ważnymi wydarzeniami (wyniki spółki, której akcjami handlowano, wyniki spółki insidera, przejęcia i akwizycje, transakcje insiderów spółki, której akcjami handlowano) ale nie znaleźli argumentów przemawiających za wykorzystaniem niepublicznych, materialnych informacji.

Odkryli natomiast, że ważną rolę w tworzeniu omawianych rezultatów miały transakcje insiderów na spółkach ze „swojej” branży o niskiej kapitalizacji, niewielkim pokryciu analitycznym i dużym ryzyku specyficznym (jak zawsze w badaniach mierzonym jako zmienność). To sugeruje, że insiderzy wykorzystywali raczej swoją ekspercką wiedzę o sektorze. Robili to w segmencie gdzie mogli z niej zrobić największy użytek. Badacze stwierdzili, że insiderzy posiadali umiejętność selekcji właściwych akcji do portfela – ich przewaga inwestycyjna nie wynikała ze zdolności do wyczucia sektora, skutecznego prognozowania cyklu koniunkturalnego w branży.

Warto podkreślić, że badanie objęło de facto wysokich rangą managerów. Osoby łączące zapewne techniczną wiedzę o branży z wysokimi kompetencjami biznesowymi. Pod tym względem badania Ben-Davida, Birru i Rossiego różnią się istotnie od badań norweskich akademików z 2010 roku. Doskeland i Hvide skorzystali z ekstremalnej jawności norweskiego życia gospodarczego i zbadali wszystkie transakcje inwestorów indywidualnych na giełdzie w Oslo w okresie 10 lat. Mieli także dostęp do informacji o miejscu zatrudnienia indywidualnych inwestorów. Stwierdzili, że inwestorzy przeważali spółki ze „swojego” sektora ale nie wykazywali przewagi inwestycyjnej w obrębie „swojej” branży.

Kwestia przeważania znanych inwestorowi aktywów, w ujęciu branżowym lub geograficznym, jest dobrze udokumentowana w badaniach. Nie można z nich jednak wyciągnąć wniosku, że w takich sytuacjach inwestorzy zawsze korzystają z przewagi informacyjnej. To zależy. Badanie Ben-Davida, Birru i Rossiego pokazuje, że uzyskanie przewagi informacyjnej lub analitycznej dzięki eksperckiej wiedzy branżowej jest możliwe. Należy jednak pamiętać, że ich analiza obejmowała wysokich rangą managerów, członków zarządów lub rad dyrektorów, a więc osób z głęboką, bezpośrednią i aktualną znajomością branży. Warto też podkreślić, że badacze nie znaleźli dowodów na wykorzystywanie informacji poufnych co może oznaczać zarówno, że dowodów nie ma jak i że je przeoczyli.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.