Jest wiele sposobów na zdobycie materialnych, poufnych informacji dotyczących spółek giełdowych. Można zaprzyjaźnić się w klubie golfowym z gadatliwym managerem dużej spółki i uważnie słuchać. Można podsłuchiwać rozmowy telefoniczne partnerki, która jako bankier inwestycyjny pracuje nad dużą transakcją akwizycji. Można także włamać się na serwer oficjalnego kanału komunikacji spółek z rynkiem i uzyskać dostęp do próbnych raportów przesyłanych przez spółki.

Amerykańska Komisja Giełd i Papierów Wartościowych zakończyła dochodzenie w sprawie włamania na serwery EDGAR. EDGAR to system komunikacji spółek z inwestorami. Polskie ESPI i EBI są podobnymi systemami. Część spółek publikuje w EDGAR komunikaty próbne. Celem takich działań jest upewnienie się, że format raportu i jego treść są poprawne. Na przykład, że komunikat o przedłużeniu się procedury certyfikacji kluczowego dla spółki urządzenia nie ma tytułu oznajmiającego, że taki certyfikat przyznano.

Próbne komunikaty nie są publiczne. Znajdują się na serwerze systemu. Zawierają też prawdziwe, często materialne informacje takie jak kwartalne wyniki finansowe. Próbne komunikaty mogą znajdować się na serwerze od kilku minut do kilku dni pomiędzy ich wysłaniem a publikacją raportu dla wszystkich inwestorów.

Według SEC 27-letni haker z Ukrainy sforsował zabezpieczenia systemu i od maja do października 2016 miał dostęp do próbnych komunikatów, które spółki wysyłały w systemie EDGAR. Haker przekazywał próbne raporty spółek grupie inwestorów. Inwestorzy dysponowali oknem możliwości: okresem czasu, w którym znali informacje niedostępne dla innych. Inwestorzy wynagradzali hakera albo stałą opłatą albo prowizją od zysków zrealizowanych na transakcjach w oparciu o dostarczone im poufne informacje. Z jednego z emaili wynika, że prowizja mogła sięgać nawet 45% zysków. Według SEC cała grupa zarobiła na transakcjach w oparciu o poufne informacje 4,1 mln USD.

W początkowym okresie Ieremenko (używam wersji nazwiska z dokumentu SEC) ręcznie wydobywał próbne raporty. Przekazywał je spółce kontrolowanej przez innego obywatela Ukrainy. Na rachunkach spółki dokonywano transakcji. Co ciekawe, wspomniana para już wcześniej ze sobą współpracowała gdy Ieremenko włamywał się do systemów agencji informacyjnych. W ten sposób działano przez około dwa tygodnie. W siedemnastu transakcjach oszuści zarobili niemal 0,5 mln dolarów. Koncentrowali się na komunikatach z raportami kwartalnymi. Jeśli wyniki odbiegały od rynkowego konsensusu zajmowali pozycje: długie albo krótkie.

Później Ieremenko zautomatyzował pobieranie próbnych raportów. Umieszczał je na specjalnym serwerze, do którego mieli dostęp inwestorzy z Ukrainy, Rosji i USA. Od maja do października wykonali około 490 transakcji z wykorzystaniem informacji poufnych wytransferowanych z serwera EDGAR. Łączny zysk z tych transakcji przekroczył 3,6 mln dolarów.

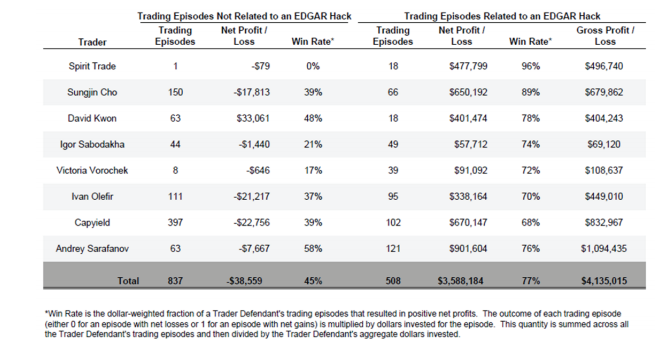

Najciekawszym fragmentem dokumentu SEC jest tabelka pokazująca zagregowane wyniki inwestycyjne z transakcji dokonanych w oknie możliwości a więc wtedy gdy inwestorzy mieli dostęp do informacji poufnych. Najczęściej był to wcześniejszy dostęp do kwartalnych wyników. W tabeli pokazano także wyniki inwestycyjne spoza okna możliwości czyli wtedy gdy inwestorzy nie mieli przewagi w postaci znajomości poufnych informacji. Proszę zwrócić uwagę, że odsetek zyskownych transakcji jest zważony ich wielkością.

Z tabeli można wyciągnąć dwa wnioski. Efekt szklanej kuli istnieje. Dostęp do poufnych informacji o wynikach kwartalnych wyraźnie poprawił wyniki inwestycyjne osób biorących udział w procederze. Jednak nawet znajomość przyszłości nie gwarantuje 100% trafności transakcji. Przeciętna zyskowność (ważona zaangażowanym kapitałem) wyniosła dla transakcji z wykorzystaniem informacji poufnych 77%. Wahała się od 68% do 96%.

Nie powinno być to zaskoczeniem. Oszuści znali wyniki kwartalne i zapewne znali rynkowy konsensus a więc potrafili ocenić jak dużym zaskoczeniem, negatywnym lub pozytywnym, będzie ich ogłoszenie. Nie potrafili jednak idealnie prognozować rynkowej reakcji na zaskoczenie. Zastanawiam się czy czytelnicy Blogów Bossy oceniają zyskowność na poziomie 77% jako wysoką lub niską.

Warto zwrócić uwagę, że oszuści nie wiedzieli jak długo będą mieli dostęp do poufnych informacji. Nie mogli się więc skoncentrować na wyraźnych zaskoczeniach, na przykład na tzw. triple play czyli zyskach i przychodach wyższych od prognoz i podniesionych szacunkach na następny kwartał. Z jednej strony zapewne chcieli się skupić na oczywistych sytuacjach, z drugiej strony chcieli wykorzystać każdą przewagę informacyjną bo zapewne zdawali sobie sprawę z tymczasowości sytuacji.

W rzeczywistości duży odsetek wyników kwartalnych zawiera pozytywne i negatywne elementy. Spółka może pobić konsensus w jednej kategorii (np. zysku netto) ale zanotować wyniki gorsze od konsensusu w innej (np. przychodach). Wynikom wyższym od konsensusu może towarzyszyć negatywny komentarz zarządu i obniżenie szacunków na następny kwartał. Niezwykle trudno jest przewidzieć, na który aspekt kwartalnego raportu inwestorzy zwrócą większą uwagę. Dlatego nawet inwestorzy handlujący w oparciu o znajomość nieopublikowanych jeszcze kwartalnych wyników osiągnęli „tylko” 77% skuteczności.

Z drugiej strony jest to poziom skuteczności wyraźnie wyższy niż ten osiągnięty w ramach „uczciwego handlu, bez wykorzystania informacji poufnych. W takich warunkach inwestorzy uzyskiwali 45% skuteczności.

Zawartość tabeli opublikowanej w dokumencie SEC powinna ostudzić entuzjazm początkujących inwestorów. Trudno sobie wyobrazić przewagę kompetencyjną (wynikającą na przykład ze znajomości branży), która daje większe efekty niż znajomość wyników kwartalnych przed ich publikacją. Tak więc trzeba założyć, że realne, inwestycyjne korzyści z takiej przewagi będą mniejsze niż te osiągnięte przez inwestorów opisanych w dokumencie SEC.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo ciekawy wpis. Jestem pod wrażeniem skuteczności SEC. Trudno mi sobie wyobrazić, by KNF przyłapał podobną szajkę i był w stanie opublikować tak ciekawe dane.

pewnie przyznał się do tego w związku z inną sprawą, w zamian za niższy wymiar kary

a SEC ma sama sporo "za uszami", więc nie jest to ROLE MODEL