Parkiet stworzył wyzwanie dla analityków technicznych. Typują jedną spółkę w miesięcznym horyzoncie inwestycyjnym a z typów powstaje portfel, który rywalizuje z warszawskim rynkiem.

Moim zdaniem to trudna rywalizacja ponieważ na analityków nałożono arbitralne ograniczenia: miesięczny okres inwestycyjny, możliwość wyboru tylko jednej spółki, brak możliwości reagowania na późniejsze wydarzenia, brak możliwości przesuwania poziomów ucinania strat i realizacji zysków. Zadanie wydaje się mi bardzo trudne. Do głowy przychodzi mi jedynie pomysł z konsekwentnym stosowaniem prostej strategii momentum. Na szczęście mogę podejmować decyzje inwestycyjne bez wspomnianych wyżej ograniczeń.

Co roku Parkiet podsumowuje zmagania analityków technicznych i właśnie na te podsumowania zwróciłem uwagę. Bez wątpienia w moich uwagach znajdzie się trochę „czepialstwa”. Z drugiej stronny sposób prezentacji wyników dobrze ilustruje problem kreowania wśród inwestorów nierealistycznych oczekiwań.

Kilka dni temu Parkiet poinformował na pierwszej stronie, że najlepsi analitycy pokonali rynek z nawiązką i pokazał świetne wyniki trzech najlepszych analityków. Pod koniec tekstu na pierwszej stronie znajduje się informacja, że portfel tworzony przez wszystkich analityków przegrał z WIG o dwa punkty procentowe. W dwustronicowej analizie na dalszych stronach można znaleźć całościowe wyniki ale na pierwszej stronie bezwzględnie dominuje przesłanie o fantastycznych wynikach trójki najlepszych typujących. Najlepszy z nich osiągnął wynik 52% (przy 9% spadku WIG).

Artykuł z 2019 roku nie jest wyjątkiem. Sprawdziłem cztery poprzednie lata. W każdym z nich podkreślane są wyniki najlepszych analityków: zwycięzcy lub kilku najlepszych. Podawane są wyniki portfela i zestawiane ze stopą zwrotu z WIG ale z reguły schodzą na dalszy plan.

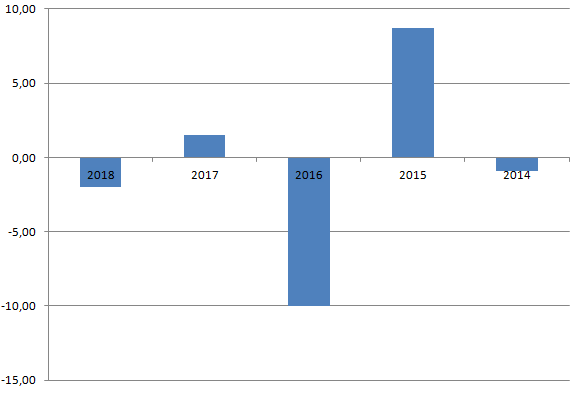

Jeśli popatrzymy na wyniki rywalizacji raportowane przez Parkiet w ostatnich czterech latach to zauważymy, że wpisują się w ideę, że regularne wygrywanie z rynkiem jest trudne. Zwłaszcza jeśli nakłada się na inwestorów/analityków arbitralne ograniczenia. Pokazuje to poniższy wykres zestawiający różnicę pomiędzy wynikiem portfela technicznego i WIG:

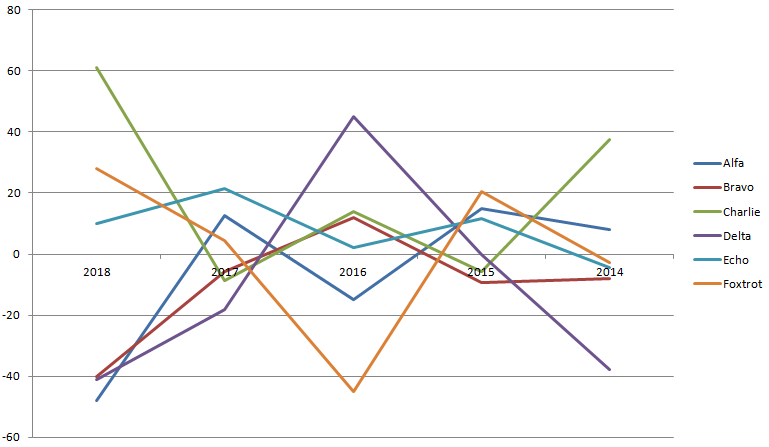

Zrobiłem jeszcze jeden wykres. Zestawiłem wyniki sześciu analityków, którzy zostali sklasyfikowani we wszystkich pięciu ostatnich latach. Wyniki rozumiane jako różnicę pomiędzy ich stopami zwrotu a stopą zwrotu WIG. Nie jest moją intencją robienie historycznego podsumowania dlatego zanonimizowałem wykres za pomocą alfabetu fonetycznego NATO. Myślę, że to jeden z najdziwniejszych wykresów, które ukazały się na Blogach Bossy:

Zestawienie nie pozwala na wyciągnięcie zaskakujących wniosków. Raczej przypomina, że regularne wygrywanie z rynkiem jest trudne. Myślę, że wnikliwy obserwator organizowanej przez Parkiet rywalizacji taki właśnie wyciągnie wniosek. Obserwator skupiony na przesłaniu nagłówkowym zapamięta jednak, że co roku najlepsi analitycy zdecydowanie wygrywają z rynkiem i osiągają przy tym rozpalające wyobraźnię wyniki (nawet na poziomie wysokich kilkudziesięciu procent).

Nie można zaprzeczyć, że z interakcji z sektorem finansowym – mediami biznesowymi i firmami inwestycyjnymi – w dużym stopniu wynikają nierealistyczne oczekiwania inwestorów. Nie potrafię jednak wyobrazić sobie sektora finansowego, w którym ten problem nie istnieje. Media, analitycy, brokerzy, zarządzający muszą pokazywać swoją użyteczność dla inwestorów zainteresowanych oferowanymi usługami. Jednocześnie nie ma efektywniejszego przekazu marketingowego niż pokazanie wysokich stóp zwrotu, wyraźnie wygrywających z rynkiem. Nawet kilka razy powtórzona informacja, że dobre wyniki z przeszłości nie są gwarancją wysokich stóp zwrotu w przyszłości, nie zmniejszy efektywności tego przesłania.

To na barkach inwestorów indywidualnych spoczywa korygowanie trwałego silnego, optymistycznego skrzywienia. Teoretycznie jest to łatwe zadanie: wystarczy z reguły wnikliwie zapoznać się z całością przekazywanych informacji a nie zadowalać się nagłówkami i podsumowaniami. Dużo trudniej jest zrobić to na poziomie emocjonalnym bo nawet po zapoznaniu się z całością informacji możemy przeważać te najbardziej inspirujące, zachęcające.

Oczywiście ten sam problem występuje z popularnymi w mediach społecznościowych guru. W ich przypadku niemal nigdy nie dysponujemy całościowym obrazem ich wyników inwestycyjnych. Raczej starannie wyselekcjonowanymi fragmentami, czymś w rodzaju „najlepszych zagrań”. Indywidualni inwestorzy, którzy chcieliby oprzeć aktywne inwestowanie na kopiowaniu takich guru albo skorzystać z oferowanych przez nich szkoleń powinni się zastanowić: jak dokładne i obszerne są informacje, na podstawie których podejmują decyzje.

2 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wykres dziwny tylko czy aby dobry?

Za 2018 rok wygrał Michał Krajczewski, czyli na pewno Charlie to Michał. (https://www.parkiet.com/Portfel-techniczny/301039961-Najlepszy-analityk-2018-r-wypracowal-52-proc-zysku.html )

Michał wygrał także w 2016 roku, a na wykresie 2016 rok wygrywa Delta. (https://www.parkiet.com/Spolki/303069903-Analityk-techniczny-roku–Czytanie-wykresow-pozwolilo-pokonac-rynek-z-bardzo-duza-nawiazka.html)

Michał wygrał w 2014 roku i tam już na wykresie wygrywa Charlie.

(https://www.parkiet.com/artykul/1415352.html )

Piotr Najdek wygrał w 2015 roku, czyli powinien być Foxtrot, ale Piotr w 2018 miał wynik -50%, a to wynik Alfa.

http://www.mdm.pl/ui-pub/site/edukacja/co_nowego?offset=0&cid=820094

Moim zdaniem z Sobiesławem Kozłowskim, który wygrał w 2017 też coś namieszałeś. (https://www.parkiet.com/Byki-i-Niedzwiedzie/303089986-Analityk-techniczny-roku.html )

@ Paweł Cymcyk

Dane spisywałem do arkusza z tabeli Parkietu w eGazetach więc pomimo staranności mogłem popełnić błędy. Ale myślę, że ich nie popełniłem.

Michał Krajczewski nie wygrał w 2016 roku. Artykuł, na który się powołujesz jest z 2015 roku i dotyczy 2014 roku. Zmyliła Cię aktualizacja.

Piotra Najdek nie wygrał w 2015 ale w 2016.

Sobiesława Kozłowskiego w ogóle nie ma w zestawieniu bo nie brał udziału we wszystkich 5 edycjach.

W Parkiecie, w pierwszym albo drugim wydaniu w roku, są tabelki i to bezpieczniejszy sposób na wzięcie danych niż artykuły.

Generalnie bardzo doceniam i bardzo się cieszę, że chciało Ci się to sprawdzić. Dokładam starać by się nie mylić w obliczeniach ale zakładam, że nie będę w 100% skuteczny więc zawsze zweryfikuje uwagi. U mnie w arkuszu wszystko wygląda ok.