Nick Maggiulli podał interesujący przykład ilustrujący znaczenie czynnika ludzkiego w ocenie użyteczności strategii inwestycyjnej.

Analityk przedstawił prostą i opartą na sensownych założeniach strategię inwestycyjną. Strategia opiera się na poziomie zaangażowania indywidualnych inwestorów na rynku akcyjnym – gdy jest ono wysokie to generuje sygnał wyjścia z rynku akcyjnego (i wejścia w obligacje), gdy jest niskie generuje sygnał powrotu na rynek akcyjny.

Podejście wydaje się intuicyjnie sensowne. Nie chodzi jednak o samą strategię, której parametry Maggiulli optymalizował przez torturowanie danych. Tak stworzona strategia wyraźnie wygrała w latach 1987 – 2018 z amerykańskim rynkiem akcyjnym. Osiągnęła niemal dwukrotnie lepszy wynik.

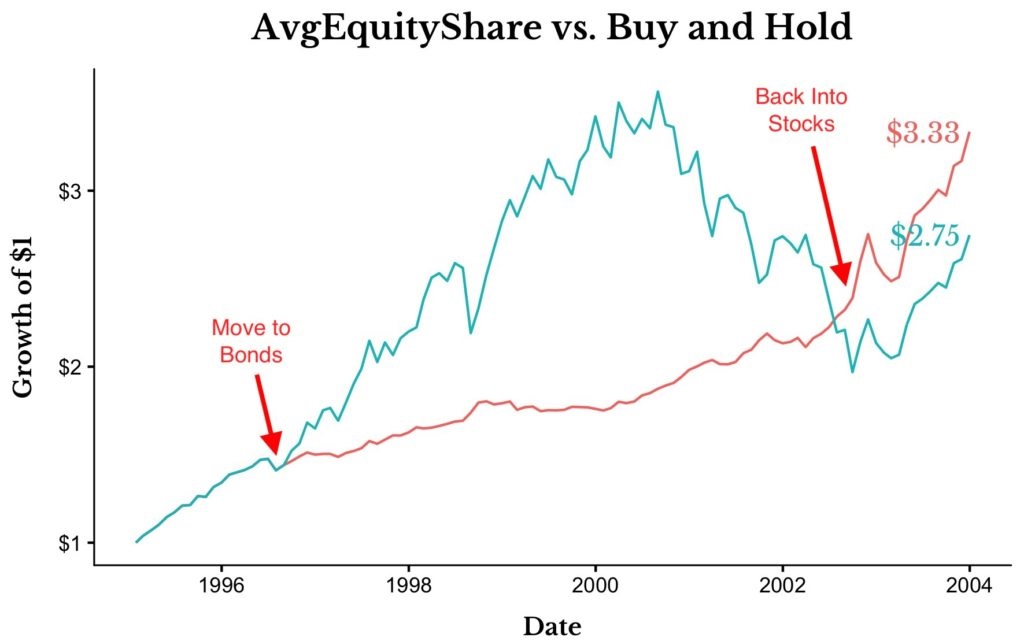

Maggiulli stworzył tę strategię by pokazać znaczenie czynnika ludzkiego czyli zachowania przeciętnego inwestora. Zdaniem analityka ten czynnik wyszedłby na pierwszy plan pod koniec lat 90. Pokazuje to poniższy wykres:

Strategia oparta na przeciętnej ekspozycji inwestorów na rynek akcyjny wygrywa z rynkiem bo zamyka pozycję na rynku w dojrzałej fazie hossy (gdy zaangażowanie inwestorów w akcje jest bardzo wysokie) i otwiera ją ponownie albo w końcowej fazie bessy albo na początku odbicia (gdy zaangażowanie inwestorów w akcje jest bardzo niskie). Dzięki temu niweluje też ewentualne obsunięcia i wygładza linię kapitału. Jest więcej strategii generujących podobne zachowanie na rynku ale opartych o inne wskaźniki.

Są dwa zasadnicze problemy z tego typu strategiami. Po pierwsze część z nich powstała w wyniku torturowania danych i ich wyniki w czasie rzeczywistym będą się bardzo różnić od wyników historycznych. Po drugie część z nich wyrzuca inwestorów zbyt wcześnie i naraża ich na emocjonalny ból oglądania rosnącego rynku, bogacących się kolegów i sąsiadów i rozważania czy strategia przestała działać i należy wbrew sygnałowi powrócić na rynek.

To właśnie tę drugą sytuację pokazuje wykres, który przygotował Nick Maggiulli. Spojrzenie na zachowanie strategii pod koniec lat 90. zmusza do zadania pytania: ilu inwestorów wytrzymałoby kilkuletni okres, w którym ich portfel inwestycyjny przyniósłby kilkanaście procent zysku gdy stopa zwrotu z szerokiego rynku istotnie przekroczyła 100%?

Myślę, że uwzględnienie czynnika ludzkiego może zmienić podejście inwestorów do niektórych reguł inwestycyjnych. Takim przykładem może być zasada całkowitego unikania i ignorowania rozgrzanych rynków. To jest sensowna reguła. Może jednak nie sprawdzać się w przypadku inwestorów ze skłonnością do podejmowania emocjonalnych decyzji inwestycyjnych pod wpływem dominującego w mediach lub otoczeniu sentymentu. Ten sam problem może dotyczyć inwestorów z niewielkim progiem bólu na potencjalne zyski, które nie są ich udziałem (zwłaszcza gdy wspomniane zyski są udziałem ich znajomych). Myślę, że obydwie grupy inwestorów są silnie reprezentowanie wśród uczestników rynku, którzy symbolicznie „gaszą światło” w ostatniej fazie gorączek inwestycyjnych. Często jest to wyjątkowo bolesne finansowo doświadczenie bo tacy inwestorzy w celu zrekompensowania straconego czasu otwierają relatywnie duże pozycje.

Aktywni na rynku akcyjnym inwestorzy, którzy przypominają sobie kilka sytuacji, w których po wielu miesiącach ignorowania albo wyśmiewania rozkręcających się manii inwestycyjnych w końcu do nich dołączyli i ponieśli straty, mają kilka możliwości. Jedną z nich na pewno jest praca nad dyscypliną inwestycyjną. Innym działaniem może być całkowita rezygnacja z aktywnego inwestowania. Mogą także rozważyć wydzielenie niewielkiej części portfela inwestycyjnego, w której realizować będą ryzykowne projekty inwestycyjne. Spotkałem inwestorów, którzy stosują takie podejście. W ich przypadku część portfela inwestycyjnego przypada na perspektywiczne projekty biznesowe z dużym ryzykiem porażki ale szansą na wysokie stopy zwrotu.

Zwróciłem niedawno uwagę, że trudno polecić atrakcyjną alternatywę dla rynku akcyjnego zwykłym ludziom, którzy chcą w długoterminowym horyzoncie budować swój majątek. Zdaję sobie jednak sprawę, że dla pewnej części ludzi z minimalną tolerancją na ryzyko (rozumiane jako zmienność) nawet niewielka ekspozycja na rynek akcyjny może pogarszać wyniki inwestycyjne. Jeśli inwestor nie jest w stanie emocjonalnie przetrwać kilkudziesięcioprocentowej przeceny nawet niewielkiej części portfela i takie doświadczenie kończy się dla niego kapitulacją to powinien uwzględnić swoje ograniczenia. Po uwzględnieniu czynnika ludzkiego rynek pieniężny lub rynek nieruchomości (gdzie zachodzi zjawisko maskowania zmienności przez niewielką płynność) mogą być sensownymi alternatywami dla ludzi z minimalną tolerancją na ryzyko.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.