Wydarzeniem minionego tygodnia na rynkach akcyjnych była środowa sesja na amerykańskich giełdach, która zakończyła się ponad 3% spadkiem S&P 500 i ponad 4% spadkiem Nasdaq. To były największe spadki na rynku w USA od lutego.

Z punktu widzenia polskiego inwestora, przyzwyczajonego do słabości rynku akcyjnego, w minionym tygodniu nie wydarzyło się na parkiecie nic szczególnego. Na inwestorach w USA gwałtowna przecena wywarła chyba większe wrażenie i po raz kolejny wzbudziła dyskusję o ryzyku większej korekty lub bessy. Ta dyskusja ma znaczenie dla polskich inwestorów bo trudno sobie wyobrazić by zmiana sytuacji w USA nie odbiła się na giełdzie w Warszawie.

Moim zdaniem przecena ze środy to dobry pretekst by przyjrzeć się bliżej sesjom gwałtownych spadków. Tym bardziej, że postrzeganie tego zagadnienia jest poważnie skrzywione przez krzykliwe teksty o tym jak uniknięcie 10 czy 20 największych dziennych przecen mogłoby dramatycznie poprawić wyniki inwestycyjne. Uzupełnieniem wspomnianych tekstów są artykuły o tym jak przegapienie 10 czy 20 największych dziennych zwyżek mogłoby dramatycznie popsuć wyniki inwestycyjne.

Wpływ największych dziennych przecen i zwyżek na wyniki inwestycyjne to jedne z najmniej użytecznych giełdowych danych. Po pierwsze dlatego, że nikt nawet nie zbliżył się do opracowania narzędzia skutecznie identyfikującego tego typu sesje. Po drugie sesje największych spadków i największych wzrostów często występują obok siebie i unikanie tych pierwszych oznaczałoby zapewne także unikanie tych drugich.

Sesje silnych spadków i silnych wzrostów nie tylko występują obok siebie. Mają także tendencję do występowania w czasie korekt i rynków niedźwiedzia. Wiąże się to z faktem, że korektom i bessom towarzyszy wzrost zmienności.

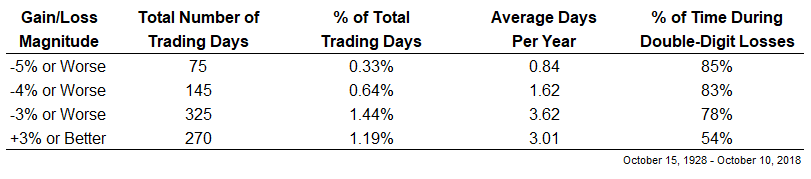

Na ten fakt zwrócił uwagę Ben Carlson. Od 1928 roku na indeksie S&P 500 wystąpiło 325 sesji z przeceną większą niż 3%. W 4 przypadkach na 5 te sesje występowały albo w czasie bessy albo dwucyfrowej korekty. W przypadku sesji giełdowych ze wzrostem większym niż 3% około połowa wystąpiła w czasie rynków niedźwiedzia lub dwucyfrowych korekt.

Tabela dnia pokazuje zestawienie występowania sesji gwałtownych przecen na amerykańskim rynku akcyjnym:

Na prezentowane zestawienie wpływ miał Wielki Kryzys ale pominięcie tego okresu (1929-1938) nie zmieni wymowy danych: po 1938 71% sesji z przeceną większą niż 3% występowało w okresie rynków niedźwiedzia lub dwucyfrowych korekt.

Należy jednak podkreślić, że pojawienie się na rynku opisywanej wyżej zmienności nie może być interpretowane jako pewny sygnał odwrócenia trendu. Od dołka bessy w marcu 2009 indeks S&P zanotował już 20 sesji gwałtownych spadków.

Moim zdaniem sesje gwałtownych przecen istotnie utrudniają inwestorom przetrwanie rynkowych obsunięć. Gwałtowne dzienne spadki są sygnałem wyraźnym i niosącym silny negatywny ładunek emocjonalny. Mogą prowokować inwestorów do podejmowania determinowanych strachem decyzji inwestycyjnych.

Występujące w czasie korekt i rynków niedźwiedzia sesje gwałtownych przecen mogą łamać dyscyplinę inwestora i zmuszać go do porzucenia obranego wcześniej planu. Moim zdaniem jest sporo sensu w rozumowaniu, że jeśli sesje kilkuprocentowych przecen odbijają się skrajnie negatywnie na emocjach inwestora to najprawdopodobniej ma zbyt wysoką ekspozycję na rynek akcyjny w stosunku do swojego progu bólu. Ten rozdźwięk może skończyć się kosztowną kapitulacją gdy właściwy rynek niedźwiedzia w końcu nadejdzie.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Rynki niedźwiedzia trwają znacząco krócej niż rynki byka. Nie rozumiem czemu sie nimi tak wszyscy ekscytujemy?