„Giełda to pasożytniczy cyrk i zakrojone na ogromną skalę dojenie naiwnych. Zarabia tu finansjera i korporacje, a tracą indywidualni gracze” – takie przesłanie znaleźli w ubiegłym tygodniu czytelnicy na stronach lewicowego portalu Krytyka Polityczna.

Autorem tekstu, który zapowiada powyższe przesłanie jest polski przedsiębiorca, niezależny publicysta i ekspert ekonomiczny, doktor nauk fizycznych – Jacek Chołoniewski. Bardzo prawdopodobne, że wstęp do tekstu pochodzi od redakcji. Nie jest jednak sprzeczny z treścią artykułu. W prowokacyjny, krzykliwy sposób podsumowuje ideę eseju.

Zastanawialiśmy się czy powinniśmy przedstawić na Blogach Bossy odmienne spojrzenie na giełdę. Z jednej strony dyskusja z tekstem Krytyki Politycznej (KP) jest etycznie wątpliwa. Powinno się polemizować z najlepszym możliwym argumentem strony przeciwnej a artykuł na portalu KP takim argumentem nie jest – oparty jest błędnym założeniu, zawiera wiele niejasnych sformułowań oraz błędów rzeczowych. Z drugiej strony artykuł może wyrządzić realną szkodę finansową czytelnikom. Może zniechęcić ich do inwestowania i obecności na rynku finansowym i tym samym utrudnić lub uniemożliwić realizację celów finansowych. Ten drugi argument przeważył. Postaram się w zwięzły sposób pokazać, że giełda i rynek finansowy to miejsce dla odpowiedzialnych ludzi. Dla frajerów jest materac albo lekkomyślna konsumpcja.

Spróbuję w dobrej wierze odtworzyć argumenty Jacka Chołoniewskiego. Własność niewielkich pakietów akcji nie wiąże się z żadnymi realnymi korzyściami finansowymi. Jedynym sposobem by drobny inwestor realnie skorzystał z obecności na giełdzie jest skuteczna spekulacja – sprzedaż akcji w momencie gdy ich cena jest wysoka. Kierunek spekulacji wynika tylko i wyłącznie z nieprzewidywalnych zachowań innych graczy. Jednak dla drobnych inwestorów obecność na giełdzie jest grą o sumie ujemnej – bo duzi gracze instytucjonalni posiadają przewagę informacyjną i kapitałową,

Gra na giełdzie przynosi indywidualnym inwestorom straty dlatego domy maklerskie i firmy inwestycyjne używają sztuczek marketingowych by wciągnąć do tej gry klientów*. Na pasożytniczym cyrku zwanym giełdą zarabiają korporacje (bo pozyskują kapitał) i pośrednicy (bo zatrzymują prowizje). Zwyczajni ludzie są ofiarami, od których wyciąga się pieniądze.

Jeśli z dużym ładunkiem życzliwości przeczyta się tekst Krytyki Politycznej to można go potraktować jako bardzo słabą merytorycznie ale generalnie słuszną krytykę spekulacyjnej gry na giełdzie. Przynajmniej do momentu, w którym autor wyśmiewa ekspertów ubolewających, że ludzie nie oszczędzają i daje do zrozumienia, że jakakolwiek obecność na giełdzie jest oznaką frajerstwa.

Zacznijmy od rzeczy najważniejszej: w obecnej sytuacji ekonomiczno-politycznej giełda jest grą o sumie dodatniej. Cywilizacja ludzka jest na etapie postępu technologicznego. Postęp technologiczny generuje wzrost produktywności. Wzrost wydajności generuje wzrost zysków przedsiębiorstw. Ekonomiści, zwłaszcza ci z nurtu kojarzonego z lewicą, argumentują, że w obecnym systemie politycznym bardzo duża część tych korzyści trafia do właścicieli kapitału, min. akcjonariuszy. Giełda zapewnia zwykłym ludziom ekspozycję na ten proces. Co więcej, dla większości ludzi jest to jedyna dostępna ekspozycja: większość ludzi nie będzie prowadzić własnego biznesu ani składać wniosków patentowych.

Powyższe spojrzenie na giełdę można nazwać buffettowskim. Można je zauważyć nawet w eseju z października 2009 a więc z epicentrum kryzysu finansowego. Sparafrazuję Buffetta: Nie wiem co będzie się działo na rynku akcyjnym za kilka miesięcy. Ale wiem, że za 5, 10 czy 20 lat amerykańskie korporacje będą notować nowe historyczne poziomy zysków. Część firm, źle zarządzanych, z dużą dźwignią finansową, upadnie. Ale sektor korporacyjny jako całość powróci do swojej świetności.

W długim terminie ceny spółek i notowania giełdowe podążają za wzrostem zysków. Widać to wyraźnie na rynkach akcyjnych z odpowiednio długą historią. Na przykład na wykresie ceny (niebieska linia, lewa strona) i poziomu zysków (żółta linia, prawa strona) indeksu S&P500 i jego uczestników:

Na rynku występują okresy ekspansji wskaźnikowej gdy ceny rosną szybciej niż zyski – rosną wtedy wskaźniki takie jak cena/zysk. Amerykański rynek akcyjny jest w takiej fazie i trwają ożywione dyskusje czy jest to trwała zmiana czy zostanie odwrócona (i jak bardzo).

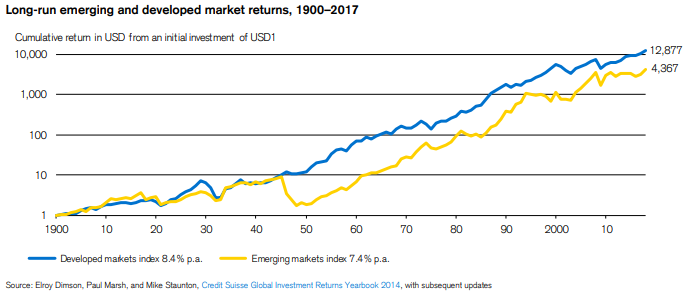

Jeśli ktoś nie widzi przesłanek sugerujących, że opisany powyżej, funkcjonujący przez wiele dekad mechanizm ulegnie załamaniu w najbliższej przyszłości to ekspozycja na rynek akcyjny będzie dla niego kluczowa w realizacji celów finansowych. Rynek akcyjny zapewniał w ostatnich dekadach atrakcyjne stopy zwrotu, dużo wyższe niż inne klasy aktywów. Pokazują to wykresy z najnowszego Credit Suisse Global Investment Returns Yearbook. Pierwsze zestawienie pokazuje (nominalnie) rynki rozwinięte i wschodzące (a więc także takie rynki, które zaliczyły totalne katastrofy w XX wieku):

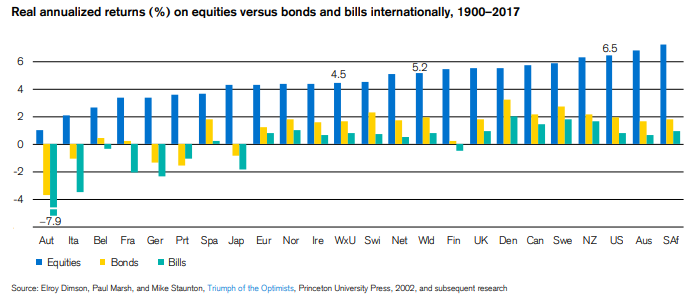

Drugie zestawienie pokazuje stopy zwrotu (realne, z uwzględnieniem inflacji) z rynków akcyjnego, dłużnego i pieniężnego w najważniejszych państwach:

Do powyższych danych należy dodać dwa zastrzeżenia. Po pierwsze są to dane historyczne. Przyszłe stopy zwrotu mogą od nich odbiegać. Należy jednak zauważyć, że załamanie się mechanizmu generującego atrakcyjne stropy zwrotu z rynku akcyjnego wiązać się z będzie z tektonicznymi zmianami polityczno-ekonomicznymi. Po pierwsze, w tym momencie nie widać tych zmian na horyzoncie. Po drugie, z nowym porządkiem będą sobie musiałby poradzić także inne konwencjonalne podejścia do oszczędzania i inwestowania.

Drugie zastrzeżenie dotyczy tego że, część z przedstawionych wyżej stóp zwrotu „jest zjadanych” przez lukę behawioralną. Luka behawioralna to różnica pomiędzy tym co dzieje się na rynku akcyjnym a tym co się dzieje na rachunkach inwestorów. Trwają dyskusje o wielkości wspomnianej różnicy. Myślę, że można założyć, że jest to kilka punktów procentowych.

Jednak nawet po uwzględnieniu luki behawioralnej trudno polecić atrakcyjną alternatywę dla rynku akcyjnego zwykłym ludziom, którzy chcą wziąć odpowiedzialność za swoją finansową przyszłość, na przykład poprzez samodzielne zbudowanie kapitału emerytalnego. Ekspozycja na rynek akcyjny może być bardzo potrzebna do realizacji postawionych celów finansowych. Rozumiem i popieram ostrzeżenia przed pułapkami jakie zastawia na tych ludzi sektor inwestycyjny – np. oferując drogie albo niepotrzebnie skomplikowane produkty inwestycyjne. Jednak krzykliwe ostrzeganie, zwłaszcza młodych ludzi, przed jakąkolwiek obecnością na rynku akcyjnym, może im wyrządzić realne szkody finansowe. W obecnym systemie polityczno-ekonomicznym większość ludzi potrzebuje ekspozycji (najlepiej taniej, pasywnej i geograficznie zdywersyfikowanej) ekspozycji na rynek akcyjny by zapewnić sobie finansowe bezpieczeństwo.

* Jedną z nich są specjalnie spreparowane pakiety akcji z państwowymi obligacjami. Tak autor tekstu opisuje chyba fundusze zrównoważone. To z kolei sugeruje, że giełda to dla autora tekstu w KP cały rynek finansowy.

21 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

> Powinno się polemizować z najlepszym możliwym argumentem strony przeciwnej

Nawet więcej: powinno się polemizować z czymś, co w ogóle jest argumentem, a nie tylko tezą motywowaną politycznie, nie podpartą żadnym rozumowaniem.

Lewica w Polsce stanęła wobec faktu, że jej główny argument wrażliwości społecznej ("serce po lewej stronie") został przejety i zrealizowany (jak do tej pory) przez populistów u władzy. Próbuje się więc odnaleźć eskalując swoje antyrynkowe fobie, tak, by od populistów czymś "lewicowym" jednak się odróżnić (dobrze granym tematem jest jeszcze gwarantowany dochód podstawowy).

Artykuł w KP to tylko wyraz antyrynkowej fobii. Lewicowy krzyk: jeszcze istniejemy 🙂

To wynika z dialektyki wg której cena urzędowa /ustalana przez jakiś kolektyw typu KC lub innego Centralnego planistę/ przyczynia sie do powszechnej szczęśliwości i ją bardziej odzwierciedla niz jakiś tam quazi niekontrolowany system ustalania cen.

Kredo lewicowe.

Z tym się nie dyskutuje to się tępi.

Ale w dzisiejszych czasach "miekkiego" socjalizmu Centralny Planista w postaci kolektywu BC też wpływa na ogólny poziom cen rynkowych bo takie ma zadanie wpisane do statutu.

Trafna uwaga: socjalizm (w przypadku Polski narodowy socjalizm) to zawsze jest centralizacja. Z powodów ściśle praktycznych; redystrybucji inaczej nie da się przeprowadzić.

Skoro zaś narodowi socjaliści odebrali wszystkie tematy lewicy, to zostaje liberalizm obyczajowy, ekstrema populizmu w rodzaju dochodu gwarantowanego i niechęć do rynków finansowych jako zaprzeczenia centralizmu.

Żeby było śmieszniej, obecna władza rynków finansowych równie nienawidzi (do tego jeszcze dochodzą jakieś antysemickie wapory), ale ponieważ jest na nie skazana, to je toleruje. Krytyka Polityczna natomiast nie rządzi – nie musi zabiegać o inwestorów, nabywców obligacji i całą tą hołotę. I stąd te demagogiczne eskapady, hulaj dusza.

Mogę wiedzieć, gdzie zauważyła Pani oznaki antysemityzmu w obecnej władzy?

To raz, dwa- nazwa narodowy socjalizm oznacza nazizm, a ten- cokolwiek by nie mówić o "dobrej zmianie"- nie ma reprezentacji parlamentarnej.

@ dorota

Lewica nie ma monopolu na antyrynkową fobię. Po globalnych kryzysie finansowym, popularyzacji idei "banksterstwa" ten sentyment przekracza ideologiczne granice. Ten sentyment może być szkodliwy. Popycha część ludzi prosto w ręce oszustów, wciąga ich na dziwne poza-giełdowe rynki (np. w setki tzw. shitcoinów) a część po prostu trzyma z daleka od rynku akcyjnego i stóp zwrotu z tego rynku.

"W obecnym systemie polityczno-ekonomicznym większość ludzi potrzebuje ekspozycji (najlepiej taniej, pasywnej i geograficznie zdywersyfikowanej) ekspozycji na rynek akcyjny by zapewnić sobie finansowe bezpieczeństwo."

Gdzie zwykły Janusz może taka ekspozycję znaleźć. Przykłady proszę, albo też ten artykuł można potraktować jako "pitu-pitu, bla, bla. KP nie ma racji bo ja tak mówię i już!"

@ CW

Kupując akcje spółek notowanych na giełdzie albo akcyjny fundusz indeksowy.

taaaa… Janusz będzie sobie sam spółki wybierał? A ETFy spoko, ale niech zaczną być dostępne dla Kowalskiego. Bo na GPW mamy raptem JEDEN, chyba ze coś się zmieniło przez ostatnie pół roku…

Za bardzo górnolotnie piszecie, jak chcecie zachęcić ludzi do giełdy, to wykładajcie mięso, co, gdzie, za ile i jak, i to krok po kroku, a nie ogólniki typu "ludzie potrzebuje ekspozycji (najlepiej taniej, pasywnej i geograficznie zdywersyfikowanej) ekspozycji na rynek akcyjny by zapewnić sobie finansowe bezpieczeństwo".

I mówię to mający jako-takie rozeznanie w świecie finansów…

@ cw

Blogi nie są od "wykładania mięsa". Po pierwsze dlatego, że jest regulacyjnie szara strefa a po drugie dlatego, że "mięso" powinno być skrojone na odbiorcę a tego się na blogach zrobić nie da.

ETF-y są dostępne w każdym domu maklerskim z opcją rachunku zagranicznego. Bossa zagranica daje dostęp do ETF-ów z amerykańskich giełd i możliwość taniego inwestowania na rynkach globalnych. W ostatnich dniach nastąpił też przełom na rynku polskich ETF-ów. Myślę, że najbliższe miesiące przyniosą jeszcze większe możliwości zajęcia pasywnej pozycji na rynku przez tani, solidny ETF.

Spróbujcie zrobić eksperyment. Pobawcie się w zwykłego kowalskiego przez kilka lat.

Stwórzcie go sobie, niech bedzie jakąś wypadkową Kowalskich (X lat, Yk pln brutto zarobki, Z lat do emerytury, zawód G). I na jego przykładzie pokazujcie co codziennie/co miesiąć/co x miesięcy/lat powinien robić na giełdzie, czy tam na waszej "bossa zagranica". Uzasadniajcie swoje wybory.

Pytanie czy faktycznie miałby czas, aby na tyle wybierać ETFy/spółki, śledzić ich kurs, to co się dzieje z koniunkturą w Polsce, Europie, na świecie… bo zakładam ze nie chcecie aby jedynie wybrał sobie jeden fundusz i co miesiąc przez X lat do emerytury tam tylko wpłacał, a faktycznie korzystał z uroków giełdy…

Nie narzekajcie, edukujcie. Bo to co znowu słyszę to ogólniki jak ten poniżej. Wyleczcie się z tego i zacznijcie dawać fakty. "W ostatnich dniach nastąpił też przełom na rynku polskich ETF-ów. Myślę, że najbliższe miesiące przyniosą jeszcze większe możliwości zajęcia pasywnej pozycji na rynku przez tani, solidny ETF."

aha, i jeśli nie da się tego zrobić na blogu, to giełda nie jest dla zwykłego Kowalskiego.

Za każdym razem bawi mnie udowadnianie tezy że w długim terminie nie ma alternatywy wobec inwestowania na rynku akcyjnym. Że inwestor świadomy, rozważny „chcący wziąć odpowiedzialność za swoją finansową przyszłość, na przykład poprzez samodzielne zbudowanie kapitału emerytalnego” powinien posiadać akcje. I polskiemu inwestorowi (który od tylu lat liczy straty) pokazuje się wykresy z rynku amerykańskiego, pisze się o Buffecie, I wykazuje, że jeśli ma niepowodzenia to są one spowodowane tylko jego własnymi błędami ułomnościami. i brakiem odpowiedzialności. A on się zastanawia, jak to jest że nawet zarządzający polskimi TFI, czy OFE nie potrafią wcielać w życie zasad Buffeta i zarabiać. Czego uczą na polskich uczelniach ekonomicznych? Więcej, dlaczego nawet zagraniczne fundusze pierwszej wielkości prowadzone przez nie Polaków ponoszą na polskim rynku akcyjnym spektakularne porażki. Dlaczego na innym rynku niż polski kupno dobrej zyskownej spółki daje profity, a na GPW związane jest z tak wieloma ryzykami? Może ta nasza GPW rządzi się innymi prawami, może długoterminowe inwestowanie u nas nie ma racji bytu ?

Dokladnie- po raz kolejny podawanie usa jako przykladu, rece juz opadaja.W wielu panstwach nie tylko polsce akcje sa jednym z najgorszych wyborow inwestycyjnych-co ma ma powiedziec inwestor grecki francuski grecki islandzki japonski koreanski chinski i z wielu wielu innych krajow jak przeczyta taki wpis jak wyzej? Sklął by tylko ostro.

@ Tommip

Dosłownie masz w artykule zestawienie kilkunastu rynków (w tym Japonii) a krytykujesz mnie, że argumentuję tylko na podstawie USA.

Nawet w USA rynek akcyjny miał kilkunastoletnie okresy istotnej słabości. To, że w poszczególnych państwach wystąpiły przeciągnięte bessy jest dobrym argumentem za dywersyfikacją geograficzną a nie za trzymaniem się z daleka od rynku akcyjnego.

Taki sposob gry ktory pan proponuje dostepny jest dla max kilku procent inwestorow.Trzeba spelnic kilka warunkow- miec duzy kapital na inwestycje plus duze dochody pozwalajace regularnie inwestowac oraz przeczekac trudne okresyoraz miec duza wiedze o rynku oraz wiele szczescia.W polsce to jest ponizej 1% inwestorow- i z ich punktu widzenia taki prymitywny artykol jak w ten z krytyki politycznej ma pelne uzasadnienie.Okresy marazmu czy trendy boczne sa absolutnie dominujace na rynkach- rozumiem ze na blogach stosowana jest metoda typowa dla aktywnego gracza, ja wole stosowac dla biernego ( czas pozostawania pod szczytem oraz zakres ZMIANY a nie tylko zmiennosci).Tak liczac okresy marazmu siegaja minimum 30 lat-japonia 1914- 1948,cala EU od 1945 az do konca lat 70 wig 20 od 1995 do dzis i tak dalej.Pan ma racje…ale tylko dla kilku procent inwestorow ktorzy wiedza czym jest rynek i jak dziala

@ paaulinka

Moim zdaniem wyciągasz zbyt ostre wnioski o sensie inwestowania na rynku akcyjnym na podstawie 10-letniego trendu bocznego na GPW.

W umiarkowanej dawce wszystko jest dla ludzi, nawet shitcoiny.

Musimy wspólnie pracować nad tym, aby zwykły Kowalski nie wrzucał całego swojego majątku (zwłaszcza potrzebnego po wakacjach na wesele syna czy w przyszłym roku na budowę domu) w Amber Gold tylko rozsądnie dywersyfikował się korzystając z różnej klasy aktywów.

Potrzebuję ekspozycji na rynek akcyjny, tak. Założyłem w styczniu tego roku rachunek, "zainwestowalem" 30 tys., mam 21,2 tys. Dotychczas oszczędzałem tylko na lokatach i nigdy mi nic nie ukradli, zawsze otrzymywałem zwrot kapitału wraz ze skromnymi odsetkami. Ale nigdy nie miałem mniej!

Tak właśnie "potrzebowalem" tej "ekspozycji na rynek akcji" dla realizacji "finansowych celów".

Szulernia dla golenia naiwnych, ot co, a nie żaden rynek!

Żeby poradzić sobie na giełdzie to trzeba nic innego nie robić tylko 24 h na dobę w tym siedzieć, a autor artykułu pisze że to dla Kowalskiego jest.

@ Piotrek

Twój komentarz zawiera non sequitur: to, że na rynku są obsunięcia (takie jak opisałeś) nie oznacza, że jest nieuczciwy ani, że trzeba go śledzić 24 godziny na dobę by na nim w długim terminie zarabiać.

Na Blogach Bossy regularnie piszemy o obsunięciach. To jeden z najważniejszych motywów: obsunięcia są ceną jaką inwestorzy płacą za ekspozycję na rynek, który w długim terminie generuje wyższe stopy zwrotu niż lokaty. Podkreślamy też, że jeśli inwestor emocjonalnie lub finansowo nie jest gotowy na obsunięcia to rynek akcyjny nie jest dla niego.

Liczyłeś, że jak wpłacisz kapitał na giełdę to tylko możesz zarobić?

Jeżeli tak, to ciekawe jakim sposobem podpisałeś umowę z DM. Ryzyk nie czytało się, do kogo pretensje?

"Dotychczas oszczędzałem tylko na lokatach i nigdy mi nic nie ukradli,"

Ale tak zupełnie na spokojnie. Masz już 3mies. doświadczenia na rynku i zdaje się, że zupełnie nie masz pojęcia o tym, że inwestowanie=ryzyko.