Dziesiąta rocznica najgorętszej fazy globalnego kryzysu finansowego inspiruje komentatorów do rozważań o konsekwencjach wydarzeń sprzed dekady. Część tych rozważań dotyczy wpływu jaki kryzys wywarł na postawę inwestorów.

Adam Stańczak w Wykresie Dnia zwrócił uwagę na efekt oparzenia kryzysem – inwestorzy, którzy doświadczyli poważnych strat w czasie kryzysu na wiele lat zniechęcili się do rynku akcyjnego. Tak jak dziecko, które przez jakiś czas z daleka omija kuchenkę po tym gdy jej dotknięcie skończyło się dotkliwym poparzeniem.

Na potwierdzenie efektu oparzenia kryzysem można przedstawić tysiące dowodów anegdotycznych – wypowiedzi inwestorów, którzy otwarcie przyznają, że doświadczenia dotkliwej bessy przez wiele lat powstrzymywały ich przed powrotem na rynek akcyjny. Media biznesowe relacjonowały ten fenomen kilka lat po kryzysie. Na przykład w artykule Reutersa z 2012 roku znajduje się taka wypowiedź analityka: To najmniej poważany rynek byka w historii. W dawnych czasach ludzie przyłączyliby się do rajdu ale obecnie nikt nie goni za wysokimi stopami z rynku akcji. Wielu ludzi wciąż jest zbyt przestraszonych by powrócić na rynek. Także w 2018 roku można znaleźć inwestorów, którzy twierdzą że wspomnienia bessy przez wiele lat powstrzymywały ich przed powrotem na rynek akcyjny albo przed zwiększeniem ekspozycji na ten rynek.

Nie tylko dowody anegdotyczne przemawiają za efektem oparzenia kryzysem. Adam Stańczak zwrócił uwagę na dane pokazujące niższą partycypację Amerykanów na rynku akcyjnym w okresie po globalnym kryzysie finansowym oraz na fakt, że niższa partycypacja dotyczy przede wszystkim najmłodszego pokolenia: millenialsów (urodzonych pomiędzy 1980 a 2000 rokiem). Dla wielu przedstawicieli tego pokolenia kluczowe lata w aspekcie formowania się ich finansowych nawyków (dotyczących oszczędzania i inwestowania) przypadły na okres kryzysu.

Jeżeli ten pokoleniowy efekt oparzenia kryzysem rzeczywiście istnieje to potwierdzi wcześniejsze badania wpływu traumatycznych doświadczeń ekonomicznych na postawy życiowe. W raporcie CFA na temat tworzenia profili tolerancji na ryzyko inwestorów zwrócono uwagę, że istotne doświadczenia życiowe są jednym z najważniejszych czynników kształtujących poziom tolerancji na ryzyko. Dwa pozostałe istotne czynniki to komponent genetyczny i komponent środowiskowy (zarówno w skali marko: państwo, system gospodarczy jak i w skali mikro: przyjaciele i znajomi).

Ulrike Malmendier i Stefan Nagel argumentowali w badaniu z 2009 roku, że Amerykanie, którzy doświadczyli Wielkiej Depresji (w latach 30. XX wieku) w dzieciństwie przejawiali niższą tolerancję na ryzyko. Nawet kilka dekad po traumatycznych przeżyciach rzadziej inwestowali na rynku akcyjnym niż ludzie o podobnych cechach demograficznych i ekonomicznych, którzy Wielkiej Depresji nie doświadczyli. Jeśli inwestowali na rynku akcyjnym to alokowali na nim mniejszą część swoich aktywów niż ludzie, którzy nie dorastali w Wielkiej Depresji.

Michael Ehrmann i Panagiota Tzamourani w badaniu z tego samego roku argumentowali, że ludzie którzy doświadczyli hiperinflacji lub bardzo wysokiej inflacji wykazywali w sondażach opinii publicznej dużo silniejsze preferencje na rzecz stabilności cen. Paola Giuliano i Antonio Spilimbergo argumentowali natomiast, że doświadczenie recesji w młodości wpływa na postawę społeczną i polityczną: zwiększa przekonanie o istotnej roli szczęścia w osiągnięciu życiowego sukcesu i zwiększa poparcie dla polityki redystrybucyjnej.

Nauki społeczne przeżywają kryzys replikacji więc do wyników przytoczonych badań należy podchodzić sceptycznie. Przemawia jednak za nimi fakt, że są zgodne z intuicją. Efekt oparzenia kryzysem wydaje się sensowny. Potwierdzają go także osobiste relacje wielu inwestorów. Należy jednak pamiętać, że jest to jedynie pewna tendencja i nie wszyscy inwestorzy będą na dotkliwe doświadczenia bessy reagować tak samo.

W artykule Barron’s znajduje się na przykład informacja o badaniu obejmującym inwestorów korzystających z usług firmy inwestycyjnej Vanguard. Z badania wynika, że inwestujący z Vanguard przedstawiciele młodego pokolenia mają z reguły bardzo wysoką ekspozycję na rynek akcyjny. Jednocześnie jakaś jedna czwarta millenialsów z tego badania odznacza się nadzwyczajnie niską tolerancją na ryzyko i buduje zachowawcze, bezpieczne portfele. Należy więc zakładać, że efekt kryzysu finansowego nie jest taki sam w przypadku wszystkich inwestorów.

Moim zdaniem rozważania dotyczące konsekwencji globalnego kryzysu finansowego na postawę inwestorów można rozciągnąć na konsekwencje wszystkich doświadczeń inwestycyjnych generujących katastroficzne straty. Należy zauważyć, że tego rodzaju wydarzenia generują dwa rodzaje kosztów: bezpośrednie koszty finansowe oraz pośrednie koszty finansowe związane ze zmianą nastawienia pod wpływem katastroficznej straty.

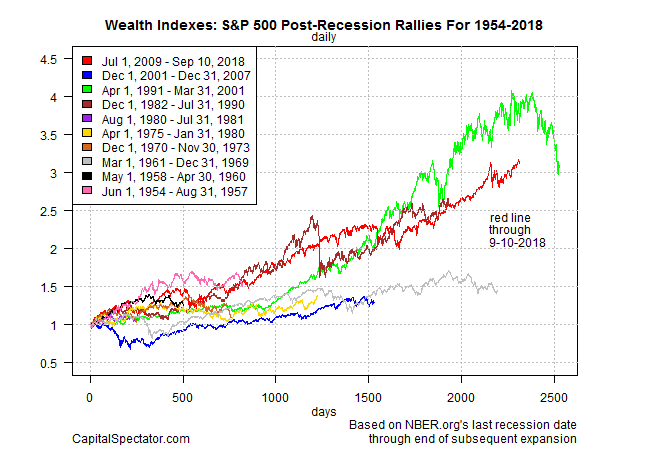

Inwestorzy, którzy ponieśli katastroficzną stratę na poziomie 50%-60% wartości portfela w czasie globalnego kryzysu finansowego mogli ponieść pośrednio równie istotną stratę finansową. Efekt poparzenia kryzysem mógł sprawić, że nie skorzystali finansowo z kilkusetprocentowego rajdu na amerykańskim rynku akcyjnym.

W wielu przypadkach konsekwencje były bardziej dotkliwe: inwestorzy poparzeni bessą i zniechęceni do konwencjonalnego sektora finansowego są relatywnie łatwym łupem dla różnego rodzaju oszustów finansowych obiecujących szybkie, łatwe zyski przy gwarancji kapitału. Tacy inwestorzy mogą też entuzjastycznie uczestniczyć na rozgrzanych rynkach alternatywnych aktywów. Co więcej, często traktują takie rynki jako alternatywę dla tradycyjnych rynków (a nie ich uzupełnienie) i inwestują na nich całe swoje oszczędności. Krótko mówiąc za dopuszczenie do katastroficznej straty w czasie bessy albo wskutek błędu inwestycyjnego pechowi inwestorzy mogą zapłacić wiele razy.

Pośrednie konsekwencje błędów inwestycyjnych, o których wspomniałem są silnym argumentem za użytecznością inwestycyjnej zasady nakazującej koncentrację na unikaniu błędów i ochronie kapitału. Błąd inwestycyjny i wynikająca z niego strata oznacza nie tylko koszty finansowe. Oznacza także obciążenie emocjonalne w trakcie utrzymywania stratnej pozycji. Może także oznaczać zmiany w nastawieniu, które mogą utrudnić osiąganie satysfakcjonujących stóp zwrotu i realizację celów inwestycyjnych.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Chciałby się krzyknąć HODL!