Czytelnikom, którzy chcą traktować spekulację jako poważny biznes, pragnę powiedzieć – i rozmysłem zamierzam to wielokrotnie powtarzać – żeby koniecznie porzucili myślenie życzeniowe; że nie można odnosić sukcesów każdego dnia bądź co tydzień; że w ciągu roku tylko kilka razy, cztery lub pięć, powinniśmy sobie pozwalać na otworzenie nowej pozycji. W międzyczasie czekamy aż rynek przygotuje się do następnego wielkiego ruchu. Jeżeli dobrze wyczułeś czas, twoja pierwsza pozycja przyniesie ci zyski od samego początku. Od tej chwili masz tylko obserwować i uważać na pojawienie się sygnału ostrzegawczego, który każe ci się wycofać i zamienić papierowy zysk na prawdziwe pieniądze.

Zapamiętaj: gdy nic nie robisz, ci spekulanci, którzy sądzą, że powinni handlować dzień po dniu, wznoszą fundamenty pod twój interes. Odniesiesz korzyści z błędów, jakie popełniają. J. Livermore, How to Trade Stocks

Pisałem kilka tygodni temu, że średnie ruchome mogą być wykorzystane jako miernik kierunku trendu. W zależności od tego, jakich trendów poszukujemy – krótko, średnio czy długo-terminowych – powinniśmy dopasować długość średniej i w większości przypadków powinny się one całkiem dobrze sprawować.

Ale zwrot „w większości przypadków” nie oznacza „zawsze”. Gdy mówimy o trendach, mamy najczęściej na myśli trend wzrostowy i spadkowy, rynek byka i rynek niedźwiedzia. O tym trzecim rodzaju, który dla niektórych jest trendem, a dla innych brakiem trendu (zabrzmiało to zdanie nieco jak z Alicji w krainie czarów) mówi się znacznie rzadziej, choć jest on powodem wielu frustracji, testu naszej cierpliwości, weryfikuje też stosowane przez nas metody. Trend boczny, trend horyzontalny, stagnacja, rynek tchórzliwego lwa (to określenie V. Katsenelsona, użyte w książce Jak zarabiać na rynku, który zmierza donikąd. Okres, który między innymi jest odpowiedzialny za taką a nie inną radę Jesse’go Livermore’a w przytoczonym na początku fragmencie. I czas rynkowy, który dla wielu – zwłaszcza początkujących graczy – jest czasem wielkiej próby. Wielu inwestorów szuka techniki, która będzie działała zawsze. Widzę to od wielu lat, w kolejnych pokoleniach spekulantów i inwestorów, na kolejnych rynkach. Chcą techniki, która zawsze będzie generowała zyskowne sygnały. Jeśli taki delikwent rozpocznie od średnich i trafi na dobre trendowe rynki, może być początkowo zachwycony. Aż do chwili, gdy rozpocznie się trend horyzontalny. Ale nie jakiś korekcyjny ruch trwający 2-3 tygodnie, tylko frustrujący, przedłużający się okres wielu miesięcy. Dodatkowo jeśli owe średnie i ich przecięcie się z ceną, wykorzystywane są jako sygnały zajmowania pozycji, to każdy taki moment będzie generował straty.

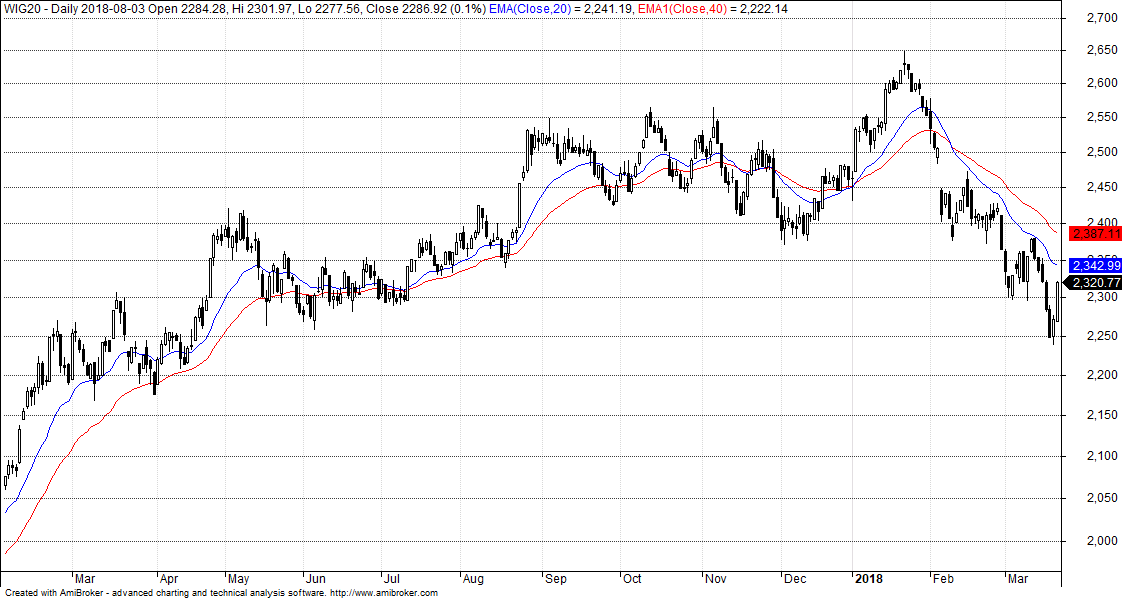

Zerknijmy na wykres indeksu WIG20 z ubiegłego roku. Okres od maja do sierpnia to pierwszy trend boczny, następnie gwałtowne i szybkie przejście na wyższy poziom i ponownie horyzontalna tendencja od września do grudnia.

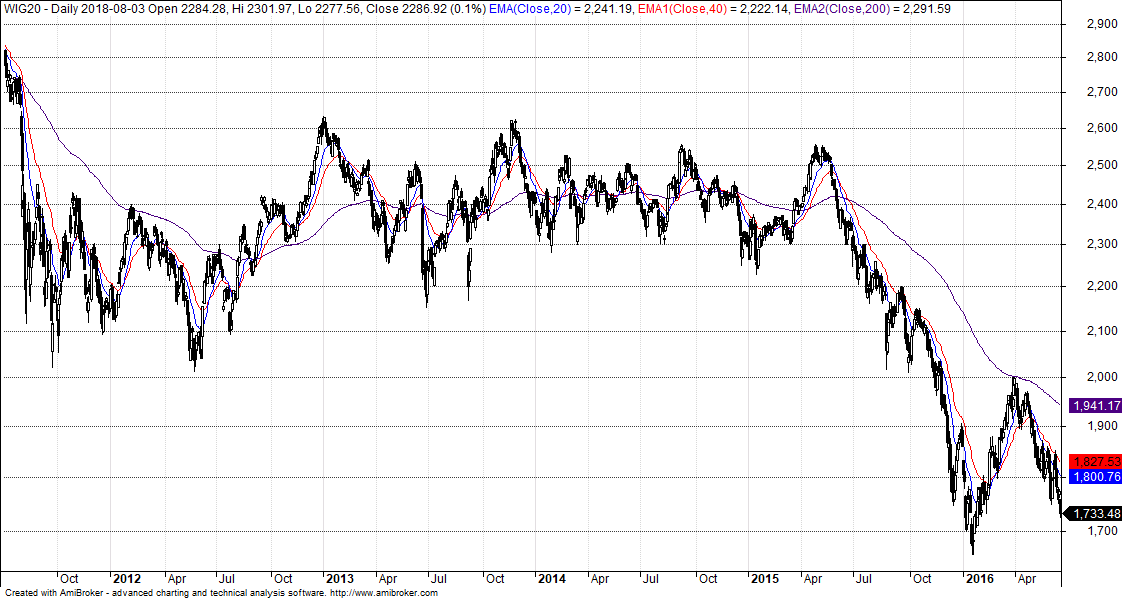

W tym czasie dochodzi do wielokrotnego przecięcia średniej z 20 oraz 40 sesji, najbardziej frustrującego zwłaszcza w okresie, gdy spada zmienność (przełom czerwca-lipca). Naturalnie po fakcie możemy sobie próbować wmawiać, że należało wydłużyć okres danych do liczenia średniej, ale to pułapka bez wyjścia. Kolejny dłuższy okres „bez trendu” i dłuższe średnie będą zachowywały się podobnie. No chyba, że jesteśmy zapalonym użytkownikiem średniej z 200 sesji. Wówczas możemy spać spokojnie. Z tym, że możemy przebudzić się jak w koszmarze z lat 2013-2014 (fioletowa linia).

Znajomość analizy technicznej to według mnie przede wszystkim znajomość ograniczeń metod, które zamierzamy wykorzystywać i zrozumienie, że na rynku nie da się zawsze być po dobrej stronie. Możemy zwiększać własne szanse i przechylać prawdopodobieństwo na naszą korzyść, ale będzie ono widoczne dopiero w większej próbce danych. Mówiąc wprost po licznych transakcjach, z których część przyniesie zyski, a inna część straty. Kluczowe są jednak proporcje częstości i wielkości zysków i strat.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.