Nie, nie u nas, to Amerykanie śrubują rekordy w ulubionej grze analityków, spółek i inwestorów.

Wszyscy wiedzą, że ta gra to naciąganie makaronu za uszy, ale że pomaga ona wyciągać kursy giełdowych notowań coraz wyżej, więc nie ma powodu, by się z niej wyłamywać. Na czym polega?

Co kwartał zastępy analityków przygotowują publiczne prognozy przychodów i zysków obserwowanych przez siebie spółek giełdowych, oczywiście jeszcze przed oficjalnymi publikacjami raportów. Z tego wyciąga się średnią oczekiwań i porównuje w dniach publikacji z tym, co rzeczywiście urobiły przez kwartał spółki. To pierwsza część zabawy, i wcale nie chodzi w niej o trafianie, choć może na poziomie pojedynczych analityków ma to dla nich samych jakieś personalne znaczenie.

Część druga, ta ważniejsza, to reakcja rynku po publikacji. Im bardziej wyniki zaskoczą na plus ponad średnią oczekiwań, tym większa nagroda w postaci krótkoterminowych przynajmniej wzrostów kursów, albo tym większa kara gdy wyniki okażą się rozczarowaniem. Nie chodzi więc o bezwzględne wartości i procenty, ale o to jak bardzo spółka zaskoczyła profesjonalnych prognostyków, a za nimi inwestorów. Nie ma znaczenia, czy spółka opublikowała dobre wyniki, znaczenia ma to na ile „zaskoczyła” prognostyków i rynek. W takim razie może ona osiągnąć i słabe zyski oraz/lub przychody, ale jeśli potrafiły zaskoczyć, nagroda musi być. Przynajmniej w krótkim terminie.

Ilość pozytywnych „zaskoczeń” ostatnimi czasy właśnie sięga owych wspomnianych w tytule rekordów, co widać na poniższym wykresie:

Źródło: Bloomberg.com

Wykres powyższy pokazuje w procentach ile spółek w danym kwartale pobiło średnie szacunki analityków. Od ponad 2 dekad nie było aż tak dobrze, żeby ponad 80% firm ogłaszało wyniki powyżej oczekiwań. Jak to się dzieje? Mamy przecież niesamowite komputery i algorytmy, sztuczną inteligencję, roboty, doświadczonych profesjonalistów, i nici z dokładnych trafień 🙂 Im bardziej gonią króliczka, tym bardziej się on oddala.

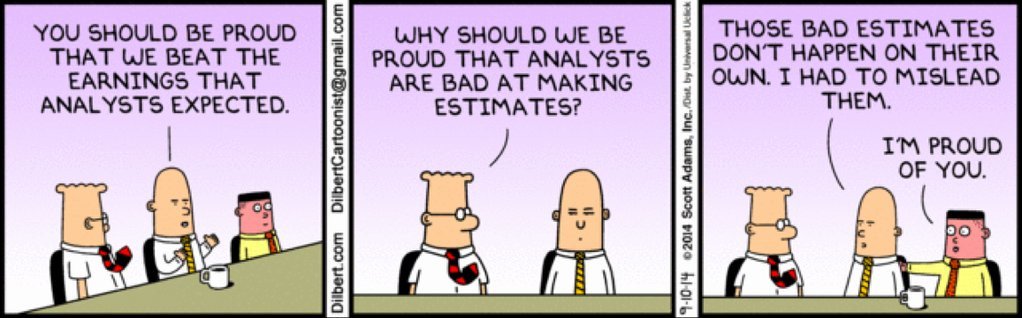

Zamiast błyskotliwego komentarza wklejam świetny rysunek Scotta Adamsa, ojca Dilberta i jego korporacji:

Źródło: dilbert.com

Dodam jedynie od siebie tłumaczenie poszczególnych dymków:

– Powinieneś być dumny, że bijemy zyski, których oczekiwali analitycy.

– Dlaczego powinniśmy być dumni, że analitycy są tacy kiepscy w robieniu szacunków?

– Te złe szacunki nie zdarzają się same z siebie. Musiałem ich wyprowadzić w pole.

– Jestem z ciebie dumny.

A że jest to miecz obosieczny mogliśmy się przekonać tydzień temu, gdy wyniki prezentował Facebook. Okazały się być niższe od oczekiwań, wobec czego rynek ukarał spółkę bolesnym i największych w historii nominalnie jednodniowym spadkiem o blisko 20%.

Jeśli jednak spojrzeć na indeks S&P500 to ten spadek jednego z tuzów wielkiej piątki, czyli FAANG, niespecjalnie zachwiał notowaniami szerszego rynku, nie jest to więc póki co ryzyko systemowe. Kurs Facebooka nie może się wzbić ponad tragiczne notowania sprzed tygodnia, ale pozostałe składniki indeksu utrzymują go w dobrej kondycji, nawet wskazując możliwości ataku szczytu wszechczasów. FAANG, który do tej pory trząsł indeksem mocno sam się rozwarstwił, Apple przecież pobił rekord wartości spółki, ale z kolei Netflix czy Twitter również rozczarowały, a rynek to wytrzymał nadzwyczaj dzielnie.

I na to wszystko inwestorzy otrzymali ostrzeżenie banku z pierwszej ligi na Wall Street. Morgan Stanley sugeruje, że według ich szacunków Facebook rozpoczął korektę, która może okazać się dużo głębsza niż ta, z jaką mieliśmy do czynienia na początku tego roku. Trwoga trwała całe 5 minut.

Z kolei Goldman Sachs wypuścił raport, w którym wskazuje, że płynność rynku dramatycznie spadła, choć tego nie widać niefachowym okiem. Skutkiem tego może być niebezpieczny wzrost zmienności, taki jak w lutym tego roku, tyle że nie jednego dnia, lecz permanentny. Takim właśnie objawem tego zjawiska był właśnie Facebook, który w „normalnych” warunkach płynnościowych prawdopodobnie nie spadł by tyle.

Banki owe zalecają wchodzenie w sektory defensywne, zainteresowanie się spółkami wartościowymi, które znacząco odstawały zmianami kursów od wzrostowych ostatnimi laty, a także raczej zabezpieczenie (hedging) niż pozbywanie się akcji w tych warunkach płynnościowych.

Ponownie można spytać: gdzie są owe potężne algorytmy skoro brak płynności? To przecież one ponoć przejęły jej „robienie”, generując niższe prowizje i węższe spready. Cóż, po części same się po drodze wycięły, wypłukując wszelkie możliwe nieefektywności rynkowe. Po wtóre – kiedy rynek robi się nerwowy, algorytmy odcinają się od systemu notowań. I dlatego mamy casus Facebooka, który był de facto małym krachem, ale nie flash crashem (ceny nie wróciły do poziomu wyjścia).

Czy banki nie wpuszczają inwestorów w maliny? Zdarza się im to przecież wcale nierzadko, a i ilością pomyłek w przeszłości też mogą imponować. Cóż, tym razem nie namawiają do kupna, ale raczej ostrożności i zabezpieczeń. Czy jednak kogoś zdziwiłyby dzisiaj spadki? Mnie raczej dziwią tak solidne wzrosty. Doszły one do punktu krytycznego, czyli do poziomu trochę poniżej rekordu wszechczasów notowań S&P 500. Z tego może być coś dużego w obie strony jeszcze tego lata.

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.