Wszelkie statystyczne zależności rynkowe działają na mnie niczym narkotyk, mogą być podstawą całkiem przyjemnych i skutecznych strategii, zresztą wiele z nich sam praktycznie wykorzystuję w tradingu.

Poniżej prezentowana statystyka może ogromnie zadziwić wielu traderów, bo do nich przede wszystkim jest skierowana. Zaczerpnąłem ją z serwisu https://www.bespokepremium.com, czyli przeogromnej bazy najróżniejszych wykresów, wyliczeń i korelacji giełdowych.

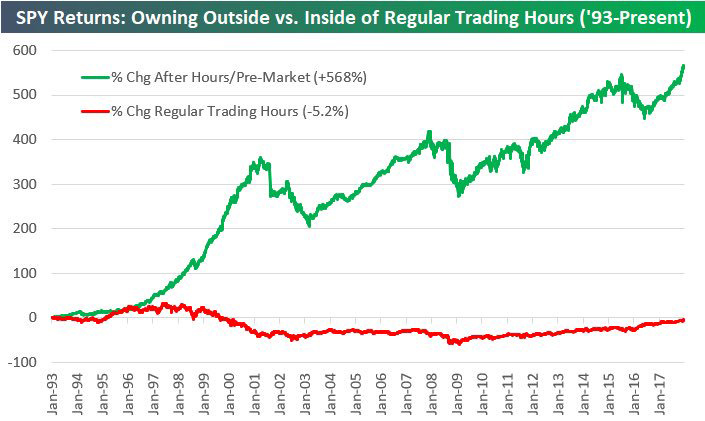

Poniższy wykres pokazuje 2 krzywe kapitału, które powstały w wyniku prostej, hipotetycznej inwestycji w kupno ETFa pod nazwą SPDR (tzw. spider czyli pająk), który naśladuje indeks S&P 500:

źródło: https://www.bespokepremium.com

Czerwona to skumulowany wynik strategii, w której kupujemy ETF zawsze na otwarcie regularnej sesji giełdowej i sprzedajemy tego samego dnia na zamknięciu.

Zielona to skumulowany wynik strategii, w której kupujemy ETF zawsze po kursie zamknięcia każdej sesji giełdowej i likwidujemy pozycję na otwarciu kolejnej sesji (trzymamy przez noc).

Wyniki policzono od stycznia 1993 roku, czyli od początku istnienia ETFa.

Różnica między wynikami obu jest jak widać kolosalna!

Kupując tylko na okres regularnej sesji stracilibyśmy w sumie nieco ponad 5% (na dzień wyliczeń pokazanych na wykresie).

Ale kupując na zamknięciu sesji, i idąc spać, kolejnego dnia roboczego w sumie zainkasowalibyśmy 568% zysku!

To wielkie czerwone światło dla tych, którym się wydaje, że podczas sesji wiele się dzieje w USA dla posiadaczy akcji.

Oczywiście z każdym dniem te procenty się zmieniają, choć luka raczej powiększa się niż maleje. Jedno „ale”: to są zmiany brutto, nie uwzględniające kosztów transakcji ani nie włączone są w to dywidendy. Chodzi jednak o pokazanie efektu, bo z jego wykorzystaniem praktycznym we własnym zakresie doświadczeni traderzy nie będą mieli trudności (sam wplotłem go we własne strategie).

Najprostszy sposób wykorzystania takich dysproporcji mają grający na indeksie za pomocą wszelkich innych instrumentów pochodnych, szczególnie lewarowanych, czyli kontraktów na różnice (CFD). Mam na myśli przede wszystkim day trading. Powyższa statystyka pokazuje, że gra na wzrosty podczas sesji od 15:30 do 22:00 naszego czasu będzie daleko mniej skuteczna niż strategie kupna po zamknięciu sesji (after- i premarket).

Nawet zresztą nie trzeba tworzyć jakichś specjalnych strategii do tego celu, wystarczy kupić i położyć się spać, można się wylegiwać do 15:00, a potem zamknąć pozycję na otwarciu sesji w USA.

Ale uwaga – jak zwykle nie można nie przyjrzeć się z bliska ryzyku. Chodzi mi przede wszystkim o obsunięcia owej krzywej kapitału „kupna na noc”. Otóż powstają one podczas przesileń rynkowych, które na giełdzie objawiają się po prostu bessami. Mamy 3 takie duże wydarzenia w historii tej strategii: podczas bessy związanej z bańką technologiczną na początku wieku, podczas ostatniego kryzysu związanego z nieruchomościami w latach 2007-2009, oraz gwałtownej bessy w Chinach. Podczas tego rodzaju bess kupowanie na noc okazuje się dość ryzykownym bo stratnym podejściem, co wymaga albo dołożenia dodatkowego filtra, albo po prostu przetrzymania obsunięć.

Jeszcze jedno rozwiązanie, które sam zastosowałem, to związanie tego efektu z innymi strategiami. Jeśli bowiem ktoś zamyka swoje długie pozycje przed końcem sesji amerykańskiej, to dobrym pomysłem jest jednak pozostawienie ich na noc, co dać powinno dodatkowe zyski. Z kolei grający podczas sesji regularnej na krótkich pozycjach powinni raczej pozbyć się ich na zamknięciu, kolejną bowiem sesję będą zwykle zaczynać rozczarowani stratami.

O innych związanych z tym zjawiskach w kolejnych wpisach.

—kat–

13 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mamy więc giełdową odmianę spostrzeżenia, że "chłop śpi, a samo mu rośnie". Tyle, że na giełdzie nie rośnie samo w czasie bessy.

Czy to wszystko nie dałoby się sprowadzić do prostszego stwierdzenia, że pewne instrumenty najlepiej traktować na zasadzie buy & hold? (przynajmniej w hossie).

Zrobiłem kiedyś taki wykres dla WIGu. W okresie 2001-2006 lepsze wyniki dawało inwestowanie "w dzień" a w latach 2006-2010 "w nocy".

Praktycznie bez strat można było przetrwać bessę 07-09 inwestując na "noc".

http://3.bp.blogspot.com/_iXLj8autW00/TUhG0LMBnUI/AAAAAAAAAKY/g1YVvHxjgIE/s640/Open-close.jpg

To chyba na wykresie tak ładnie wygląda. O ile można po przed otwarciem ustawić sprzedaż PKC to jak ustawić cenę zakupu po cenie zamknięcia? Chyba, że jest taka możliwość (chętnie się dowiem).

Nie jestem pewny, ale chyba jest takie zlecenie na fixing. Podczas fixingu ustalana jest cena na zamknięcie – wtedy można ustalić też PKC co powinno znacznie zwiększyć szasne wykonania twojego zlecenia.

http://bossa.pl/edukacja/rynek/utp/ustalanie-kursu/fazy-sesji/

Dzięki. Wygląda więc, że się da.

Wynika z tego, że traderzy z EU, czyli City ciągną USA-indeksy.

Wszystko fajnie, ale jakie ma to zastosowanie dla przeciętnego inwestora w Polsce? Próbującego coś ugrać, dobrze zainwestować na GPW? śledzę od dłuższego czasu blogi na bossie i zastanawia mnie, dlaczego zdecydowana większość tematów tyczy rynku amerykańskiego? Czyż proporcie nie powinny być odmienne? Reasumując, zastanawia mnie dlaczego z uporem dyskryminuje (pomija )się rynek polski w tematach blogów? Czy jest to celowe działanie, GPW jest tak nieprzewidywalna, że jakiekolwiek pisanie o niej jest obarczone zbyt dużym marginesem błędu? Większość tematów na blogach to przedruki z prasy zachodnie. Ponieważ GPW od kilku lat zachowuje się inaczej (gorzej) niż inne giełdy (krajów rozwiniętych, i wschodzących),oczekiwała bym tematów z pracy zagranicznej które by wyjaśniały ten fenomen. Jestem przekonana, że ilość wyświetleń i komentarzy, by wzrosła niepomiernie. Bo w tej chwili przeciętny Polak interesujący się giełdą sporadycznie, czytał, ze GPW jest wiodącą giełdą w naszym rejonie Europy, która nagle nie wiadomo z jakiego powodu stała się pariasem wśród giełd Europy i świata. Analiza tego procesu, próby przewidywania przyszłości, wpływ likwidacji OFE i rozpoczęcie PPK na poziom indeksów – to powinno byś tematem rozważań na blogach Bossy.

Trudno jest zarabiać na GPW przy ciągle malejących obrotach (kiedyś 4 mld, teraz 500 mln). Oznacza to permanentny brak płynności na instrumentach GPW, a to oznacza że handel zamiera. Widać to również jak na tle innych indeksów giełdowych wygląda indeks WIG czy WIG20. Zmienność jest o wiele większa w każdej skali czasowej.

Dlatego częściej spotkasz na polskich blogach info o handlu na S&P czy DAX.

Na GPW idą świeżaki. Ci którym zrobiło się za ciasno wolą zagraniczne giełdy.

"próby przewidywania przyszłości"

Im mniej, tym lepiej 🙂

Co do PPK to w tej chwili wszystko jest w toku:

http://www.parkiet.com/Ubezpieczenia/304079982-Finanse-Malo-czasu-na-przyjecie-ustawy.html

"Wszystko fajnie, ale jakie ma to zastosowanie dla przeciętnego inwestora w Polsce?"

* bardzo duże. To tzw uniwersalny artykuł. Biorąc polski fw20 dostaniemy gap dodatni a intraday wręcz ujemny. Rolą blogera chyba nie jest bycie guru tylko inspiracja do własnych poszukiwań?

* przy tym to bardzo dobry artykuł. Prezentuje pewne weryfikowalne zachowanie rynku a nie opinię jakiegoś guru

"Ponieważ GPW od kilku lat zachowuje się inaczej (gorzej)"

* to bardzo dyskusyjna teza. Afair w 2017 nasza giełda była dosyć silna (a jak usunie się z splotu wartość waluty to była jedną z najsilniejszych).

Nie chce odpowiadac za autorow bloga ale odpowiedz sie nasuwa sama.Wejdz na tag ,,gpw".Po prostu uczciwie od lat autorzy pisza by emigrowac z gpw.I za to wielki szacunek dla panow.O gpw nie ma teraz co pisac gdy mamy-25 % obrotu kasowego,terminowy jak sprzed 15 lat …wszyscy czekaja co z srodkami ofe.Znacjonalizuja i rzuca na rynek 165 miliardow zl czy przekieruja do ppk i sprzedaz odsunie sie po 2030r.Cokolwiek sie stanie bedzie fatalne albo tylko bardzo zle.

Ależ zapewniam, że będzie o GPW, wykres dla S&P jest tylko wstępem.