Ekonomista i członek Rady Polityki Pieniężnej w latach 2010-2016 wyraził wczoraj opinię, która powinna uzmysłowić inwestorom, że działają w kompletnie innym systemie bodźców niż medialni eksperci czy politycy.

Przez niemal cały 2017 rok Andrzej Bratkowski wyróżniał się wśród komentatorów gospodarczych wyjątkowo sceptycznym podejściem do perspektyw polskiej gospodarki. Na wiosnę 2017 roku prognozował wzrost PKB w widełkach 1,5% – 2,1% a więc znacznie poniżej rynkowego konsensusu. Co więcej, wraz z pojawianiem się pozytywnych danych gospodarczych w kolejnych miesiącach tylko w niewielkim stopniu modyfikował swoje nastawienie. We wrześniu 2017 gdy było już niemal jasne, że w przypadku braku nadzwyczajnego, negatywnego wydarzenia, wzrost gospodarczy będzie w pobliżu 4% Andrzej Bratkowski podniósł swoją prognozę. Nowe widełki zawierały się w przedziale 2,1% – 2,9%. Zawadiacko pozdrowił optymistów z prognozami powyżej 4%

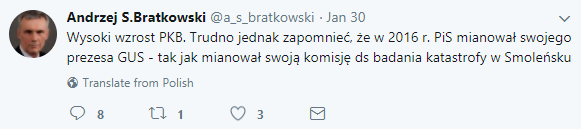

Można więc oczekiwać, że ekonomista przeżył wczoraj spore rozczarowanie gdy GUS ogłosił, że wzrost PKB w 2017 roku wyniósł 4,6% (to dane wstępne). Myślę jednak, że nie wszyscy się spodziewali, że były członek RPP i były wiceprezes NBP spróbuje radzić sobie z błędną prognozą za pomocą insynuacji, że dane o PKB zostały sfałszowane przez GUS:

Zdaje sobie sprawę, że wypowiedź zawiera odniesienie do najbardziej kontrowersyjnego tematu w Polsce ale wierzę, że można się skupić na meritum sprawy. Poważany ekonomista, często komentujący sytuację gospodarczą zdecydował się na medialną strategię, która można streścić zdaniem: prognoza była w porządku tylko dane sfałszowano.

Gdy przeczytałem tę opinię Andrzeja Bratkowskiego pomyślałem sobie, że medialni eksperci to mają dobrze. Żaden inwestor nie może sobie powiedzieć „miałem świetne pomysły inwestycyjne tylko mi notowania sfałszowali”. To znaczy nawet jeśli zdecyduje się na takie podejście to i tak będzie miał niższą wartość portfela niż dajmy na to przed rokiem.

Uświadomienie sobie tej zasadniczej różnicy pomiędzy inwestorami a medialnymi ekspertami, dziennikarzami, politykami czy akademikami powinno skłonić inwestorów do dwóch wniosków. Po pierwsze powinni pamiętać, że część komentatorów rynkowych może sobie pozwolić na częste błędy albo na długotrwałe trwanie w błędzie. Dzieje się tak dlatego, że nie ponoszą dotkliwych konsekwencji swoich pomyłek. Wręcz przeciwnie jeśli błądzą w sposób oryginalny i interesujący to mogą nawet korzystać z takiej sytuacji. Na przykład gdy jest się jedynym ekonomistą z czarnym scenariuszem dla gospodarki to ma się niemal gwarancję, że będzie się regularnie pytanym przez dziennikarzy o opinię.

Między innymi z wymienionych powyżej powodów medialni eksperci mają często słabe motywacje by naprawiać swoje błędy i uczyć się na nich. W zgoła odmiennej sytuacji są inwestorzy. W ich interesie finansowym leży jak najszybsze identyfikowanie błędów i jak najszybsze wprowadzanie stosownych poprawek do swojego procesu decyzyjnego. Z intelektualnego punktu widzenia muszą więc stosować zupełnie różne strategie od tych stosowanych przez medialnych ekspertów. Powinni się koncentrować na krytycznej analizie własnych opinii, szukaniu dobrze udokumentowanych poglądów odmiennych, przeważaniu informacji podważających przyjęte nastawienie. Dla finansowego interesu inwestora nie ma znaczenia czy w danej sprawie ma rację czy jej nie ma. Nie powinien więc marnować intelektualnej energii na obronę opinii, do których z jakiś powodów się przywiązał.

Oczywiście, tłem dla zmagań Andrzeja Bratkowskiego z jego nietrafną prognozą są jego wyraźne sympatie polityczne. Jak łatwo się domyślić ekonomiście bliżej jest do obozu politycznego, który sprawował władzę przed 2015 rokiem. Sympatie polityczne to kolejna sprawa, która odróżnia inwestorów od występujących w mediach komentatorów. Inwestorzy nie mają interesu w tym by mieszać polityczne preferencje z procesem inwestycyjnym.

Jest to trudne bo preferencje polityczne mają silny ładunek emocjonalny a przez to są przeważane jako czynnik przy prognozowaniu czy podejmowaniu decyzji. Na przykład osoba z silnym negatywnym nastawieniem do Donalda Trumpa mogła być tak skoncentrowana na wadach prezydenta USA, że mogła zignorować fakt, że większość prezydentów ma ograniczony wpływ na gospodarkę i rynek finansowy. Mogła też nie dopuścić do siebie idei, że ktoś tak niekompetentny jak Trump może podjąć decyzje o pozytywnych skutkach dla rynku akcyjnego. Taką decyzją jest na przykład reforma podatków – duża, finansowana deficytem obniżka podatków skoncentrowana na korporacjach i najbogatszych. Jak argumentuje Barry Ritholtz tak skonstruowaną reformę należy traktować jak pakiet stymulacyjny dla rynku akcyjnego. Nawet jeśli uważa się, że jest to pakiet zupełnie zbędny na obecnym etapie cyklu koniunkturalnego albo jeśli uznaję się przyjętą dystrybucję korzyści z obniżki podatków za skrajnie nieetyczną.

Na koniec chciałbym podkreślić, że sceptyczne podejście dla niewygodnych dla naszych opinii faktów czy danych jest normalną postawą. Ten sceptycyzm nie musi oczywiście (i z reguły nie powinien) oznaczać automatycznego uznawania danych za sfałszowane jeśli przeczą naszym poglądom. Zauważyłem niedawno, że z dystansem odnoszę się do publikowanych w 2017 roku danych demograficznych z Polski a przede wszystkim do interpretacji łączących obserwowany wzrost liczby narodzin z programem 500+. Faktem jest, że byłem sceptycznie nastawiony do pronatalistycznych efektów programu (choć nie do całej idei programu). Jestem przekonany, że z większym entuzjazmem traktowałbym dane GUS nie pokazujące wzrostu liczby narodzin. Przeciwstawienie się błędowi konfirmacji i motywowanemu krytycyzmowi wymaga intelektualnego i emocjonalnego wysiłku. W przypadku inwestowania ten wysiłek może przynieść wymierne, finansowe efekty.

6 Komentarzy

Skomentuj _dorota Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie mieści nam się w głowie, że GUS może fałszować dane, prawda? No, ale co jeśli Bratkowski ma rację? Spróbujmy ocenić prawdopodobieństwo takiego zdarzenia biorąc pod uwagę inne dokonania PiS. Staje się prawdopodobne.

Co do istoty sprawy – trzeba sobie solidnie odpowiedzieć na pytanie: w jakim stopniu polityka wpływa na rynki giełdowe. W Stanach ten wpływ można pominąć, w Polsce chyba jednak nie.

Z powodu dwóch czynników:

a) dominacji spółek z udziałem SP w głównym indeksie giełdowym.

b) dużo mniej przewidywalnego i dużo bardziej potencjalnie szkodliwego wpływu legislacji podjętej przez nową władzę na warunki uprawiania biznesu. U nas państwo determinuje warunki gospodarcze. W Stanach znacznie mniej.

No i negatywne działania obecnej władzy zaczynają się jawnie przekładać na postawę inwestorów zewnętrznych:

http://forsal.pl/motoforsal/aktualnosci/artykuly/1101270,bmw-nie-zainwestuje-w-elektromobilnosc-w-polsce-takiego-zachowania-nie-widzimy-nawet-w-panstwach-trzeciego-swiata.html

Muszę przyznać, że mam z tym wszystkim problem pewnego dysonansu etycznego. Bo co z tego, że do władzy doszły zupełne […], skoro PKB rośnie i giełda też, prawda? (argument, który często słyszę). Tylko, że działania tych […] nieuchronnie w końcu na gospodarkę się przełożą.

Widzę tylko jedno wyjście. Grać zgodnie z trendem, oczywiście. A na głębszą analizę dokonań PiS dla gospodarki polskiej poczekać na kryzys. Wtedy dopiero ujawni się dokładniej, co pisowskie […] zrobiły z gospodarką 🙂 (a jakże, zobaczymy odzwierciedlenie tego w notowaniach).

@_dorota

Spójrz lepiej na to:

https://twitter.com/xxx70889423/status/958314918947811328

… i dopiero wyciągnaj wnioski z kim i czym mamy w przypadku Andrzeja S. Bratkowskiego do czynienia

Zgadzam się. W tej chwili ci wszyscy, którzy mówią "ale przecież rośnie" czyli jest super (nic to te wszystkie drobne blahostki i oszustewka) zachowują się identycznie, jak podczas hossy młodzi inwestorzy, otumanieni zyskami mówią "jestem genialny", co tam gadają o jakichś stopach, ryzyku. Moja metoda jest genialna.

Aż przychodzi bessa i….

W Turcji od jesieni indeksy poszly w gore o jakies 25% –> czyli tez super 🙂

Wiem, niby nie powinno mieszac sie inwestowania z polityka. Calkowitym ignorantem jest mi jednak byc ciezko — chociaz bardzo chcialbym umiec, i miec to wszystko w d… tym bardziej, ze i tak jestem poza krajem.

Niestety uwazam, ze w Polsce zmiany poszly juz daaaaleko poza margines uprawiania "normalnej" polityki. I ciezko byc mi naiwnym, ze przyjdzie kiedys ot tak sobie inna, demokratyczna wladza.

Cieszmy sie jednak wzrostami. Auta po ulicach jezdza. Ludzie po chodnikach chodza. Place rosna. PKB rowniez. Jest super.

Forsal nie jest dla mnie wyznacznikiem i drogowskazem…rezygnacja BMW może mieć inne podłoże, a dziennikarz żeby zaistnieć musi podkoloryzować. Inaczej nici ze sprzedaży.

Dalej, co do GUS – już dawno mówiono, żeby traktować dane z przymrużeniem oka. Tak więc partia nie ma tu większego znaczenia.

Jak do tej pory wszystkie partie popełniały błędy i popełniać będą.

Jak duży inwestor poczuje, że bajorko wysycha to szybko przeniesie fabryki, a wtedy…

Rezygnacja BMW moze miec takie podloze, ze widza zbyt duza konkurencje w Polsce. Cala nasza wladza, to jedno wielkie BMW 🙂