Na Blogach Bossy podkreślamy wartość płynącą z dążenia do zrozumienia zasad działania wehikułów inwestycyjnych i strategii, z których korzystają inwestorzy.

Rozmowa Meba Fabera z Danem Rasmussenem przypomina o korzyściach z zaglądania pod maskę strategii inwestycyjnych i obserwowania ich otoczenia rynkowego. Faber i Rasmussen rozmawiają o popularności funduszy private equity wśród amerykańskich inwestorów instytucjonalnych oraz o możliwości naśladowania strategii private equity na rynku publicznym. Zagadnienia te mogą wydawać się odległe przeciętnemu inwestorowi z Polski ale wnioski ze wspomnianych rozważań można przenieść na inne segmenty inwestycyjne.

Popularność funduszy typu PE wśród inwestorów instytucjonalnych można wyjaśnić jedną cyfrą – strategie private equity w latach 1980-2010 pobiły rynek akcyjny (rozumiany zapewne jako S&P 500) o średnio 6% rocznie i to po uwzględnieniu kosztów. Mało tego zrobiły to przy relatywnie niskiej zmienności – wynikającej jednak ze sposobu wyceny inwestycji (inwestycji nie wycenia rynek tylko model). Rasmussen przypomina, że w 2008 roku fundusze PE straciły średnio 30%, przy 50% przecenie rynku akcyjnego i obligacji wysoko rentownych. Z punktu widzenia dużych inwestorów instytucjonalnych private equity to Święty Graal inwestowania.

Inwestorzy instytucjonalni alokują więc sporo kapitału w strategie PE: 200-300 mld USD rocznie a więc trzy razy więcej niż przed kryzysem. Są także przekonani, że strategie PE dalej będą wygrywać z rynkiem publicznym. W pewnym badaniu 49% inwestorów indywidualnych spodziewa się przewagi private equity na poziomie powyżej 4% rocznie a 45% inwestorów pomiędzy 2% a 4%. Była jeszcze opcja od 0% do 2% bo nikt się nie spodziewa, że private equity spisze się gorzej niż rynek akcyjny. Rasmussen przypomina przydatną zasadę rynkową: jeśli wszyscy ludzie co do czegoś się zgadzają i pożyczają pieniądze by pod to zagrać to należy zachować ostrożność.

Napływ kapitału do tej strategii ma bardzo duże znaczenie bo opiera się ona na specyficznej grupie firm. Mediana kapitalizacji spółki z portfela private equity to tylko 200 mln USD (przy medianie dla spółek z indeksu S&P 500 na poziomie 33 mld USD). W amerykańskiej nomenklaturze są to małe spółki. Nawet tak duża gospodarka jak amerykańska ma ograniczony zasób małych spółek możliwych do przejęcia. Duże przepływy kapitału muszą więc podnieść wyceny. To jest ważna lekcja dla inwestorów lokujących środki w popularnych strategiach opartych na rynkowych niszach: duża popularność strategii potwierdzona przepływami pieniężnymi może być czynnikiem obniżającym zyskowność tej strategii w przyszłości.

Rasmussen pracował przez cztery lata w Bain Capital Private Equity a więc w firmie – weteranie sektora. Po 2012 roku kojarzącej się szerokiej publiczności z jednym z jej założycieli, którym był republikański kandydat na prezydenta Mitt Romney. Rasmussen w czasie swojej pracy przeprowadził kompleksowe badania transakcji na rynku private equity. Z analizy wynikało, że kluczem do zyskowności sektora było przejmowanie spółek przy bardzo niskich wskaźnikach wyceny fundamentalnej. W latach 80. dużą część transakcji przeprowadzano przy mnożniku EBITDA na poziomie 3-5. Na początku lat 90. Romneya martwiło pojawienie się na rynku transakcji przy wskaźniku powyżej 6. Z analizy wynika, że to niska wycena była kluczem do zyskowności transakcji. Około połowa transakcji przy mnożniku EBITDA powyżej 10 nie była zyskowna dla inwestorów, 60% wszystkich zysków sektora wypracowały transakcje przy mnożniku poniżej EBITDA 7. Przeciętne poziomy wskaźnika przy transakcjach z 2014-2015 roku przekraczają 10.

W najbliższych latach będzie więc można obserwować czy fenomenalne wyniki sektora z lat 1980-2010 wynikały z kupowania tanich, małych spółek korzystając przy tym z dźwigni finansowej jak twierdzi Rassmussen czy z wartości dodanej tworzonej przez fundusze (umiejętny wybór sektorów, kompetentne zarządzanie przejętymi firmami, etc) jak twierdzą przedstawiciele sektora.

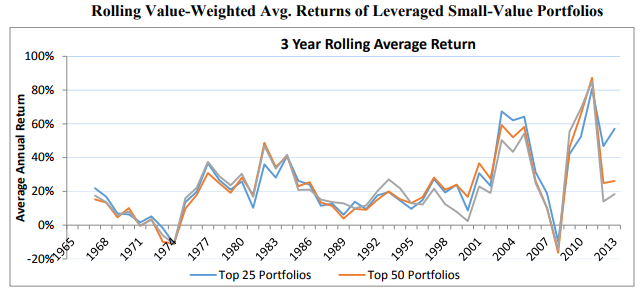

Rassmussen odszedł z Bain Capital Private Equity i założył własny fundusz hedge, który odwzorowuje strategię private equity na rynku publicznym (zrobił to przed „trzydziestką”). Strategia Rassmussena to kupowanie małych i średnich spółek (do 1 mld USD kapitalizacji) o niskich wskaźnikach wyceny fundamentalnej i wysokiej dźwigni finansowej (wysokim ale spadającym zadłużeniu). Zwracam na to uwagę bo kluczowa część tej strategii (wysokie zadłużenie) jest niemalże zaprzeczeniem klasycznego podejścia do inwestowania fundamentalnego. Podejście Rassmussena sprawdza się w testach historycznych. Wynikający ze strategii portfel 25 spółek generował w latach 1965-2013 przeciętnie 25% zysku rocznie przy sporej 40% zmienności. Po bliższym przyjrzeniu się kupowanie nisko wycenianych, wysoko zadłużonych lecz spłacających dług i generujących przepływy pieniężne na jego spłatę (a więc dynamicznie delewarujących się) spółek może się obronić jako strategia inwestycyjna. Strategia Rassmussena może być więc potwierdzeniem opinii, że w inwestowaniu bardzo niewiele jest żelaznych zasad.

Może to zainspirować inwestorów do poszukiwania skutecznych strategii w rynkowych niszach pozornie łamiących popularne zasady rynkowe.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.