Na finansowe salony trafiła ostatnio nowa moda, wobec której i na naszych blogach nie możemy przejść obojętnie, przybliżę ją więc Czytelnikom.

Rok 2015 upłynął pod znakiem strategii „Smart beta”, o której pisałem -> tutaj. Powstało szereg funduszy oferujących tego rodzaju portfele inwestycyjne, a przez finansowe portale przelało się wiele słów zarówno poparcia, jak i krytyki dla tego podejścia. W tym roku z kolei przyszła moda na strategię zwaną „Risk parity”, którą coraz częściej proponują fundusze inwestycyjne, a także stosują fundusze hedgingowe. Jest to podejście pasywne, nie wymaga więc analiz decyzyjnych, a przy tym dużo prostsze od „Smart beta” i może być wykorzystane w długoterminowym inwestowaniu (np. IKE), a nawet w przy odrobinie modyfikacji do całkiem aktywnej gry.

„Risk parity”, czyli po naszemu „Równe ryzyko”, albo – co sam preferuję – „Zbalansowane ryzyko”, to sposób konstrukcji portfela inwestycyjnego, do którego wkłada się aktywa według określonego wzorca. Celem jest oczywiście jak najwyższy zysk, ale chodzi przy tym również o na tyle efektywną dywersyfikację ryzyka, która pozwoli na akceptowalne obsunięcia kapitału po drodze. W przypadku „Risk parity” dywersyfikacji dokonuje się przez zrównanie ze sobą ryzyka różnych klas instrumentów, w które inwestujemy. Wytłumaczę to za chwilę w dużo prostszy sposób.

Najprostszy rodzaj inwestycji pasywnej to zakup za całość kapitału akcji (albo funduszy akcyjnych, lub ETFów), co w długim okresie przynosiło np. w USA średnio ok. 9 % rocznego zysku, ale po drodze trzeba było przejść nawet 50 czy 70% spadków kapitału podczas bessy. Z kolei bezpieczna metoda kupna za wszystko obligacji eliminuje tak głębokie zjazdy po drodze, ale w zamian dostajemy niższe stopy zwrotu. Natomiast najprostsza strategia PORTFELOWA to zmieszanie na rachunku przynajmniej dwóch klas aktywów, np. akcji oraz obligacji. Ponieważ są one odwrotnie skorelowane, to w latach gdy giełda spada, obligacje amortyzują swoim dochodem całkowite obsunięcie portfela. Ale dywersyfikować możemy się głębiej, dodając aktywa (np. fundusze, w tym ETFy) oparte na surowcach, walutach, nieruchomościach czy czymkolwiek innym. Portfel staje się nieco bezpieczniejszy (lub może raczej mniej zmienny), i nadal nie musimy przeprowadzać skomplikowanych analiz decyzyjnych, a zysk staje się wypadkową zysków pojedynczych aktywów. W ten sposób nawet początkujący inwestorzy mogą bez problemu uczestniczyć w giełdowych inwestycjach, osiągając często lepsze wyniki niż profesjonalni zarządzający.

Pojawia się jednak pytanie – jak sensownie podzielić kapitał na różnego rodzaju aktywa? Np. za ile procent kupować akcji, a za ile obligacji? Zasada tutaj jest prosta – im więcej środków angażujemy w akcje, tym wprawdzie wyższe zyski, ale i głębsze obsunięcia kapitału po drodze. Pomijając osobiste preferencje natury psychologicznej, a więc różną wrażliwość na okresowe straty, mamy do dyspozycji gotowe narzędzie, wymyśloną przez profesjonalistów tzw. portfel optymalny, w którym akcje stanowią 60% całości, a obligacje 40% (pozostańmy na najprostszym portfelu złożonym z 2 rodzajów aktywów). Ma on jedną wadę: ze względu na zmienność rynków, nieproporcjonalnie do wkładu, bo w ok. 80-90%, za ryzyko odpowiadają w nim właśnie akcje, szczególnie gdy rynkowe stopy procentowe są niskie (niższe odsetki od obligacji). Remedium na złagodzenie tej dolegliwości stało się właśnie wynalezienie metody „Zbalansowanego ryzyka”.

Za autora tej metody uważa się Raya Dalio, jednego z legend zarządzania, który założył i prowadzi renomowany fundusz hedgingowy Bridgewater. Pewnego dnia w 1996 roku doszedł do wniosku, że potrzebuje zostawić w spadku swojej rodzinie taki portfel inwestycyjny, który sam się będzie bilansował pod względem ryzyka i nie przysporzy tym samym nadmiernych stresów najbliższym. Bardzo prostym jak się okazuje rozwiązaniem była właśnie strategie „Parity risk”. Wkrótce zresztą powołał do życia fundusz otwarty dla innych inwestorów, oparty właśnie na tym pomyśle, nazwany zresztą adekwatnie – ALL WEATHER, czyli „dobry na każdą pogodę”.

Żeby zrozumieć jego pomysł, trzeba uświadomić sobie miarę użytego w nim pojęcia ryzyka, które ma wiele znaczeń. W świecie praktyków i teoretyków finansów za ryzyko uznaje się stopień rozpiętości zysków i strat, a więc gwałtowność i zasięg zmian posiadanego kapitału w czasie. Prosto rzecz ujmując – ryzyko utożsamia się ze zmiennością kapitału, co niejednokrotnie na blogu krytykowałem. Ale ponieważ mierzenie zmiennością jest łatwe matematycznie, wdarło się i zostało na dobre w tym świecie. Do jej pomiaru używa się najczęściej odchylenia standardowego (technicy mierzą je ATRem). Aktywa różnią się więc zmiennością, czyli ryzykiem, i dla przykładu w przypadku akcji jest ono historycznie ok. 4 razy wyższe niż dla obligacji. Ponieważ „Risk parity” zakłada, że wszystkie instrumenty w portfelu wnoszą równe ryzyko, w takim razie w przypadku wyboru dwóch z nich, każdy odpowiada za połowę ryzyka portfela. Przeliczając potem na zmienność, w portfelu „Risk parity” złożonym tylko z akcji i obligacji, tych pierwszych wkładamy 20%, tych drugich 80% posiadanych środków, zrównując w ten sposób ze sobą ryzyko (zmienność) jakie wnoszą. W takim razie w tej strategii większy udział/wagę mają instrumenty o niższym ryzyku.

Jeśli klasy aktywów mamy 4, a więc np. do akcji i obligacji dokładamy powiedzmy towary i nieruchomości, to na każdą przypadać będzie 25% zmienności (ryzyka). To przelicza się potem wzorami na odchylenie standardowe, otrzymując podział tego, za jaką część portfela kupić każdy z aktywów. Tak składane portfele cechuje dość gładka linia zmian kapitału, choć nie zawsze dająca najwyższe zyski. Tu jednak stawia się na stabilnie rozłożone ryzyko.

Dla ilustracji spójrzmy na 2 przykłady wizualne.

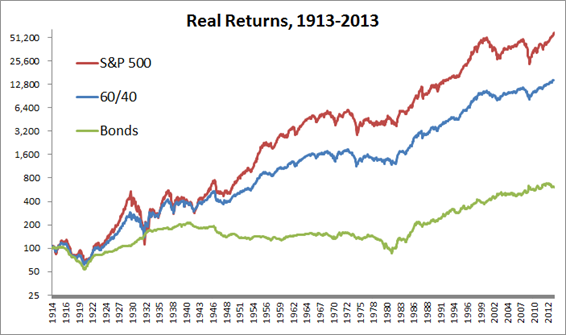

Poniżej mamy klasyk, czyli portfel 60% akcji/40% obligacji (krzywa niebieska) na tle notowań indeksu S&P500 (czerwony) i obligacji (na zielono), który zaczerpnąłem z bloga Meba Fabera, szeroko opisującego te tematy zarówno tam, jak i w swoich książkach:

Źródło: mebfaber.com

Portfel ten zawsze plasuje pomiędzy krzywymi obu aktywów, z których jest złożony, ale biegnąc zawsze bliżej akcji (indeksu giełdowego). Przyjmuje zresztą jego kształt, tylko obsunięcia są niższe.

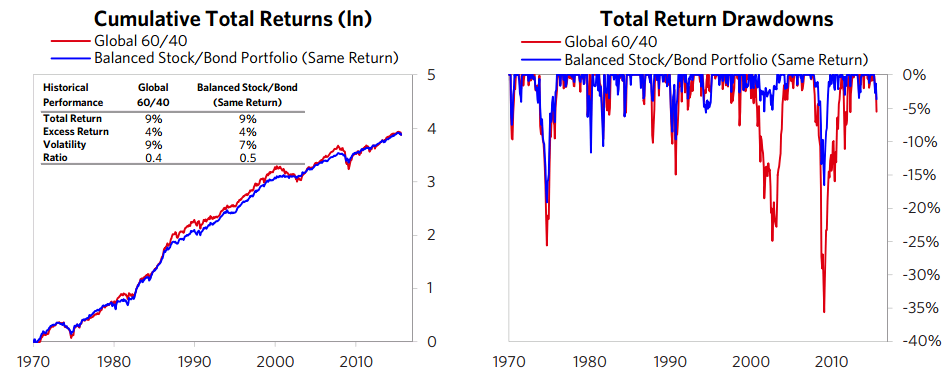

Do ilustracji portfela „Risk parity” sięgnąłem bezpośrednio na stronę funduszu Bridgewater:

Po lewej mamy porównanie wcześniej pokazanej strategii 60/40 (teraz na czerwono) z tym, że złożonej z akcji i obligacji całego świata. Na niebiesko strategia „Risk parity”, i jak widać jej wyniki pną się stabilniej, z niższymi obsunięciami, bardziej przyjaznymi emocjom. Dodam jednak, że autor wykresu posłużył się mały trikiem: aby pokazać różnice zmienności (ryzyka) w obu strategiach, sprowadził je do wspólnego mianownika, którym jest zysk (średnio 9% rocznie). Zmienność „Risk parity” okazała się 2 punkty procentowe niższa (większy współczynnik Sharpe jak ktoś woli). Po prawej widać graficzne różnice w obsunięciach kapitału pomiędzy obiema tymi strategiami.

Nie ma w tym jakiejś większej magii, po prostu matematyka.

–kat–

4 Komentarzy

Skomentuj pit65 Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W skrócie:

Risk PArity == ważenie stałej dolarowej dywersyfikacji 60/40 portfela do wspólnego mianownika jakim jest współczynnik zmienności nieskorelowanych aktywów.

@KAthay

NAjfajniejsze jest to ,że wspomniany przez ciebie Faber połączył dwie skrajne teorie /rynku efektywnego z jego zaprzeczeniem/ i do modelu MArkowitza miast zmienności opartym o rozkład normalny /czego klonem jest Risk Parity/ podstawił anomalię nie-efekto-rynkową czyli momentum.

I okazało się to co dawno wiedzą traderzy a czemu zaprzeczają akademicy w swych naukowych błądzących teoriach , że nieefektywność wygrywa z efektywnością na rynku 🙂

@pit

Czytałeś jego książki?

Ja nie jestem w stanie ich przebrnąć bez totalnego znużenia.

Risk parity traktuję nie jako nieefektywność tylko jako kolejną wersję beta. Większość marzy o gładkiej equity i oto proszę , na życzenie:)

"Risk parity traktuję nie jako nieefektywność tylko jako kolejną wersję beta. Większość marzy o gładkiej equity i oto proszę , na życzenie:)"

I tak jest w istocie wszędzie tam gdzie stosujesz miarę odchylenia standardowego przekształcasz rzeczywistość w idealny świat Gaussa eliminując /tracąc z oczu/nieefektywność.

Risk PArity jest kolejnym klonem dywersyfikacji portfela w którym miarą ilości danego waloru w portfelu jest ważenie go zmiennością/odchyleniem std/ tak by utrzymywac portfel w najbardziej optymalnym /tudzież arbitralnie wybranym / miejscu na krzywej portfela MArkowitza:

1.

hostmat.eu/images/20713805991022807196.png

Wtedy alokacja papierów 60/40 może przybrać taką postać:

2.

hostmat.eu/images/43494596734849306363.jpg

NIc wielkiego i nowego pod słońcem.FAjna sztuczka by utrzymać portfel na założonej stałej zmienności i jeżeli zmienność/std dw/ ktoś identyfikuje z ryzykiem to mu się wydaje ,że złapie srokę za ogon 🙂

TAk myśleli też załozyciele LTCM bo clue tej odmiany wygładzania equity jest takie samo i w konsekwencji możesz się podlewarować by podnieść zwrot przy podobnym ryzyku /rozumieniu ryzyka/.

JEdno zdanie jako że ryzyko definowane zmiennościa nie jest stałe bo zmienność się zmienia 🙂 wagi w portfelu też powinny się zmieniać więc bardziej jest to strategia nie kup i trzymaj , a aktywnej alokacji celem dostosowania do aktualnej zmiennośći utrzymując status quo portfela na wykresie MArkowitza inaczej łamiemy zasadność risk parity.

Mówiąc o tym ,że Faber połączył teorie skrajne bardziej miałem na myśli , że nie odrzucił metodologi przedstawiania portfela za pomocą wykresu z rys.1 , a tylko miast manipulowac odchyleniem standardowym celem dywersyfikacji zaczął manipulować momentum czyli czymś co aksjomatyka efektywności nie widzi i nie chce widzieć.

TAki portfel też się da przedstawić na sparametryzowanym wykresie zmienność/zwrot rodem z rynku efektywnego i porównać.

I okazuje się ,że da sie alokować do portfela konstruowanego wg. zasad nowoczesnej teorii walory posługując się nieefektywnością powiekszając zwrot i pomniejszając jednocześnie ryzyko, ale skąd my to znamy odkąd spekulant pojawił się na świecie , a dzisiejszy guru efektywności twierdzi ,że to wszystko fałsz i obłuda bo wynalazł patent na prawdę 🙂