Na początku lipca na przykładzie dyskusji o skutkach referendum w sprawie Brexit dla brytyjskiej gospodarki pokazałem, że w każdym momencie można znaleźć przekonywujące argumenty potwierdzające dowolną opinię rynkową. Dziś chciałbym podkreślić, że łatwiej znajduje argumenty na rzecz pesymistycznych postaw rynkowych.

Zainspirowała mnie uwaga Raya Kurzweila, o której przeczytałem na stronie GeekWire. Zdaję sobie sprawę, że Kurzweil jest technologicznym hiper-optymistą. Nie sądzę jednak, że wspomniane skrzywienie ideologiczne obniżało wartość uwagi Kurzweila o stanie świata i ludzkiej percepcji rzeczywistości. Futurolog zauważył, że przeświadczenie wielu ludzi o pogarszającej się sytuacji na świecie ma dużo więcej wspólnego z lepszym dostępem do informacji niż rzeczywistym pogarszaniem się sytuacji ekonomicznej i społecznej. Kurzweil twierdzi, że skokowo zwiększył się dostęp do informacji o wszystkich złych rzeczach, które dzieją się na świecie. Gdy wieki temu miała miejsce bitwa albo katastrofa doszczętnie niszcząca sąsiednią wioskę ludzie mogli nigdy się o tym nie dowiedzieć. Obecnie ludzie mogą niemal na żywo przeżywać incydenty (katastrofy, zamachy terrorystyczne, strzelaniny) mające miejsce tysiące kilometrów od ich domów.

Ludzie zwracają szczególną uwagę na informacje o potencjalnym zagrożeniu i niebezpieczeństwie. Nie ma w tym nic dziwnego bo tego typu informacje przez tysiąclecia ułatwiały przetrwanie. Współczesne media, w coraz większym stopniu operujące w systemie maksymalizowania oglądalności i klikalności, wykorzystują ten efekt by przyciągnąć potencjalnych odbiorców treści reklamowych przed ekrany telewizorów, komputerów i telefonów. W tym celu z dokumentalną precyzją relacjonują wszystkie wzbudzające emocje incydenty: akty przemocy, katastrofy naturalne, etc. Ten sam efekt wykorzystują medialni eksperci i politycy, którzy coraz bardziej intensywnie eksploatują mechanizm mobilizowania zwolenników i wyborców wokół negatywnych treści.

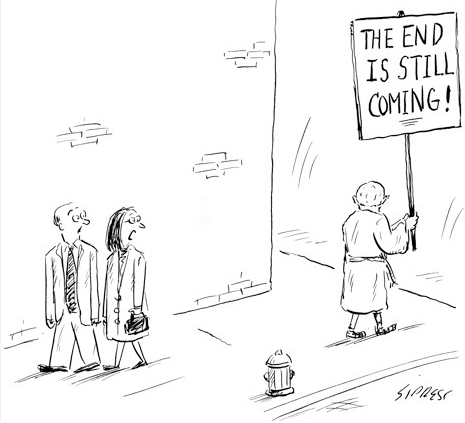

Prowadzi to do sytuacji, w której miliony Europejczyków wierzy w bezprecedensowe natężenie terroryzmu podczas gdy jego poziom w Europie nawet nie zbliża się na razie do szczytu z lat 70′ i 80′. W okresie historycznie najniższych wskaźników przestępczości w USA jeden z kandydatów na urząd prezydenta uczynił walkę z szalejącą przestępczością kluczowym postulatem swojej kampanii. Tysiące dziennikarzy i medialnych ekspertów analizuje krach globalnego systemu ekonomicznego po dwóch dekadach historycznie bezprecedensowej redukcji ekstremalnego ubóstwa na świecie. Zarówno w Polsce jak i w USA medialni eksperci piszą o upadku przemysłu w czasie gdy wartość produkcji przemysłowej osiąga historyczne szczyty. Zdecydowanie łatwiej mobilizuje się ludzi (nieważne czy płatnych abonentów czy wyborców) wokół negatywnych treści stymulujących uczucia strachu, zagrożenia, gniewu i dlatego tego typu wiadomości i opinii dominują w debacie publicznej i w mediach.

Dlaczego piszę o tym na blogu inwestycyjnym? Wspomniana lawina negatywnych informacji może wpływać na decyzje inwestorów, którzy działają w informacyjnym otoczeniu, w którym każdego dnia można znaleźć dziesiątki powodów by trzymać się daleko od rynku kapitałowego. Ben Carlson w tekście o tym jak dużą część swojego portfela młodzi ludzie powinni lokować na rynku akcyjnym podkreślił, że proces oszczędzania i inwestowania jest nieustannym konfliktem pomiędzy poczuciem bezpieczeństwa teraz i poczuciem bezpieczeństwa w przyszłości.

Zdecydowana większość oszczędzających, na przykład na emeryturę, potrzebuje obecności na rynku, w tym rynku akcyjnym, by osiągnąć stopy zwrotu niezbędne do zrealizowania celów inwestycyjnych. Jednak obecność na rynku kapitałowym wiąże się ze sporym dyskomfortem emocjonalnym, zwłaszcza jeśli niemal wszystkie media i wszyscy medialni eksperci sugerują, że świat zmierza ku przepaści. Inwestowanie wiąże się także z koniecznością emocjonalnego poradzenia sobie ze stratami w czasie korekt i rynków niedźwiedzia. Oszczędzający mogą więc próbować znaleźć mniej stresujące, odznaczające się mniejszą zmiennością alternatywy, ale taka postawa wiąże się z ryzykiem niezrealizowania stóp zwrotu potrzebnych do zgromadzenia adekwatnego kapitału emerytalnego. Ceną za większe bezpieczeństwo w trakcie okresu inwestowania może więc być niezrealizowanie celów inwestycyjnych i brak bezpieczeństwa finansowego w okresie korzystania z efektów inwestowania.

Ideę niniejszego tekstu można więc sprowadzić do dwóch punktów. Negatywne skrzywienie mediów, debaty publicznej i polityków istotnie zniechęca inwestorów do obecności na rynkach kapitałowych. Jednak długie przebywanie na uboczu także ma swoją realną cenę: zwiększa ryzyko niezrealizowania celów inwestycyjnych. Ten wpis nie jest zachętą do wejścia na rynek akcyjny bo z zasady unikamy prób wyczuwania rynku na Blogach Bossy. Ma natomiast na celu uświadomić potencjalne konsekwencje negatywnych, pesymistycznych przekazów medialnych.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dlatego ja kupuję kiedy tylko mogę. Jak nie bezpośrednio akcje czy CFD, to fundusze dzięki wieloletniej polisie 🙂