Jeszcze w sobotę rano wydawało mi się, że wykres dnia będzie dotyczył Brexit bo jest to z perspektywy rynków kapitałowych istotne wydarzenie. Jednak w sobotę prezes rządzącej Polską partii politycznej zasugerował plan reformy OFE.

Jarosław Kaczyński powiedział: W gospodarce musimy z wiarą iść do przodu i formułować nowe propozycje dla społeczeństwa. One już są, choćby propozycja jak ta, która odnosi się do tego, co zrobić z pieniędzmi, które pozostały w OFE, które dzisiaj w gruncie rzeczy tracą na wartości, a które mogą być podstawową nowych ważnych przedsięwzięć, które będą budowały siłę naszej polityki gospodarczej, ale także będą wspierały miliony polskich gospodarstw domowych. Musimy to zrobić, takie propozycje są.

Co to są za propozycje? Dziennikarze i komentatorzy rynkowi spekulują, że szczegóły postulowanych zmian podane zostaną jutro na konferencji prasowej wicepremiera Mateusza Morawieckiego i prezesa Polskiego Funduszu Rozwoju Pawła Borysa. Konferencja ma rozpocząć się o 8:30.

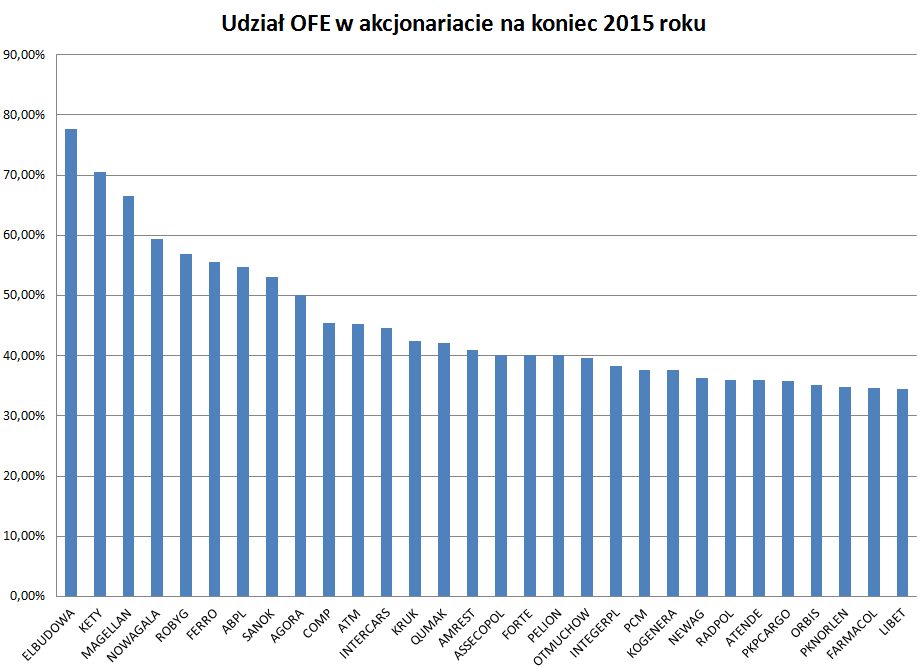

Wykresem dnia jest zestawienie 30 spółek z warszawskiej giełdy z największych udziałem OFE w akcjonariacie. Wykres pokazuje stan na koniec 2015 roku* a stworzyłem go w oparciu o dane PAP:

Aktywa OFE to około 140 mld złotych. Zainwestowano je w akcje i obligacje ponad 300 spółek. Udział OFE w kapitalizacji GPW wynosi około 20%, w kapitalizacji free-float około 44%. Można więc założyć, że każde istotne zmiany w sposobie funkcjonowania OFE będą istotne dla inwestorów na warszawskim rynku.

Warto przypomnieć, że pod koniec maja pojawiły się informacje o planie połączenia istniejących Otwartych Funduszy Emerytalnych w jeden podmiot pod zarządem instytucji kontrolowanej przez Skarb Państw. Wymieniano w tym kontekście zarówno PZU jak i Bank Gospodarstwa Krajowego.

Jeśli miałoby dojść do reformy OFE to myślę, że przejęcie przez rząd kontroli nad zarządzaniem aktywami OFE można uznać za potencjalnie najmniejszy zasięg tej reformy. To natomiast oznaczałoby uzyskanie przez Skarb Państwa efektywnej kontroli nad wieloma spółkami giełdowymi Spore zmiany w składach indeksów giełdowych byłyby jedną z najmniej istotnych konsekwencji tej sytuacji. Myślę, że można także oczekiwać fali przejęć i wezwań oraz nowych programów skupu akcji własnych. Proszę zwrócić uwagę, że wiele ze znajdujących się w powyższym zestawieniu spółek to dobrze zarządzane firmy, z dużym potencjałem i silną pozycją w poszczególnych branżach. Ewentualna reforma OFE może być katalizatorem dla zmian właścicielskich w tych spółkach.

W każdym razie inwestorzy na warszawskiej giełdzie muszą pamiętać w tym momencie o dwóch gigantycznych ryzykach politycznych**:

- ustawie frankowej

- reformie OFE

Sposób w jaki rząd zdecyduje się rozwiązać obydwie sprawy będzie mieć ważne znaczenie kursów wielu notowanych na warszawskim parkiecie spółek. Myślę, że nie braknie głosów twierdzących, że obydwie wymienione wyżej kwestie zdeterminują ścieżkę rozwoju polskiego rynku akcyjnego w najbliższej dekadzie.

* Co oznacza, że w przypadku niektórych spółek nie jest aktualny. Na przykład Magellan w wyniku udanego wezwania został przejęty i OFE nie są już obecne w akcjonariacie.

** Przyznaję, że tego drugiego problemu nie uwzględniłem w rozważaniach z października

12 Komentarzy

Skomentuj Fazik Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zdaję sobie sprawę, że temat jest wręcz naładowany politycznie. Proszę jednak pamiętać, że Blogi Bossa to miejsce wymiany pomysłów i opinii rynkowych/inwestycyjnych. Mam nadzieję, że czytelnicy uwzględnią ten fakt w swoich komentarzach 🙂

To jaką luką otworzy się jutro WIG20?

luki nie bedzie:)

…………………

Przy okazji rząd spacyfikuje jedno z niechętnych mu mediów: spółkę Agora – właściciela Gazety Wyborczej oraz Radia TOK FM. No chyba, że przed "reformą" OFE pozbędą się przynajmniej części akcji…

@ Mnich

Nie wiem, który już raz piszę to w sieci: Agora ma zabezpieczenie w statucie.

W politykę nie pójdziemy (porównanie Kaczyńskiego do Gomułki i soczysty epitet "politruk" zamieściliśmy już w innym miejscu).

Tutaj chciałam dwie kwestie poruszyć:

1. Jeżeli prezes zapowiada, że "odda te pieniądze Polakom", to musiałoby chodzić o coś innego niż tylko zarządzanie. Byłaby to jakaś forma pozyskania gotówki lub jej równoważników. Sprzedaż na giełdzie lub w pakietówkach? Jakieś papiery wyemitowane pod ten majątek?

2. Możliwe jest też, że to tylko była igraszka prezesa w rodzaju "ja rzucam myśl, a wy ją łapcie". Mam takie podejrzenie, ponieważ Morawiecki nie przedstawił nawet śladu jakiegokolwiek konkretu na porannej konferencji. Bełkotał coś ogólnikowo.

@ dorota

W wielkim skrócie, na podstawie slajdów:

75% środków ma trafić na indywidualne konta w III filarze (w IKE)

25% środków ma zostać "przeniesione" do Funduszu Rezerwy Demograficznej

Tutaj całość slajdów

Aha, dzięki. Więc przeniesienie środków z funduszu, na który składki pobierano obowiązkowo na fundusz dobrowolny – z którego można je nawet (pod pewnymi warunkami) wypłacić.

Tyle, że: 1.te pieniądze dalej pozostają w formie akcji i 2.Jak to miałoby wspomóc rządowy plan inwestycji.

Już nie mówiąc o 3.jak wyglądałoby państwowe zarządzanie tymi środkami. Czy chodzi o położenie łapy na całym III filarze?

Zapoznałem się szczegółowo z prezentacją na stronach ministerstwa, a później poczytałem i posłuchałem informacji w mediach i jestem zaskoczony (eufemistycznie mówiąc), gdyż albo ja nie czytam ze zrozumieniem i jestem bardzo naiwny, albo jest całkowicie zakłamany przekaz medialny (nie dociekam czy wynika to z braku wiedzy czy z innych pobudek). Tak więc jestem ciekaw Waszych opinii, w szczególności co do dwóch kwestii, które najbardziej mnie zdziwiły:

1. twierdzenia w komentarzach medialnych, że teraz wszystkim przekażą po równo ca 6 tys. zł, a więc okradną uczciwie i ciężko pracujących – jak dla mnie absurd totalny, a z prezentacji wynika jedynie tyle, że średnio na jedną osobę tyle przypada, ale dla mnie jest oczywiste, że na każdego przypadnie składka taka jaką wpłacił,

2. twierdzenie w komentarzach medialnych, że teraz tymi aktywami (w części dotyczącej polskich akcji, a więc ca 75%) zarządzać będzie Państwo – w mojej ocenie z prezentacji, a również wypowiedzi przedstawicieli rządu (np. tutaj http://stooq.pl/n/?f=1071957&c=1&p=4+22) wynika jednoznacznie, że dalej będą zarządzać nimi te same fundusze tylko przekształcone na TFI, a raczej rząd chce uniknąć ryzyka wyprzedaży akcji.

Oczywiście szczegóły dopiero poznamy i 25% tych środków rzeczywiście będzie w jakimś stopniu „znacjonalizowane” (właściwie podobnie jak to było z częścią „obligacyjną”), ale wydaje mi się, że rynek obawiał się jednak, że nawet 100% może to dotyczyć.

Z kolei kwestia franków też wydaje się iść w nienajgorszą stronę, gdyż pojawiła się wypowiedź Kowalczyka, że z uwagi na nierzetelność KNF nie można przyjąć globalnej ustawy a tylko jej wersję okrojoną – dla najmniej zarabiających (tutaj link http://stooq.pl/n/?f=1071859&c=1&p=4+22 ) . Jeżeli tak faktycznie by się skończyły obie sprawy to w mojej ocenie nie byłoby to najgorsze rozwiązanie. Ale może jestem naiwny.

@ Fazik

Nie wiem co jest w mediach. Zgadzam się z obydwoma uwagami, które napisałeś. Choć to nieszczęsne 6k wprowadziło trochę zamieszania. Ale literalna interpretacja wydaje się mi absurdalna.

Te propozycje są także dużo bardziej przychylne rynkowi i GPW niż oczekiwałem. Być może to jest taka strategia komunikacji, że przygotowuje się rynek na czarny scenariusz a potem przedstawia coś całkiem znośnego 🙂

Inna sprawa, że omawiamy wstępną propozycję. A raczej jej zarys.

@Trystero

Mam nadzieję, że to taka strategia:-)

Z proponowanych zmian również jakoś dziwnie mało zwraca się uwagę na propozycję obniżenia podatku od zysków kapitałowych do 10%. I znów, szczegóły dopiero poznamy, ale jeżeli dotyczyłoby to wszystkich inwestycji powyżej 1 roku to naprawdę jest to duża zmiana.

Rozumiem to Wasze przerażenie, wszak poprzednia ekipa zarządzała środkami zabranymi z OFE nieco inaczej… Teraz jednak nie mamy do czynienia z pogrobowcami UW, które to środowisko a priori traktuje ludzi jak bezrozumne "bydło" (pozwolę sobie zacytować jednego z liderów). Jeszcze z pół roku i te obśmiewane "pińcset plus" zobaczymy w wynikach spółek. Może wtedy przekonacie się, że to "dobra zmiana" a nie "dobra, zmiana"?

http://niezalezna.pl/82814-po-raz-pierwszy-wyjedziemy-na-wakacje-zobacz-spoty-o-programie-rodzina-500