W ostatnich dniach w giełdowym światku coraz więcej emocji wzbudza umocnienie jena. Temat odnotowuje nawet FT, który dziś podkreśla, iż całość jest ciekawa również z powodu czytelnego spadku korelacji pomiędzy globalnym rynkiem akcji, a jenem. Niepewność i siedemnastomiesięczne minima USDJPY wymusiły na analizujących wykresy szukanie wskazówek w przeszłości i na plan pierwszy wybił się analogiczny ruch z ostatniego kryzysu.

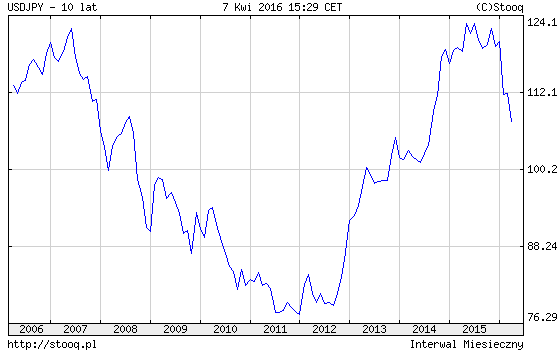

W istocie rzut oka na dziesięcioletni wykres pary USD/JPY pozwala na tezę, iż sytuacja zdaje się być bliźniaczo podobna do 2007 roku. Mocny trend wzrostowy kończy dynamicznym zwrotem i wielomiesięcznym trendem spadkowym, którego centralnym punktem jest wzrost awersji do ryzyka, likwidowanie pozycji przeciwko jenowi i bieg ku bezpieczeństwie. Jeśli obecne umocnienie jena miałoby być spowodowane czymś podobnym, to zasadne są pytania, czy para USDJPY antycypuje jakiś nowy kryzys, czy może jednak mamy do czynienia z pewnym zbiegiem okoliczności i zupełne innym scenariuszem, którego centralnym punktem jest jednak stosunek rynku do dolara.

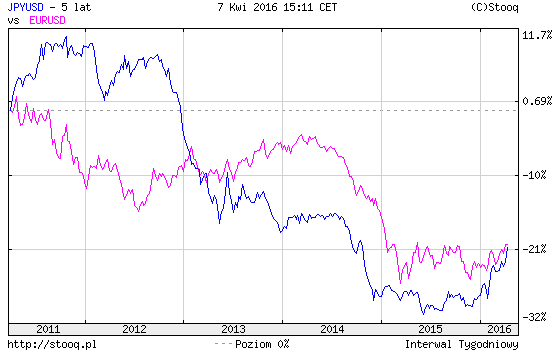

Kolejny rzut oka na wykres par EURUSD i JPYUSD pozwala powiązać siłę japońskiej waluty ze stosunkiem rynku dolara, który od około roku nie ugrał niczego nowego wobec jena i euro. Zachowanie rynku może wydawać się zaskakujące, ale pięcioletnie relacje pomiędzy euro i dolarem oraz jenem i dolarem zdają się jednoznacznie wskazywać, iż rynek w klasyczny dla siebie sposób dyskontował zacieśnienie w polityce monetarnej amerykańskiego banku centralnego i kiedy pojawiły się fakty, to gra została zakończona.

(źródło: Stooq.pl)

Ciekawostką tak postawionej tezy jest to, iż rynek nie był w stanie umocnić dolara nawet w kontekście radykalnie luźnych polityk banków centralnych w Europie i Japonii. Wskazywałoby to, iż Fed – wbrew sobie – stał się faktycznie bankiem centralnym świata i od tego, co zrobi Yellen i Spółka zależy przyszła relacja pomiędzy dolarem i resztą świata. Inni mogą próbować wygrywać swoje pojedyncze bitwy walutowe, ale to Fed przesądza o tym, kto wygrywa wojnę lub chociaż kiedy wojna ulega złagodzeniu lub wygaszeniu.

Dla równowagi warto jeszcze przypomnieć notkę z naszych blogów, którą w zeszłym roku napisał Tomek. Wówczas postawione tezy wprost korespondują z dzisiejszą sytuacją na rynku walutowym i przypominają, iż gra na giełdzie czy forexie zawsze będzie miała w sobie element zakładu z rzeczywistością i próby dyskontowania przyszłości. Drugą stroną medalu w takich strategiach jest sprzedanie faktów lub chociaż mniejsza jednokierunkowość gry, co w praktyce owocuje zaskoczeniami i próbami tłumaczenia faktów, które inni już dawno sprzedali.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.