W pierwszych latach po globalnym kryzysie finansowym z lat 2008-2009 sporo wysiłków włożono w próbę znalezienia odpowiedzi na pytanie: jak to możliwe by pracownicy sektora finansowego przegapili potężne bańki na rynku nieruchomości i na rynku kredytowym oraz konsekwencje pęknięcia tych bąbli dla globalnych finansów i globalnej gospodarki?

W dużym uproszczeniu można zauważyć trzy główne idee tłumaczące przedstawioną wyżej zagadkę. Pierwsza z nich sugeruje świadome działania bankierów zdających sobie sprawę z zagrożeń ale ignorujących je z powodu przekonania, że ewentualny rachunek i tak zapłacą podatnicy. Druga interpretacja podkreśla rolę źle skonstruowanego systemu motywacyjnego, który generował zbyt wiele bodźców skłaniających do kontynuowania działań budujących spekulacyjne bąble i wręcz zniechęcał do zachowywania ostrożności. Trzecie wyjaśnienie zakłada rażącą niekompetencję i nieudolność ludzi z sektora finansowego, którzy przegapili wyraźne oznaki tworzących się baniek spekulacyjnych.

Dwa lata temu zwróciłem uwagę na badania, które pokazały, że managerowie średniego szczebla z sektora sekurytyzacji kredytów hipotecznych w USA nie zdradzili swoimi transakcjami na rynku nieruchomości świadomości formowania się bańki spekulacyjnej. Analiza dokonywanych przez nich transakcji nie sugeruje, że w ostatniej fazie hossy na rynku nieruchomości mieli świadomość nadchodzącego załamania – ich decyzje inwestycyjne nie świadczą o ostrożności czy o próbach wyjścia z rynku nieruchomości. Wspomniane badania wskazują, że ludzie dosłownie z epicentrum amerykańskiej bańki na rynku nieruchomości i kredytów hipotecznych mogli nie zdawać sobie sprawę z jej istnienia albo z tego, że znajduje się w końcowej fazie.

Podobny problem podjął Andy Home z Reutersa, który w artykule z marca zastanawia się dlaczego zarządzający największymi globalnymi spółkami wydobywczymi kompletnie przegapili krach na rynku surowców. Dziennikarz cytuje wypowiedź prezesa BHP Billiton – jednego z największych producentów węgla i metali na świecie, z której wynika, że spółka przegapiła nie tylko krach ale także poprzedzający go boom. Andrew Mackenzie przyznał, że ekonomiczny rozwój Chin w pierwszej dekadzie XXI nastąpił w tempie i przybrał skalę, której BHP i inne spółki z sektora wydobywczego nie przewidziały. W efekcie sektor okazał się nieprzygotowany na największy boom surowcowy naszych czasów. Mackenzie stwierdził także, że choć managerowie BHP dostrzegali rodzące się trendy zwiastujące koniec boomu to niedoszacowali szybkość z jaką nadeszło załamanie oraz jego skalę.

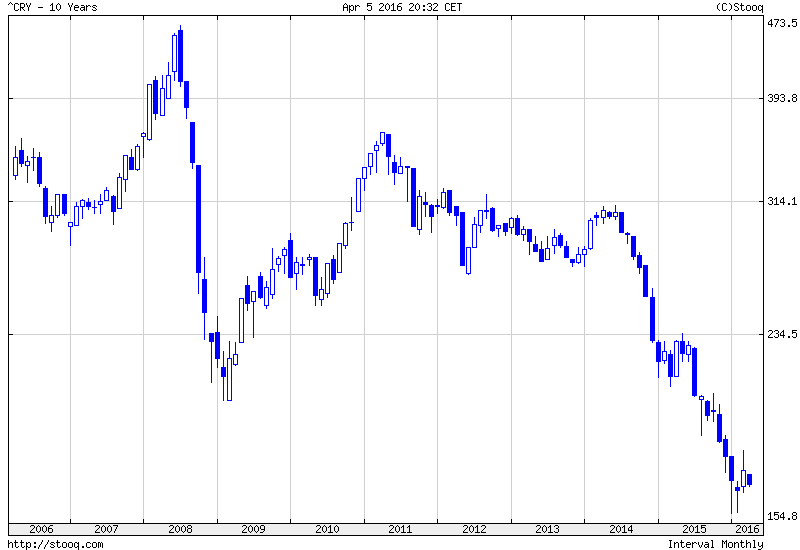

Efektem wspomnianych wyżej błędów było rozwijanie zdolności produkcyjnych sektora, także w końcowej fazie boomu surowcowego. Po załamaniu, które widać na wykresie indeksu CRB, segment surowcowy został z mocami wydobywczymi, które znacznie przekraczają popyt globalnej gospodarki. Problem tym poważniejszy, że wiele z tych inwestycji finansowano długiem.

Andy Home uważa, że sektor wydobywczy przegapił końcową fazę boomu i krach ponieważ chiński bodziec stymulacyjny z lat po kryzysie finansowym zbyt mocno przypominał przedkryzysowy boom gospodarczy. O ile jednak wcześniejsza fala inwestycyjna miała zdrowe podstawy to fala pokryzysowa była już pompowaniem baniek w infrastrukturze i nieruchomościach, a pośrednio w sektorach powiązanych (ze względu na zapotrzebowanie z rynku budowlanego zwiększano na przykład moce produkcyjne w sektorze stalowym). Anegdotycznym unaocznieniem skali tego bodźca inwestycyjnego jest fakt, że w trzy latach (2011-2013) Chiny zużyły więcej cementu niż USA w całym XX wieku.

Home twierdzi, że zarządzający dysponowali wskazówkami, że pokryzysowy bodziec inwestycyjny jest inny w swoim charakterze niż efekty przedkryzysowej „zdrowej” industrializacji i urbanizacji. Do tych wskazówek zalicza coraz liczniejsze miasta-widma i podobne zjawiska.

Moim zdaniem z problemów sektora wydobywczego inwestorzy mogą wyciągnąć dwie ważne lekcje. Po pierwsze, prognozowanie trendów makroekonomicznych jest trudne. Po drugie, nawet sektorowa wiedza nie jest czynnikiem pozwalającym poprawnie prognozować trendy w danym segmencie rynku. Niewiele osób wiedziało więcej o sektorze wydobywczym niż zarządy największych spółek z tego sektora. Nie pozwoliło im to jednak skutecznie przewidzieć załamania cyklu surowcowego. Można przytoczyć wiele innych przykładów: najbardziej aktualnym będzie sektor wydobycia ropy naftowej.

Powyższe przemyślenia pozwalają lepiej zrozumieć sytuację w segmencie nowych technologii. Wielu komentatorów twierdzi, że sektor ten znajduje się w stanie spekulacyjnej gorączki. Doświadczenia poprzednich boomów i krachów pozwalają na wniosek, że jeśli rzeczywiście sektor nowych technologii znajduje się w fazie bańki spekulacyjnej to pracujący w nim ludzie mogą nie zdawać sobie z tego sprawy. Nie należy więc oczekiwać, że to insiderzy jako pierwsi podniosą alarm.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Można też przeczytać książkę Big Short (ewentualnie film) jest tam opisane, że praktycznie nikt nie wie czym handluje i co się musi stać żeby to co jest sprzedawane było nic nie warte na przykładzie obligacji z kredytów hipotecznych. A kilku gości którzy zrozumieli o co w tym chodzi robi na tym niezły interes przy okazji namawiając wielkie banki na to by pozwoliły im kupować ubezpieczenia na obligacje (brak wcześniej odpowiedniego rynku)…

Hmm … Pierwszy ,, rzut oka,,. Czy nie pomyliłeś wykresu z WIG 20 ? 🙂

A chyba film wyjaśnia wszystko. To byli ,, sprzeda-wacy z BMW,,