W mediach biznesowych jednym z wydarzeń ubiegłego tygodnia było osiągnięcie przez Google, ukrywające się teraz po nazwą Alphabet, tytułu największej korporacji świata po tym jak kapitalizacja rynkowa Google minimalnie wyprzedziła (531 mld USD do 524 mld USD) rynkową wartość dotychczasowego lidera – Apple.

Wydarzenie to skłoniło część komentatorów do zastanowienia się nad losem spółek, które osiągają status największej korporacji świata. Przy czym największa korporacja świata to notowana na giełdzie spółka o największej kapitalizacji rynkowej. Myślę, że opinia wielu inwestorów w tej sprawie zdominowana jest przez wydarzenia z bańki technologicznej, w czasie której jej liderzy pobijali rekordy kapitalizacji (Microsoft osiągnął wartość ponad 600 mld USD w grudniu 1999) by w okresie następnych kilku lat „utracić” od 50% do 80% wartości.

Wyobraźmy sobie sytuację, że ktoś proponuje inwestorowi możliwość inwestowania w szeroki rynek (na przykład indeks S&P500) albo w największą korporację (stan na początek roku). Którą z tych opcji powinien wybrać inwestor?

Moim zdaniem to bardzo interesujące pytanie. Z jednej strony największa korporacja na świecie ma za sobą najprawdopodobniej okres silnych wzrostów tak więc kupujący ją inwestorzy mogą liczyć na skorzystanie z efektu momentum. Z drugiej strony można podejrzewać, że istnieją spore szanse na to, że wartość największej korporacja świata jest efektem pozytywnego błędu rynku w wycenie spółki (przewartościowania). Jeśli założymy, że rynek regularnie myli się w wycenie spółek – raz je wycenia zbyt wysoko a raz zbyt nisko to w przypadku największej korporacji na świecie bardziej prawdopodobny jest ten pierwszy błąd.

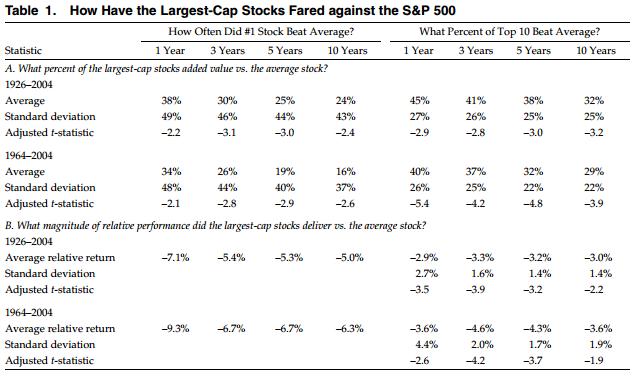

W ten sposób wnioskował właśnie Rob Arnott, który w 2005 spróbował empirycznie odpowiedzieć na zadane wyżej pytanie. Sprawdził jak na tle rynku zachowywały się spółki o największej kapitalizacji (największa spółka i portfel 10 największych spółek) w latach 1926-2004. Szerokim rynkiem był indeks S&P500 a badanie najprawdopodobniej objęło tylko amerykańskie spółki. Wyniki badania pokazuje poniższa tabela:

Jak widać, w latach 1926-2004 szeroki rynek z łatwością wygrywał ze spółką o największej kapitalizacji. W przypadku rocznego okresu (kupno największej spółki na początku roku i jej sprzedaż po roku) rynek wygrywał średnio o 7,1%, a w latach 1964-2004 aż o 9,3%. Myślę, że wielu inwestorów po obejrzeniu tych wyników zaczęłoby się zastanawiać nad strategią: długa pozycja na S&P500, krótka na największej spółce. Co ciekawe z szerokim rynkiem wyraźnie przegrywał też portfel złożony z 10 spółek o największej kapitalizacji rynkowej.

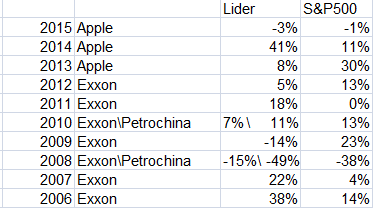

Nie mam dostępu do danych o kapitalizacji amerykańskich spółek dlatego byłem w stanie przedłużyć badanie Arnotta tylko dla największej spółki. Tak wygląda porównanie rocznych stóp zwrotu największych spółek i indeksu S&P500 w latach 2006-2015*:

Widoczny w badaniu Arnotta efekt nie tyle zniknął co odwrócił się. W ostatniej dekadzie największa spółka na amerykańskiej giełdzie przynosiła wyższe stopy zwrotu niż szeroki rynek. Być może zauważony przez Arnotta efekt rzeczywiście istnieje i w długim okresie największa korporacja stanowi gorszą inwestycję niż rynek akcyjny a ostatnie 10 lat to po prostu typowy dla wielu strategii okres słabszych wyników. Być może coś istotnego zmieniło się w gospodarce (efekt „zwycięzca wygrywa wszystko” stał się jeszcze bardziej silny) i zależność na trwale się odwróciła.

Pomyślałem, że nie zaszkodzi jak niemalże na żywo pokażę jak zwodnicze może być korzystanie z pomysłów inwestycyjnych, nawet takich, które wyglądają sensownie, ze świetnymi wynikami historycznymi.

* Dane o kapitalizacji za FT Global 500. Stopy zwrotu za Stooq. Nie byłem pewien jak traktować Petrochina dlatego podałem dane zarówno dla tej spółki jak dla Exxona.

2 Komentarzy

Skomentuj mm Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tak na 1 rzut OKA. Po pierwsze to 2 spólki a nie jedna . Co teraz z exxon?.

Po drugie po okresie prosperity powinni pozbyć się części udziałów iszukać innej niszy . Ale CEO TO najmądrzejsi. A naj.. jest Kluska.

A jak to się będzie miało do naszej GPW:największa spółka vs. np. WIG20?