Kilku znanych zarządzających funduszami hedge ma za sobą bardzo słaby 2015 rok. Listy, które wysyłają do swoich klientów po IV kwartale 2015 roku mogą pomóc indywidualnym inwestorom konstruktywnie podchodzić do inwestycyjnych porażek.

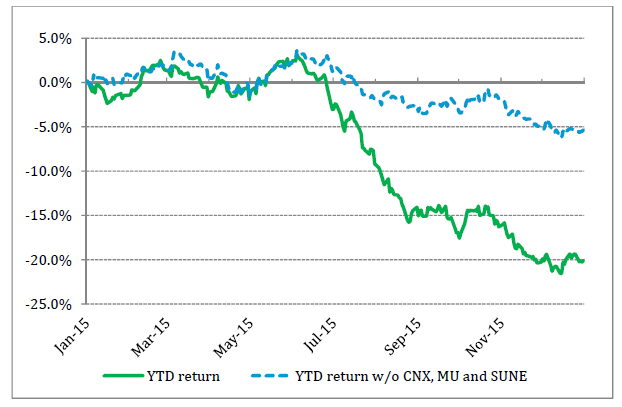

Greenlight Capital – fundusz zarządzany przez Davida Einhorna stracił w 2015 roku 20,2% i notował stratę w każdym z czterech kwartałów. Einhorn zarządza funduszem typu long/short. Jego strategia inwestycyjna wykorzystuje wartość jako sygnał do zajęcia pozycji: otwiera długie pozycje na spółkach, które są fundamentalnie niedowartościowane i krótkie pozycje na spółkach, które są przewartościowane.

O tym jak frustrujący musiał być to rok dla zarządzającego i jego zespołu świadczą poniższe fakty:

- nie miał długiej pozycji na żadnej z 50 najlepiej spisujących się spółek z S&P500

- zajął krótką pozycję na dwóch najlepiej spisujących się spółkach z S&P500: Netflixie i Amazonie

- miał długą pozycję na dwóch z 10 najgorszych spółek z S&P500

- łącznie, fundusz miał sześć pozycji, które kosztowały go więc niż 1 punkt procentowy wyniku funduszu i tylko jedną, która dodała więcej niż 1 punkt procentowy

Myślę, że inwestorzy indywidualni, którzy nie mieli udanego poprzedniego roku mogą przeczytać list Einhorna do klientów funduszu i pomyśleć, że mogło być gorzej. Treść listu Einhorna, opublikowanego na Zero Hedge, może być jednak dużo bardziej przydatna. Po pierwsze fatalny rok Greenlight Capital pokazuje niebezpieczeństwa związane ze skoncentrowanym portfelem.

Nie są to oczywiście powody, dla których inwestorzy powinni za wszelką cenę unikać takiej strategii. Zachowanie portfela Greenlight Capital dobrze pokazuje dwa niebezpieczeństwa takiej strategii, których inwestorzy powinni być świadomi. Pierwsze niebezpieczeństwo dotyczy szkód jakie w portfelu mogą wyrządzić duże pozycje. Einhorn przyznaje, że największe pozycje w funduszu okazały się tymi z najniższymi stopami zwrotu. W poprzednich dwudziestu latach fundusz zanotował łącznie 21 pozycji, które zabrały z wyniku więcej niż 3 punkty procentowe. W samym 2015 roku miał trzy takie pozycje. Z przedstawionych danych wynika, że te 3 pozycje zabrały funduszowi około 15 punktów procentowych.

Einhorn zwrócił uwagę, że na bardzo słabe wyniki funduszu w olbrzymim stopniu wpłynął brak silnie zyskownych pozycji: łączna strata ze stratnych pozycji nie odbiegała od wyników notowanych w poprzednich latach, tym co wyróżniło 2015 roku był niewielki łączny zysk z zyskownych pozycji. To jest podstawowe ryzyko związane ze skoncentrowanym portfelem – niebezpieczeństwo pominięcia rynkowych liderów: w przypadku Einhorna pominięcia każdej z 50 najlepszych spółek w S&P500.

Po drugie, list Einhorna to przykład bardzo konstruktywnego podejścia do straty inwestycyjnej. Podejście zarządzającego wynika z jego przekonania, że wynik funduszu w 2015 roku nie oznacza, że strategia, którą się posługuje przestała działać. David Einhorn nie zapowiada więc gruntownej rewizji swojego podejścia do inwestowania. Inwestor przypomina, że w dwudziestoletniej historii funduszu przytrafiły się już okresy, w którym jego strategia inwestycyjna chwilowo przynosiła straty. Były to okresy, w których otoczenie rynkowe nie sprzyjało inwestowaniu w wartość.

Takie otoczenie wystąpiło w 2015 roku, w którym popularne, modne spółki wzrostowe kontynuowały trend wzrostowy (można się domyśleć, że Einhorn pewnie zaliczyłby do tej grupy dwie nieudane krótkie pozycje: Amazon i Netflix) a atrakcyjnie wyceniane spółki spisywały się gorzej od rynku. Einhorn podkreśla, że jest świadomy występowania takich okresów i że jest przekonany, że w długim terminie jego podejście inwestycyjne okaże się skuteczne.

Można się zastanawiać na ile dwudziestoletnie dokonania zarządzającego, który wypracowywał przeciętnie 16,5% rocznie od 1996 roku, wzmacniają jego pewność siebie. Równie istotne jak przekonanie o skuteczności wybranej strategii w długim terminie jest jednak uświadomienie sobie, że niemal każda strategia inwestycyjna będzie mieć słabsze okresy – tylko dlatego, że otoczenie rynkowe nie będzie jej sprzyjać. Zarządzający, którzy odnoszą spore sukcesy inwestując w wartość – jak Einhorn czy w momentum (i inne czynniki) – jak Asness, przypominają inwestorom zainteresowanym tymi strategii, że muszą się przygotować na okresy słabszych niż rynkowe wyników.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe w tym kontekscie jest rowniez podejscie do selekcji inwestorów do funduszu w taki sposob zeby minimalizowac wplyw na AuM w okresach gorszego performance.

Guy Spier w swojej ksiazce pisal ze stara sie sprawdzic czy potencjalny inwestor dobrze rozumie jego strategie i jej konsekwencje (np. okresy gorszego performance) zanim dopusci go do funduszu.

Oczywiscie pozwolic sobie na to mogą tylko ci ktorzy maja juz wyrobiona pozycje na rynku, wiele funduszy wezmie kazdego zainteresowanego ktory przyniesie kase (2/20 robi swoje…)