Analitycy JP Morgan udostępnili interesującą analizę rozkładu stóp zwrotu na amerykańskim rynku akcyjnym. Chciałbym zwrócić uwagę na jeden z aspektów ich analizy: ryzyko katastroficznego spadku.

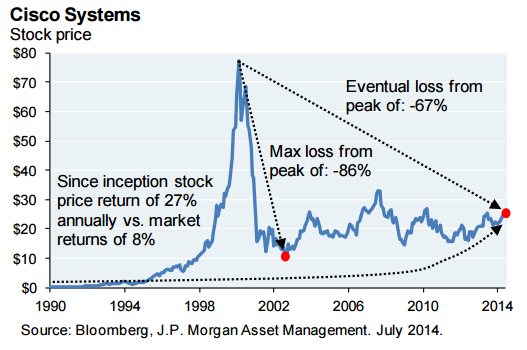

Katastroficzny spadek (catastrophic decline albo catastrophic loss) definiowany jest jako spadek o 70% lub więcej od szczytu bez istotnego odbicia tak, że zostawia inwestora z pozycją o 60% i więcej poniżej historycznych maksimów. Tego rodzaju straty są zapewne powyżej progu bólu większości inwestorów. Tym bardziej, że nie chodzi w tym przypadku o bolesne korekty, po których następuje odreagowanie lecz o istotne, trwałe straty. Warto zwrócić uwagę, że tego typu spadki mogą dotyczyć czołowych korporacji – wykres poniżej pokazuje katastroficzną stratę na akcjach Cisco:

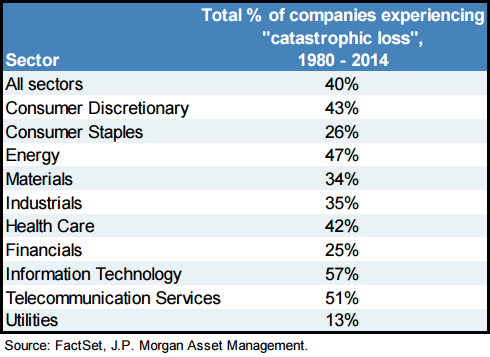

Badanie JP Morgan objęło około 13 000 spółek, które w latach 1980-2014 wchodziły przez jakiś czas do indeksu Russell 3000. Analitycy uwzględnili spółki, które opuściły indeks oraz spółki wycofane z notowań czy na wskutek przejęć i fuzji czy na skutek upadłości. Kluczowym wnioskiem z analizy JP Morgan jest stwierdzenie, że katastroficzna strata dotknęła około 40% spółek. Tabela dnia pokazuje wyniki analizy JP Morgan w rozbiciu na poszczególne sektory:

Tak więc na amerykańskim rynku akcyjnym około 40% spółek doświadcza katastroficznego spadku kursu. Istnieją sektory, w których ryzyko katastroficznej straty jest mniejsze, na przykład sektor użyteczności publicznej, czyli dostawcy mediów takich jak prąd, gaz, woda, etc (byłbym jednak ostrożny w przenoszeniu tego wniosku na inne rynki, przede wszystkich wschodzące, ze względu na znaczenie ryzyka regulacyjnego dla tego segmentu gospodarki). Są także sektory, w których niemal 6 na 10 spółek doświadcza bolesnego i trwałego spadku notowań – sektor technologii informatycznych.

Warto zwrócić uwagę, że choć ryzyko katastroficznej straty zwiększa się w czasie rynków niedźwiedzia i korekt to jest obecne przez cały okres także w czasie ekspansji ekonomicznych i rynków byka. Należy je więc traktować jako trwałą cechę rynku akcyjnego.

Wszyscy inwestorzy, którzy decydują się na skoncentrowany portfel akcyjny powinni sobie zapamiętać przedstawione wyżej dane. Tym bardziej, że nie jest to jedyne ryzyko związane ze skoncentrowanym portfelem – inne ryzyko wynika ze struktury stóp zwrotu, którą można podsumować stwierdzeniem: większość spółek przegrywa z rynkiem a przeciętne stopy zwrotu rynku w silnym stopniu generowane są przez kilka procent absolutnych zwycięzców.

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe, ciekawe – jednak brakuje mi jednej podstawowej informacji. Jaki Timeframe był brany pod uwagę? Cały okres 34 lat? Jak były „liczone” spółki które wielokrotnie doświadczyły katastroficznego spadku w okresie?

PS. Daltoniści chyba Was nie lubią za ten rodzaj captcha.

@ trendfollowerpl

Tak, okres badania to 34 lata.

Natomiast nie jestem pewien czy można wielokrotnie doświadczać katastroficznego spadku ale jeśli można to nie widzę powodu by liczyć to inaczej niż jako „spółka z katastroficznym spadkiem”.

O captcha od jakiegoś czasu trwa wewnętrzna dyskusja i pewnie się coś z tego bardziej przyjaznego urodzi 🙂

Bardzo potrzebne badanie, rozwiewające wiele mitów, funkcjonujących w tzw. „przemyśle” nt. nadzwyczajnej skuteczności pasywnego zarządzania.

Ekipa Buy & Hold ma teraz poważny problem z dalszym bezproblemowym reklamowaniem swoich metod jako jedynych skutecznych.

Instynktownie wyczuwało się, że pokazując wykresy indeksów giełdowych na podparcie swoich tez, ekipa B&H dokonuje nadużycia (bo przecież indeksy są systematycznie korygowane przez giełdy, co odpowiada aktywnemu zarządzaniu portfelem), ale poza domysłami i podejrzeniami nie istniały twarde dowody.

Teraz widać już nawet na poziomie statystycznym, że konstrukcja portfela B&H obarczonego wysokim ryzykiem katastrofalnego spadku jest dla przeciętnego pasywnego inwestora całkiem prawdopodobna.

Co ciekawe, nawet mantra zarządzaczy pt. „dywersyfikuj!” Nie jest w stanie wystarczająco zabezpieczyć ściśle pasywny portfel typu B&H, gdyż 40% to bardzo dużo…

Jedynym środkiem zaradczym wydaje się być nawet niezbyt intensywne, ale aktywne zarządzanie, a w przypadku osób nie mających pojęcia o rynkach – kopiowanie składu indeksów wraz z ruchami je zmieniającymi przez komitety indeksowe.

@ ekonom polityczny

Kilka razy już o tym dyskutowałem ale moim zdaniem, na podstawie analiz, które widziałem, indeksy zaniżają wyniki rynku.

@ ekonom polityczny

Tylko drobna uwaga – mówimy o portfelu 100-procentowo złożonym z akcji. Uzupełnienie go o klasyczną dywersyfikację innymi instrumentami powoduje, iż owe „katastrofy” w portfelu redukują się do części akcyjnej.

I mówimy o portfelu amerykańskim.

Inaczej 40% wygląda na permanentnie byczym rynku , a inaczej na flaucie.

U nas pewnie zresztą te 40% to jest z 80% na 90% ilości spółek 🙂

„Uzupełnienie go o klasyczną dywersyfikację innymi instrumentami powoduje, iż owe „katastrofy” w portfelu redukują się do części akcyjnej.”

YESSS. But… redukują się także zyski z tej części co ma być wisienka na torcie bezpieczeństwa przed katastrofą 🙂

@ Pit65

64% dla GPW według Darkha

Portfel amerykański, a więc szczęśliwy rynek, i okres bardzo byczy bo od 1980.

@ pit65

OK – ale takie badania mają jakieś tendencje do „ekstrapolowania się” w potocznym myśleniu o rynku na całość inwestycji. W pewnym sensie są takimi antyreklamami inwestowania w całości.

Antyreklama powszechnie obowiązującej reklamy powiadasz 😉

MOże i masz rację.

Weżmy na to prezentowany obrazek „antyreklamy” Cisco.

Mówi ono ,że spadło 86% ze szczytu.Prawda.

Ale „reklama” może zaprzeczyć ,że analogicznie wzrosło od dołka do 20$ co pewnie bedzie kilkaset jak nie więcej procent. Też prawda.

W zależności od punktu siedzenia /wejścia/ możemy sobie subiektywnie opowiadać bajki o prawdzie lub jej zaprzeczeniu aka reklamie i antyreklamie 🙂

Zdaje się problem trudny do rozwiązania w sensie konsensusu.

POd warunkiem , że jesteśmy uczestnikami rynku podlegającymi reklamie i jej anty-stronie 😉

@Pit, T.

64% – to nie do konca warunki JP.. taki procent spolek (dane stooq) zaliczyl conajmniej 70% spadek, w trakcie ktorego nie bylo wiekszego odbicia.. zykzakiem po close (;

http://i.imgur.com/U9ZITkh.png

92% spolek – zaliczylo swing 30%

79% spolek – zaliczylo swing 50%

64% spolek – zaliczylo swing 70%

21% spolek – zaliczylo swing 90%

jesli przyjac warunki dzejpi.. katastrofalny spadek ze szczytu (70%) i do chwili obecnej ponizej 60% od tegoz szczytu to takich spolek na chwile obecna jest 52% (stooq)

nie jest wiec tak bananowo jak mogloby sie wydawac (;

Ka.