Po krótkiej przerwie wracamy do mini-cyklu analizującego od strony praktycznej stopy ucinające straty w tradingu.

Tym razem te chyba najbardziej popularne:

STOPY TECHNICZNE

Obejmują one całą rodzinę stop-lossów, które wyznacza się na wykresach, często przy wydatnej pomocy całej gamy narzędzi Analizy technicznej. Większość z nich opiera się na kursach historycznych (ang. price based stops), inne na pochodnych cen. Przyjrzyjmy się bliżej niektórym z nich, w tym i w kolejnym wpisie.

Zacznijmy od sprawy, która zawsze wzbudza zdziwienia, kontrowersje i pytania czyli:

Stop-loss wbudowany w formacje

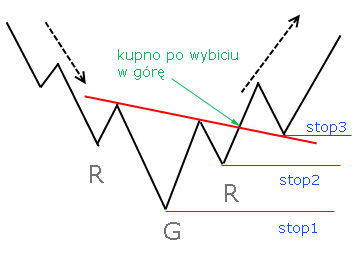

Wszystkie techniczne formacje katalogowane w literaturze tematu (klasyczne i japońskie), jak i niektóre pojedyncze narzędzia (np. wsparcia, opory, linie trendu), posiadają stop-lossy wbudowane w schematy ich funkcjonowania. Oczywiście nie znaczy to od razu, że powinny one być używane zgodnie z tym kanonicznym podejściem, ale jest ono dobrym punktem oparcia dla niezaawansowanych. Spójrzmy np. na formację „odwróconej RGR” poniżej, dla której można przypisać aż 3 potencjalne poziomy zarządzania ryzykiem przez ograniczanie strat stopami:

Każdemu stopowi na wykresie można przypisać w ten czy inny sposób powód istnienia zgodny z przesłankami dokonywania transakcji (w przeciwieństwie do opisanych wcześniej stopów procentowych), w tym przypadku: załamanie się formacji i unieważnienie jej potencjalnej siły oddziaływania. Stopy te współgrają z przeznaczeniem użytkowym, dla którego techniczne formacje/narzędzia wymyślono. Inwestowanie zgodnie z taką logiką wydaje się być racjonalne i prostsze od strony psychiki, z tej racji bowiem, że umysł dostaje wytłumaczenie i uzasadnienie, bez którego potrafi wewnętrznie protestować i generować złe emocje. Dokładnie jak w życiu – zawsze w umyśle kiełkuje bunt, gdy zmuszamy się do działania w oparciu o przesłanki, których nie rozumiemy lub ich nie znamy.

Z góry możemy wyznaczyć poziomy wszystkich stopów dla formacji, jak tylko się one wypełnią i następuje z nich wybicie. To pozwala również z góry dopasować wielkość pozycji.

Istnieje jednak jeden zasadniczy i bardzo istotny problem:

Skąd wiadomo, że tak właśnie ustawione stop-lossy działają? W sensie zapewnienia wszelkim tym narzędziom zyskowności czy choćby przyzwoitej trafności.

Otóż literatura nie przynosi żadnej sensownej odpowiedzi w tej mierze. Temat jest raczej przemilczany, brak dowodów, testów, weryfikacji. Nawet w książkach wielokrotnie cytowanego przeze mnie na blogu Thomasa Bulkowskiego, który zajął się w swoich pracach obszernym dokumentowaniem skuteczności wszystkich znanych formacji, nie znajdziemy jakiejś szczególnej wiedzy na temat stop-lossów. Jak w takim razie do tego problemu podejść? Komu lub czemu zaufać? Postaram się poniżej sprawę nieco rozjaśnić.

Bulkowski, który do tej pory według mojej wiedzy zajął się badaniem skuteczności formacji najszerzej i najdokładniej, ale także inni propagatorzy A.T., przybliża(ją) wszelkie aspekty formacji i ich statystyki od strony mechaniki i logiki ich działania, a NIE OD STRONY ZARZĄDZANIA RYZYKIEM. Formacje powstały po to by:

- pomóc odszukiwać odwrót lub kontynuację trendu,

- wskazywać bardzo prawdopodobne następstwa wcześniejszych ruchów cen,

- porządkować szeregi cenowe w możliwe do percepcji i analizy formy,

- ułatwiać inwestorom nawigację po rynku i wykresach,

- ujednolicić komunikację i wymianę pomysłów między inwestorami,

- stanowić podbudowę strategii (a nie strategię samą w sobie),

i te właśnie funkcje w literaturze są przedmiotem dociekań. W tym układzie liczą się przede wszystkim wybicia, zasięgi, wszelkie filtry, niuanse kształtu, parametry budowy czy umiejscowienie formacji/narzędzi w trendzie.

Natomiast kwestie operowania za ich pomocą na ryzyku to zupełnie inna bajka. Jak zawsze zwykłem powtarzać: podręczniki do A.T. uczą Analizy technicznej, a nie zarabiania! To ostatnie obejmuje przecież nie tylko sam wykres lub jego element typu formacja lub/i wskaźnik, ale przede wszystkim: zarządzanie ryzykiem (stopy wszelkiego rodzaju), zarządzanie wielkością pozycji, zarządzanie kapitałami (dywersyfikacja, alokacja). Sam stop-loss nie ma specjalnie znaczenia dla efektywności tradingu w oderwaniu od tych wszystkich elementów, musi być wpasowany w całość strategii i w cele inwestującego. Ten sam stop-loss może dla jednego tradera okazać się skuteczny, dla innego bezużyteczny, wszystko zależy od tego jak zaplanowane i przeprowadzone są choćby wszelkie operacje z zamykaniem zyskownych pozycji. Ważnym składnikiem tego równania jest również element losowości, zwykle niedocenianej lub pomijanej, a jakże wpływającej na rozkłady i wielkości zysków czy strat.

Co to wszystko oznacza w kwestii stop-lossów wyrysowanych na powyższym obrazku, jak i stopów ustalonych w podręcznikach dla wszystkich innych narzędzi A.T.? Mniej więcej tyle, że:

- nie gwarantują one w żadnym razie efektu w postaci zyskownego działania formacji (i innych technicznych narzędzi),

- istnieją zasadniczo jedynie dla wypełnienia logicznego celu funkcjonowania formacji,

- powstały na bazie wielokrotnych obserwacji, doświadczeń i sugestii, a nie w oparciu o twarde testy danych historycznych,

- mogą być modyfikowane zależnie od potrzeb inwestującego.

Dokładnie to samo można napisać w odniesieniu do kwestii: stopów kasujących zyski, wielkości pozycji czy też samych parametrów narzędzi (typu:RSI z 14 czy 20 okresów?).

Mam nadzieję, że takie postawienie problemu pomoże choć trochę w zrozumieniu tematu zalet i niedoskonałości A.T. oraz stanie się dobrą bazą dalszych rozważań.

CDN

—kat—

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Odpowiem. Bo niby święto / ale nie na fx/

Stopy są po to aby je wybijać . Ale i tu można się zabezpieczyć. Ale o tym milczą .

Szczególnie widać czyszczenie stopów o 14:30. Bo i tak wiadomo w którą stronę pójdą. W tą w którą idą od rana. I tak moja obserwacja. SL w tym dniu musi stać / jeśli szli w górę / poniżej dziennego min. i odwrotnie jeśli zbijali w dół . Sprawdza się w ok 70-80 %.

Psychologicznie to normalne z tymi stopami. Jeśli ktoś został wybity a potem idzie to w tym kierunku o którym myślał to ponawia pozycję w tym miejscu i tak tworzą się te wykresy.

Zresztą ktoś tu kiedyś mądrze napisał.

Są 3 kategorie uczestników

1.SM / samolubne mośki / . Rządzą tym światem. Nikt ich nie zna z nazwiska.

2. Tzw. ,,białe kołnierzyki ,, – nawet nie wiedzą ,że są na usługach SM . To oni rysują wykresy / pod dyktando SM/ A wszystkiego pilnują sm t.j różne GS -y.

3. Ludzie.

A teraz jak powstaje wykres .

SM zajęli pozycje. sm przystępują do działania .Np. ma iść w górę.

sm kupują. ALE w pewnym momencie b.k już nie idą z nimi to sm. ustawiają L NIŻEJ i zwalają rynek . Ktoś tam otwiera S ale nie sm.

Gdy już widzą ,że większość idzie w dół. sm . z money od SM idą go góry po drodze czyszczą SL i tak powstaje nowy szczyt. ITD. Jakie to proste.

A i moja jeszcze jedna uwaga do Kat-a. Zgadzam się z Tobą co do rozkładania pozycji na wejście. Sam to stosuję . Ktoś Ci tu zarzucił.,że mąż-czyzna to raz a dobrze. Ale to nie prawda.

Np. – sprawdzone w praktyce- mogę otworzyć 3 poz. po 0,3 lot z lepszym MM niż jedną 1 poz. po 0,8 lot. I od razu poprawia się zyskowność.

I jeszcze jedno. Człowiek przy otwieraniu pozycji ma przewagę nad automatem. Bo zna grand. Potem to już niech EA działa a człowiek robi coś dobrego dla innych.

Pzdr.

Krzysztof Grabias

„Bo i tak wiadomo w którą stronę pójdą.”

Jakie to proste. Od jutra miliony w naszym zasięgu

„sprawdzone w praktyce- mogę otworzyć 3 poz. po 0,3 lot z lepszym MM niż jedną 1 poz. po 0,8 lot. I od razu poprawia się zyskowność.”

I zawsze dostajesz od rynku te 3 razy.Raz po raz i za każdym razem dobrze. To dopiero mężczyzna 🙂

Toż to ten rynek jest bardzo stacjonarny i nigdy nie odjeżdża z jedną pozycją pomniejszając zyskowność na niepełnej pozycji.

@ GZ

Proste jest piękne

@ pit 65

A dlaczego ma odjechać ? jak pozycje czekają na niego.

Psze Pana.

PR gpw ?

http://www.bankier.pl/wiadomosc/Piraci-wyprali-miliony-zlotych-na-GPW-3337610.html

GPW umiera ?