Indeks wyładowany nowoczesnymi technologiami czyli amerykański NASDAQ pobił w mijającym tygodniu swój historyczny rekord z 2000 roku.

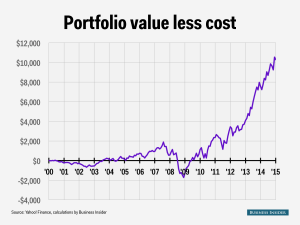

Z tej okazji mój ulubiony Business Insider rękami Andy Kiersza wrzucił wykres, którym po prostu MUSZĘ zarazić naszych Czytelników. Przedstawia on hipotetyczne zmiany wartości portfela, który został uruchomiony w marcu 2000 roku, a więc po kursie najwyższym z możliwych w historii, a potem regularnie powiększany kolejnymi zakupami i tak oto wygląda dziś:

Źródło: businessinsider.com

Za tak ładnym wzrostem wartości owego portfela stoi strategia, którą wielokrotnie tu propagowałem czyli Uśrednianie Kursu Dolara (DCA – od angielskiego Dollar Cost Averaging). Ostatni raz poświęcałem temu wpis -> ten oraz -> ten.

W tym wypadku wyglądało to tak, że co miesiąc (na jego koniec) asygnowano tę samą, stałą kwotę 50 USD i kupowano za nią ów indeks aż do dziś (można to robić za pomocą derywatów, np. ETFów). W zasadzie krachu z 2000 roku nie widać w tym portfelu, chociaż pierwsza transza została kupiona na samym szczycie notowań. Widać natomiast zjazd podczas krachu z 2007 roku.

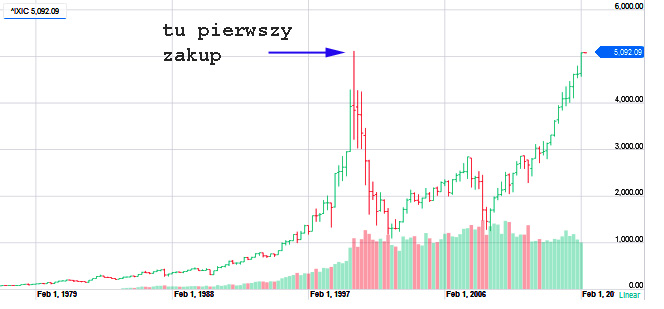

Mamy więc spory rozdźwięk między rekordem NASDAQ po 15 latach a krzywą kapitału z portfela na wykresie. Tak działa strategia DCA, która robi się wrażliwa na zmiany rynku dopiero po latach wpłacania regularnego środków. Żeby poczuć jej magię proponuję spojrzeć na sam wykres NASDAQ, gdzie zaznaczyłem pierwszy zakup za 50 USD:

W rzeczy samej portfel ów osiągnął na koniec marca wartość 19.330 USD, a zainwestowano w zakupy w sumie $9.050 USD od 2000 roku, różnica to zysk 10.280 USD. Daje to 114% zwrot na kapitale i 5.2% średniorocznie. Zmiażdżył on w ten sposób zwykłą strategię „kup i trzymaj” gdyby ktoś skusił się na kupno po kursie najwyższym sprzed 15 lat.

Technologia przez owe 15 lat dokonała również niemałych cudów, a owe technologiczne spółki dały nam do ręki narzędzia, o których kiedyś nawet nie śniliśmy. Wówczas o transakcjach na NASDAQ mogliśmy co najwyżej pomarzyć, dziś mamy nie tylko ów indeks na forexie – FUS100 w bossafx, ale również w postaci choćby ETFów.

— kat—

23 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Doprawdy magia – kupić na szczycie i uzyskać efekt hiperboli w swoim portfelu mimo, iż indeks ledwo wyszedł na zero. Ale w rzeczywistości tania sztuczka…

Przesuń proszę ten eksperyment o 6,5 roku wstecz – zacznij kupować jesienią ’93 i sprawdź o ile zmieniła się wartość portfela po 15 latach, czyli w dołku roku 2008. Podpowiem, że nominalnie Nasdaq wzrósł w tym czasie o 50% więc powinno być nieźle… ale czy na pewno?

@ Thomas Jordan

Nie wiem, czy jesteś na rynku od 1993 roku. Jeśli tak to wyjaśnij mo tok myślenia, który sprawia, że wtedy wybrałbyś właśnie te spółki. Jeśli nie to podpowiem – w 1993 roku komputery były bardzo drogą zabawką. Przynajmniej w Polsce o tym, czym dziś jest internet, technologia, smartfony można było pomarzyć. Biotechnologia? Jaka biotechnologia, w 1996 roku dopiero sklonowano Dolly.

WIęc, choć tego rodzaju „analizy” są wyłącznie ekseprymentami myślowymi, warto dać im odrobinę realności. Taką realnością jest założenie „w szczycie hossy wielu z nas kupuje”.

@ GZalewski

Ależ ja absolutnie nie chciałem dyskutować o komputerach i biotechnologii, zauważyłem jedynie drobną manipulację autora, klasyczny ‚curve fitting’ – tak dobrał zakres dat, że strategia DCA wydaje się miażdżyć BUY&HOLD.

Daty, które podałem (X’93 -> X’08) to po prostu kontrprzykład, w którym to DCA ulegnie anihilacji mimo wzrostu indeksu.

W prawdziwym życiu szanse na uzyskanie lepszych wyników za pomocą DCA czy BUY&HOLD są identyczne. Jeśli na starcie nie mamy przewagi nad rynkiem, to żaden cudowny system money management tu nie pomoże. Tony atramentu wylano na temat różnych systemów wejścia i wyjścia na rynek, ale inwestorzy lepiej by wyszli, gdyby poświęcili swój czas i energię próbując na znalezienie EDGE nad rynkiem zamiast dywagować o magicznych systemach, które zamienią linię kapitału w hiperbolę, przy pasywnym lokowaniu kapitału.

Tu nie chodzi o technologię, czy nawet sam index. Może być i S&P500. Rzecz w tym, że metoda DCA zadziałała w takim układzie czasowym. Jednak kolejna sprawa to jej wrażliwość na „punkt startu”. Należałoby więc pokazać kilka liń Equity „startujących” co np. 3-5 lat. Wtedy może okazać się, że moment zainicjowania inwestycji jest „prawie” tak samo ważny jak przy kupnie za całość i czekanie. I właśnie to na ile owo „prawie” ma znaczenie jest decydujące czy inwestor zapakuje się w akcje od razu, czy będzie to robił małymi kroczkami, czy też zainwestuje od razu 1/3,a resztę (czyli 2/3) będzie dokupywał przez np. 10 lat. I dopiero takie testy pokazałyby różne możliwości inwestowania. A tak to wygląda jak jakaś reklama z ulotki funduszu inwestycyjnego. Za ciekawy temat na „kadłubowaty” wpis. Po takim Blogu i Autorze pewnie każdy oczekuje więcej.

@GZ

Thomasowi chyba o co innego chodziło.

NA kształt wykresu kapitału wpływa moment rozpoczynania zabawy i paradoksalnie akurat DCA oferuje najładniejszą equity w momencie rozpoczynania inwestycji na szczytach przed głownymi spadkami.

Powód prozaiczny nie ma jeszcze dostatecznie znaczącej kwoty uzbieranego kapitału by dużo stracić 🙂

Wystarczy tylko popatrzeć na equity w roku 2007-8 gdzie relatywnie mniejsza bessa niż ta z 2000r. miała już w czym narobić szkód.

Co nie zmienia wcale faktu ,że DCA szybciej wychodzi z dołków aniżeli „buy and hold” zwłaszcza zakupione na szczycie, bo jak zakupimy na dołku to mamy „zemste chińczyka” i sytuacja preferuje B. and H przynajmniej do momentu zakończenia hossy.

Wszystko więc zalezy od „punktu podparcia” 🙂

@mirek

Z czasem DCA dąży do B and H na wykresie equity, którym w zasadzie jest od samego początku.

Jedynie chocki plocki z lokowaniem małych porcji kapitału powodują mniejsze ryzyko na początku trwania inwestycji /potencjalna strata korzyści jeżeli zaczynamy przed hossą/ , które narasta wraz ze wzrostem portfela.

# DCA

Myślę, że kluczową rolą DCA jest nie tyle maksymalizacja co wygładzanie linii kapitału. Jej efekt na końcową stopę zwrotu bierze się moim zdaniem z tego, że zmniejsza ryzyko kapitulacji w dołkach w porównaniu z B&H i zeruje koszty nieudanego wyczucia rynku w przypadku strategii aktywnych.

W roku 2000 NASDAQ liczony w oz Au mial wartosc w przyblizeniu 17.

Dzisiaj dokladnie 4,32 oz Au .

Nominalne wzrosty realne straty.

To samo dotyczy wyceny nieruchomosci np. w DE. Mimo nominalnego wzrostu ceny wycena w oz Au w porownaniu z rokiem 2000 jest na poziomie okolo 40 %.

Aktualnie w zwiazku z polityka ratowania Grecji kredytami ELA, mamy de facto do czynienia z cichym drukowaniem pustego pieniadza, pomijajac chwalebny QE Draghiego. To wszystko razem przyczyni sie do dalszej dewaluacji wsoplnej europejskiej waluty. Dodajac do tego zerowe lub uejemne ( podatek ) stopy procentowe mamy idealny sposob na ograbienie emerytow z oszczednosci w prywatnych funduszach emerytalnych.

Kolejnym czynnikiem obnizajacym wartosc euro jest puchnacy socjal aktualnie wspomagany

naplywem uchodzcow z kontynentu afrykanskiego. Tam jest dosyc duzo ludzi….

Liczy sie tylko ekspansja kredytu obojetnie jakim kosztem. Coraz wiekszy procent PKB przejmuje panstwo swoimi socjalnymi i bezproduktywnymi umizgami.

W Polsce te tendencje nie sa jeszcze tak wyrazne. Co dzieje sie w DE jest absolutnym zaprzeczeniem kapitalizmu w jego zdrowej formie.

Ratuj sie kto moze.

„zeruje koszty nieudanego wyczucia rynku w przypadku strategii aktywnych”

To jest to co widać.

A czego nie widać:

zmniejszenie zysku w przypadku udanego wyczucia hossy 🙂

Zmniejszamy początkowe ryzyko zmniejszamy zysk lub stratę.Nie ma darmowych obiadków.Coś za coś.

DCA jedynie przesuwa ryzyko /właściwie liniowo zwieksza/ z początku na koniec okresu inwestycji co może powodować wygładzenie linii kapitału na początku z coraz to większymi oscylacjami w funkcji zgromadzonego kapitału ponieważ tenże kapitał w całym okresie inwestycji narażony jest na taką samą zmienność procentową w każdym czasie.

Efekt podobny jak opisywana kiedyś emerytura kapitałowa w zależności od roku urodzenia.

MAtematycznie dążąc do nieskończoności przy założeniu up trendu DCF będzie bił B&H w wychodzeniu z dołka , ale my nie mamy tego komfortu i nasze inwestycje mają określony horyzont , więc osobiście traktuje DCF jako taką małą iluzje inwestowania dobrą jedynie na samym początku inwestowania gdy nie mamy pojęcia gdzie jest ryzyko i śnimy różowo o zyskach.

@ pit65

A czego nie widać: zmniejszenie zysku w przypadku udanego wyczucia hossy

No jasne.

Podobnie jest zresztą ze strategiami pasywnymi: decydujesz się mniej więcej na rynkowe stopy zwrotu i nic więcej. W przypadku strategi aktywnych na to coś więcej masz nadzieję.

@ Autor

Tak ładnie napisane, że prawie uwierzyłem. Jednak jak w reklamie pewnego piwa, „prawie” robi zasadniczą różnicę 🙂

Otóż patrzę ci ja sobie na początek owego wykresu z Bussiness Insidera (pierwszy od góry) a tam stoi jak byk, że nasz wspaniały portfel osiągnął poziom wartości „0” dopiero solidnie w głębi 2003 r.

Czy Szanowny Autor zna choć jednego takiego spekulanta/inwestora, albo wyposażonego w „cojones de acero” albo tak głupiego, że nie stać go nawet na chwilę namysłu i refleksji nad sensownością swych działań, który pomimo przeszło 2,5 roku brnięcia w stratę, dalej z uporem maniaka jak automat co miesiąc wkłada 50 USD i traci?

No chyba, że nasz mityczny inwestor ma stałe łącze z wróżem Maciejem i ten mu podpowiada, co nastąpi w przyszłości :-), ale w takiej sytuacji po co kupował w latach 2000 – 2002, skoro wróż mu z pewością podpowiedział, że hossa najwcześniej przełom 2002/03?

Cała ta historyjka to kolejny wariant klasycznej odmiany opowiastki, wciskanej przez zwolenników B&H (tu akurat w odmianie: systematycznie kupuj za stałą kwotę i trzymaj), jakoby w dostatecznie długim okresie czasu na akcjach można było tylko zyskać. Tymczasem jedyne, co jest pewne to to, że „w dostatecznie długim okresie czasu wszyscy będziemy martwi” jak mawiał Lord Keynes 🙂

No to ja dam kontrprzykłady do bajeczki Bussiness Insidera:

Kupując we wrześniu 1929 portfel akcji, odwzorowujący indeks DJIA, teoretycznie wychodziło się na „0” po….24 latach, czyli w 1953 r. Piszę „teoretycznie”, gdyż w tzw. międzyczasie 6 albo i 7 (jak mnie pamięć nie myli) spółek z tego indeksu wzięło i splajtowało sobie i skład DJIA z 1953 bardzo mocno się różnił od składu z 1929 r.

Zapewne kupując wg powyższej strategii ETF na indeks DJIA (gdyby taki w 1929 r istniał) uniknęłoby się problemów z bankructwem owych 6 spółek (te wziąłby na siebie emitent ETF’a), ale i tak podejrzewam, że nabywca ETF’a wyszedłby na „0” w okolicach 17-20 roku działania tej strategii (nie chce mi się bawić w symulacje, nie mam na to czasu). Chętnie poznałbym owego twardziela/zakutą pałę, przez 17-20 lat idącą w stratę, bo powiedziano mu, że to działa 🙂

Nie jestem też przekonany, że nabycie ETF’a na indeks Nikkei pod koniec grudnia 1989 r dałoby równie ładny efekt, jak wybór Nasdaq’a. Tu zapewne również trzeba by tak z 15-20 lat brnąć w stratę nim osiągnie się poziom „0”.

Nie sztuka pod z góry daną tezę (akcje zawsze zarabiają) dobrać jeden tendencyjny przykład i epatować nim gawiedź, czytającą z rozdziawionymi gębami. Czerwona kartka dla Bussiness Insidera!

Ja tak nieśmiało tylko. Niemal wszelkie strategie systematycznego oszczedzania są przeznaczone dla ludzi, którzy NIE ZAMIERZAJĄ gapić się w monitory, siedzieć przy notowaniach i zawodowo, czy chocby polzawodowo się tym zajmowac. Ale chcieliby (i byloby fajnie gdyby to zrozumieli) po kilka lat poczekac, zeby cieszyc sie jakims dodatkowym bonusem, większym niż lokata. A przy odpowiednim farcie (czytaj „timingu”) moze nawet pozwolic sobie na dużo więcej.

@ GZ

Oczywista, że nie jest to strategia dla aktywnego Daytradera. Ten parsknie śmiechem na sugestię używania czegoś takiego.

Ale nawet w wypadku zawężenia kręgu podejrzanych o stosowanie tej strategii do niedzielnych giełdziarzy, o których mówisz, można wskazać chwile (np. te, o których wspomniałem wyżej), gdy sumaryczny zysk z tej strategii po -nastu bądź nawet -dziestu latach jest ledwie symboliczny, i do tego okupiony kilkunastoma latami męki na poziomie masochizmu psychicznego, w stylu „Kupuj & Trać”.

Tymczasem BI sprzedaje to jako panaceum na problemy szaraka z Giełdą, a to jest nieuczciwe

Jak przystało na medium z przechyłem w jednym, wiadomym kierunku Bussiness Insider milczy na ten temat, udając że momenty, gdy stosowanie tej strategii wymaga od używającego kamiennej głowy, odpornej na wieloletnie urazy oraz kurzego intelektu, połączonego z kosmiczną wprost wiarą w nieomylność tych, którzy strategię zalecają, nie istnieją.

To, że są one dość rzadkie, nie oznacza, że nie istnieją wcale. Poza tym, pamiętając o tym, że na szczytach wieloletniej hossy zazwyczaj zawodowcy ubierają w akcje podniecony wizją wielkich zysków tłum szaraków bez wiedzy i pojęcia o rynku, problem trafienia w zły moment na rynku dotyczy relatywnie szerszej grupy owych „niedzielnych”, niż wynikałoby to tylko z częstotliwości występowania owych „złych momentów.

„Niemal wszelkie strategie systematycznego oszczedzania są przeznaczone dla ludzi, którzy NIE ZAMIERZAJĄ gapić się w monitory, siedzieć przy notowaniach i zawodowo, czy chocby polzawodowo się tym zajmowac.”

No i widzisz tu jest pies pogrzebany gołabki same nie wpadają do gabki jak sugeruja takie wykresy kapitału, bo oni mają grać z zawodowcami , a DCF to takie odkładanie ryzyka na później , a nie radzenie sobie z nim w kontekście zakładanego zysku i kontrolowania straty.

A oszczędzać to najlepiej na rachunku w banku , rynek jest mało przyjemnym miejscem na oszczędznie w stylu bankowym bez żadnej kontroli ryzyka i DCF nic tutaj nie zmienia choc przyznaje daje czas na zreflektowanie się lub uśpienie.

Z drugiej strony bez DCF refleksja przychodzi zdecydowanie szybciej 🙂

@pit65

To znaczy, zeby było jasne. Ja nie uważam DCA za najlepszy możliwy wybór. Raczej wręcz przeciwnie. To raczej taka zachęta na poczatek, zeby zobaczyc o co chodzi i jednak wprowadzić troche bardziej aktywnego podejścia

Pisałem DCF mając na myśli DCA 🙁

Lepiej zamiast zawracac gitare i tracić czas na DCA ,poczytać jakąś Analizę fundamentalną i korzystając z raportów i rekomendacji np. BOŚ ułożyć sobie portfel na następne kilka lat za jakąś rozsądna kwotę przeznaczoną na spekulację, a w międzyczasie to doskonale dopinguje do nauki.

Już to gdzieś napisałem. Podciąganie indeksu największymi spółkami aby ubrać ,,dzieci hossy,,. Nie twierdzę , że to już koniec wzrostów , bo w tym nie siedzę. Ale wiem ,że w zamierzchłych czasach podobnie podbijano WIG.

Ala autora artykułu (A. Kiersza) żółta kartka, za mało rzetelne i nieprofesjonalne ujęcie tematyki DCA, a dla Kathaya minus z dużym wykrzyknikiem (!!! – o takim :)), za bezrefleksyjne przekazywanie tych banialuk i próbę zarażenia Forumowiczów (i wprowadzającą w błąd translację).

@ Less

Ale przyznasz, że komentarze ratują ten wpis 🙂 Szczególnie uwaga Pita, że istotą DCA jest przesunięcie ryzyka (samo sedno).

@ Dorota

„Ale przyznasz, że komentarze ratują ten wpis 🙂

Szczególnie uwaga Pita, że istotą DCA jest przesunięcie ryzyka (samo sedno).”

Oczywiście, przyznaję, że chłopacy dzielnie i skutecznie dali odpór zarazie, stając na wysokości zadania. 🙂

A co do komentarza Pita, no cóż, trochę to dla mnie mgliste z tym przesunięciem ryzyka, może jak rozwinie myśl to skorzystamy, bo a nuż coś w tym jest.

Strategia DCA ma natomiast, w sposób oczywisty, zredukować ryzyko trafnego wstrzelenia się w rynek (tzw timing risk) i związane z nim uwikłanie psychologiczne.

Jak się rozprawie z pitem (2014 a nie 65 :)), to coś szerzej skrobne w temacie Mariola.

PS

Znudziły mi się trochę kobiety, wino i śpiew więc stopniowo będę wracał na Forum, bo już się trochę za Wami stęskniłem. 🙂

@ lesserwisser

> trochę za Wami stęskniłem

My też 🙂

@ Less

„Znudziły mi się trochę kobiety, wino i śpiew więc stopniowo będę wracał na Forum”

A myślisz, że tutaj to co? 😉 Ciebie jednak brakowało.

Myśl Pita, że systematyczne inwestowanie stałej kwoty „uśrednia” i zysk i ryzyko (bo tak ją zrozumiałam) jest tak naturalnie oczywista, że się zawstydziłam, że nie myślałam w ten sposób.

Less witaj.

Dorota tak w skrócie DCA opiera się o paradygmat dominacji trendu wzrostowego /oparte notabene o USA/ i obserwacji , że 70% czasu ceny „parkują” w boczniakach.To wiesz.

Stąd prosty wniosek, ze przez 7/10 czasu nakupisz się tanio akumulując papiery i pózniej jedynie UP .

O ryzyku wiele się nie mówi i przeciwstawia się to strategii B&H twierdząc ,że ryzyko trafienia w górkę jest mniejsze niż jednorazowo.

Rzeczywiście na początku tak jest , a o końcu się raczej nic nie mówi.

Tymczasem zakłądając ,że inwestujemy systematycznie dajmy na to 100 wirtualnych jednostek miesięcznie stosunek „raty” do uzbieranego kapitału maleje i np. po 10 latach ma się to jak 120:1.

Zauważ ,że im dłużej tym „strategia” tak naprawdę przekształca się w B&H /120/ i ma coraz mniej atrybutów DCA bo rata /1/ coraz mniej uśrednia i coraz mniej amortyzuje ew. ryzyko spadku całego kapitału poprzez zabawę w uśrednienie /nawiasem jedna z zasad rynkowych mówi nigdy nie uśredniaj / po 10 latach uskładany kapitał jest tak samo narażony na ryzyko jak zainwestowanie 120 takich rat jednorazowo i z każdą ratą rośnie bez żadnej kontroli ryzyka /uśrednianie wygasło już praktycznie/ prócz paradygmatu patrz wyżej .

Dwa przykłady:

1. Załóżmy teoretycznie ,że po miesiącu rynek spadł o 50% straciliśmy 50 jednostek dokładamy 100 mamy 150 aby wyjść na 0 trzeba wzrostu jedynie 33%.DCA działa jak burza 🙂

2. po 10 latach ze 12000 po miesiącu mamy 6000 dodajemy następną ratę mamy 6100 i by odrobić trzeba wzrostu 99,9% . DCA po cichu przekształciła się w B&H i by dalej działała jak DCA trzeba wielokrotnie wydłużyć czas inwestycji , a nikt nie przeżywa stulecia czy dwóch hossy na którym uknuto paradygmat bo trzeba jeszcze mieć czas skonsumowac co nieco z tego 🙂

To miałem na myśli twierdząc ,że przesuwamy niejako ryzyko z początku inwestycji na koniec.

Jest to ryzyko rozumiane jako spadek nominalny kapitału.

W rzeczywistości gdybyśmy użyli skali logarytmicznej czyli procentów ryzyko byłoby podobne na początku i na końcu, gdyż tak naprawdę strategia nie zarządza ryzykiem rozumianym jako utrzymywanie stałej relacji ryzyka do kapitału w każdym momencie inwestycji.

Tutaj ta relacja raczej narasta i jest funkcją ilości zgromadzonego kapitału, a z drugiej strony „efektywność” zarządzania ryzykiem poprzez uśrednianie maleje adekwatnie do przyrostu kapitału.

NIeskończone uśrednianie jest kiepskim zarządzaniem o ile w ogóle jest, ale przynajmniej zapewnie teoretyczną niekończącą się opowieśc o inwestowaniu, niekończący się strumień zasileń dla branży co ważne tak potrzebnych w chwilach trudnych :-), a z zarabianiem to może być różnie.

Jedynie hiperboliczne wykresy kapitału są piękne 🙂 Prawda?