Zdecydowałem się spojrzeć z innej strony na zmiany dokonywane w indeksie WIG20 w ostatnich 12 latach i sprawdzić czy istnieje różnica w zachowaniu spółek w okresach przed i po wejściu do WIG20 i wypadnięciu z indeksu.

Chciałem sprawdzić czy występujące w przypadku indeksu DJIA zjawisko, na które zwrócił uwagę w komentarzu Darkh, występuje także na warszawskim rynku. W przypadku amerykańskiego indeksu można zaobserwować zwyżki spółek wchodzących do DJIA w okresie miesiąca przed dniem rewizji indeksu a następnie słabsze zachowanie dodanych spółek w okresie kilku tygodni po dodaniu do indeksu blue chipów. Czy podobne zjawisko występuje na WGPW?

WIG20 jest indeksem blue chipów – popularnych spółek o dużej kapitalizacji. Z teoretycznego punktu widzenia można się więc spodziewać, że spółka dodawana do indeksu ma za sobą udany, wzrostowy okres. Można także oczekiwać, że spółki wypadające z indeksu mają za sobą słabszy okres. Największa wątpliwość dotyczyła więc tego czy obserwowany przed zmianą w indeksie trend utrzymuje się, osłabia się czy odwraca.

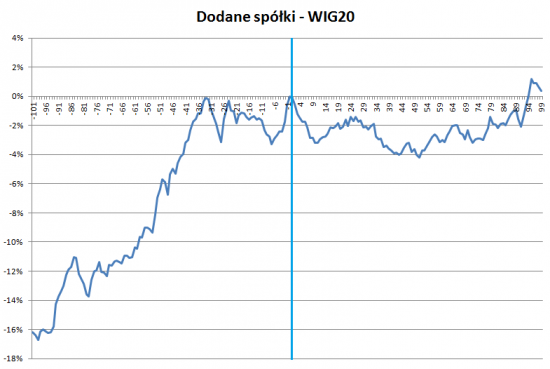

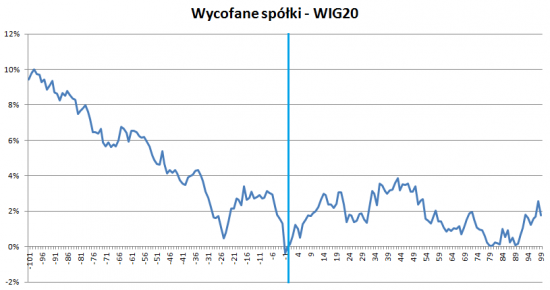

Sprawdziłem zachowanie spółek wchodzących i wychodzących z indeksu WIG20 na sto sesji przed i po rewizji indeksu. Wziąłem przy tym uwagę zachowanie samego indeksu. Poniższe wykresy przedstawiają więc uśrednione zachowanie spółek skorygowane o zachowanie indeksu. Dniem zerowym jest dzień rewizji indeksu.

Tak wygląda zachowanie spółek dodawanych do indeksu WIG20 w ostatnich 12 latach. Proszę zwrócić uwagę, że część spółek dołączyło do indeksu WIG20 tuż po debiucie (dotyczy to przede wszystkim dużych prywatyzacji) i nie wszystkie zanotowały 100 dni notowań przed dołączeniem do indeksu (rekordziści, PKO i PZU, dołączyli do WIG20 po dwudziestu kilku sesjach)*:

W okresie przed dołączeniem do WIG20 spółki mają więc tendencję do wzrostów (jeszcze lepiej pokazuje to wykres samych spółek, nieskorygowany o WIG20) i przeciętnie spisują się zdecydowanie lepiej od WIG20. Po dołączeniu do WIG20 spisują się przeciętnie odrobinę słabiej od indeksu.

Zapewne część czytelników domyśla się, że odwrotne zachowanie można zaobserwować w przypadku spółek wypadających z WIG20. Pokazuje to poniższy wykres:

Intrygujące wydaje się zachowanie dodawanych i usuwanych spółek na kilka dni przed i po rewizji indeksu. Być może część inwestorów kieruje się zmianami w WIG20 w decyzjach inwestycyjnych co tłumaczyłoby kilkudniową, kilkuprocentową zwyżkę spółek dodawanych do WIG20 tuż przed rewizją i zbliżoną rozmiarami i długością korektę po zmianach w indeksie oraz odwrotne zachowanie spółek opuszczających WIG20.

* Wyjaśnienie dotyczące tego co oznaczają wartości na osi OY. Dla okresu przed rewizją oznaczają zmianę procentową od poszczególnych sesji do dnia rewizji indeksu. Znak jest jednak odwrotny by wykres wyglądał intuicyjnie. Dla okresu po rewizji oznaczają zmianę procentową od dnia rewizji do poszczególnych sesji (znak jest poprawny). Zmiana uwzględnia zachowanie WIG20, jest to w rzeczywistości stopa zwrotu portfela spółek minus stopa zwrotu WIG20.

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Trystero: może trochę off-topic, ale czy masz wyrobione zdanie na temat jak europejskie QE wpłynie na WIG20? A może wcale nie wpłynie bo np już jest w nim uwzględnione?

@ MistrzOh

Nie zastanawiałem się nad tym. Zarówno zwolennicy jak i przeciwnicy QE twierdzą, że sprzyja wzrostom na rynku akcyjnym. Czy będzie to dotyczyć WIG20 albo czy jest to już uwzględnione w cenach? Nie mam pojęcia.

Wydaje się mi jednak, że na WIG20 największy wpływ i tak ma sentyment do rynków wschodzących.

„yć może część inwestorów kieruje się zmianami w WIG20 w decyzjach inwestycyjnych (…)”

Na pewno to robią. Wszyscy inwestorzy profesjonalni utrzymujący delta neutralność na portfelu złożonym z derywatów plus koszyk papierów bazowych, czyli wszyscy najważniejsi. Jeśli skład koszyka ulega zmianie to chcąc być PNL flat na tej zmianie należy dokonać rebalansingu po cenach zamknięcia z ostatniego dnia starego składu.

Część inwestorów indywidualnych rozumiejących znaczenie rewizji składu indeksu wie, co będzie działo się na aukcji ostatniego dnia i przez to zajmują outright pozycję w dniach poprzedzających. To jest trochę bieganie w kółko. Na rynku bez tej wiedzy wśród inwestorów indywidualnych łatwo jest to wykorzystywać. Problem pojawia się wówczas, gdy za dużo osób zaczyna grać w tę samą stronę. Dodatkowo szalenie istotny jest horyzont czasowy – jak szybko ustawiamy się pod rebalansing więdząc co będą robili delta neutralni inwestorzy. Itd itp

@Blackswan

Mam wrażenie, że za wszelką cenę usiłujesz udawać kogoś bardziej inteligentnego niż w rzeczywistości jesteś. Niestety efekt jest odwrotny do oczekiwanego.

Bardzo duża część profesjonalnych, instytucjonalnych inwestorów dążących do utrzymywania delta neutralnego portfela nigdy nie będzie sobie zawracać głowy jego rebalansowaniem, jeżeli udział nowych spółek w indeksie ważonym kapitalizacją jest znikomy. Szczególnie dotyczy to portfela spółek wchodzących w skład S&P500 i FTSE 100.

Nie nazwałbym tego o czym piszesz bieganiem w kółko. To raczej zabawa w berka. Niestety instytucjonalni biegają zwykle szybciej niż indywidualni.

Ron

Najwyraźniej w innym świecie żyjemy. W jednym z tych światów, tym zamieszkiwanym przez ludzi udających bardziej inteligentnych niż są w rzeczywistości, nie masz problemu ze zmianą kompozycji swojego koszyka i rebalansowaniem, bez względu na to jak niewielkie są zmiany wag.

W drugim świecie nie chce ci się tego robić, bo to jest przecież „zawracanie sobie głowy”. Swoją drogą świetny LOL argument.

Zadaj sobie drogi Ronie pytanie czy wyobrażasz sobie portfel odpowiednio duży, w którym masz klasyczną pozycję short futures long basket w przypadku którego już chciałoby Ci się zawracać głowę rebalansingiem? Z mojej strony EOT. Wracaj na onet.

@blackswan

Wygląda na to, że trafiłem w bardzo czuły punkt.

Waga najmniejszej spółki w S&P 500 jest mniej więcej czterysta razy mniejsza niż waga spółki największej. Ta pierwsza wynosi zaledwie 0,01%. Nikt z wyjątkiem funduszy indeksowych się tak nisko nie schyla, ale te ostatnie właściwie nigdy nie są delta neutralne.

Podaj mi chociaż jeden przykład funduszu hedge, który na co dzień proceduje w sposób jaki opisujesz na rynku S&P 500. Masz z tym problem, prawda? No właśnie.

Racjonalność rebalansowania portfela nie za bardzo zależy od wielkości tego ostatniego, ale od konstrukcji replikowanego indeksu. Przykro mi.

Myślę, że spotkamy się na wspomnianym przez Ciebie Onecie w trakcie Twojej dalszej wędrówki ku kataraktom ignorancji. Miłej podróży!

„Racjonalność rebalansowania portfela nie za bardzo zależy od wielkości tego ostatniego, ale od konstrukcji replikowanego indeksu. Przykro mi.”

:)))))

Chciałoby się powiedzieć: w ogóle!

Trzymaj się Ron.

@blackswan

Chciałem być trochę kurtuazyjny :)))))

Miłego wieczoru blackswan.

@Trystero: dzięki za odpowiedź.