Ostatni miesiąc przyniósł emocje, których część graczy krócej obecnych na rynkach mogła nie doświadczyć w swojej karierze. W istocie nawet media i komentatorzy zdają się nie znać przyczyn dynamicznego wzrostu zmienności i mają problem z określeniem korzeni ostatnich spadków. W efekcie genezy mocnej przeceny szuka się na tak odległych polach, jak strach przez pandemią gorączki krwotocznej.

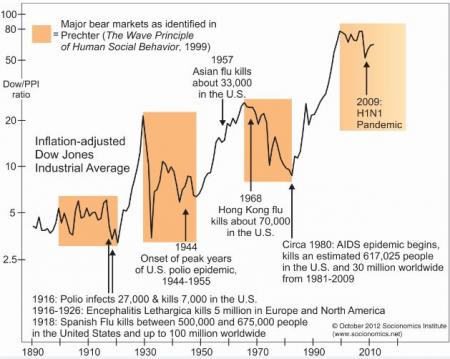

Na rynku dochodzi już do takich paradoksów, jak analizy pokazujące wpływ poprzednich pandemii na rynki akcji. Jedną z prac przygotowali analitycy z Socionomics. Wykres zamieszczony poniżej ma pokazywać korelację pomiędzy innymi epidemiami w historii a wartością DJIA skorygowaną o PPI. Uważne wsłuchanie się w argumenty stojące za analizą pokazuje, iż całość wygląda subtelniej niż ten wykres. Niemniej, zdegenerowanie internetu od momentu przejścia z kultury txt do kultury mema spowoduje, iż niewiele osób zada sobie trud pełnego zrozumienia całości obrazu i zadania krytycznych oraz kontrolnych pytań wobec prezentowanego wyniku.

(Źródło: Medical Daily)

W efekcie na rynku rośnie zainteresowanie spółkami produkującymi kombinezony czy maski ochronne, których akcje szybują po kilkaset procent. Dobrym przykładem są tu firmy Alpha Pro Tech (APT) czy Lakeland Industries (LAKE), które – jak pokazują wykresy poniżej z naszej aplikacji Infront – dostępne są w DM BOŚ przez usługę zagranica. Każda z tych firm zanotowała ostatnio imponujące wzrosty po okresie flauty i właściwie można je nazwać jednymi z najgorętszych inwestycji przełomu września i października, z akcentem na ostatnie dni, w trakcie których świat wystraszył się pandemią Eboli w USA.

Prywatnie uważam, iż panika jest zdecydowanie przedwczesna, choć bez trudu rozumiem medialną gorączkę, jaka towarzyszy pierwszym przypadkom gorączki krwotocznej na terenie Stanów Zjednoczonych. Z punktu widzenia inwestora ciekawsze jest zachowanie rynku, który potrafi podnosić ceny spółek po kilkaset procent nie wiedząc właściwie, czy całość zamieszania nie wygaśnie równie szybko, jak panika związania z epidemią grypy H1N1 w 2009 roku. W istocie rok 2009 i 2014 były pod wieloma względami podobne a pandemia tzw. ptasiej grypy miała zagrozić wówczas kruchemu ożywieniu gospodarczemu.

Po latach okazało się, iż całość zamieszania była rozdmuchana przez medialną bieżączkę, ale nie przeszkadziło to odegrać tego samego scenariusza w kontekście gorączki krwotocznej. Przypomnijmy zatem, iż już w kontekście grypy H1N1 zaczęto mówić o możliwym wykorzystaniu wirusa, jako broni biologicznej przez grupy terrorystyczne. Dziś to samo zaczyna pojawiać się, tylko w roli głównej mamy Ebolę. Jedno jest zatem pewne, reakcje rynku na medialne zamieszanie wokół wirusa Eboli staną się bazą do analogicznych analiz w przypadku kolejnych epidemii. Wspólnym mianownikiem będzie jednak tylko nadzieja, którą można sprowadzić do hasła reklamującego film Contagion* – Nothing Spreads Like Fear.

Dla równowagi proponuję zapoznanie się prostym algorytmem, który traktuje obecny poziom zagrożenia z odpowiednim dystansem.

* świetny film na weekend.

15 Komentarzy

Skomentuj pit65 Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„zdegenerowanie internetu od momentu przejścia z kultury txt do kultury mema spowoduje, iż niewiele osób zada sobie trud pełnego zrozumienia całości obrazu i zadania krytycznych oraz kontrolnych pytań wobec prezentowanego wyniku.”

Jako degeneratka wychowana w kulturze txt podejmę tę próbę: wykres w ogóle nie ma sensu. Czasem pod koniec wojny występują epidemie. Czasem wojny mają wpływ na giełdę. Nic więce nie da się z tego wycisnąć.

„świat wystraszył się pandemią Eboli w USA”. Trzy osoby w USA zarażone to już pandemia… No, pokolenie txt tak by tego nie określiło. Przynajmniej jeszcze nie teraz.

@ AlGebroid

W przypadku paniki w sumie nie ma znaczenia, czy pandemia ma już miejsce, czy jest potencjalnie możliwa, czy też dopiero będzie miała miejsce. Amerykański socjolog W. I. Thomas blisko 100 lat temu postawił tezę, że „rzeczy uznawane przez ludzi za realne, stają się realne w swoich konsekwencjach”. Nic nie udowadnia tego lepiej niż paniki związane z potencjalnymi epidemiami i pandemiami. W przypadku gorączki krwotocznej ludzie wyobrażają sobie to, co widać na tym wykresie z H1N1:

http://www.nature.com/scientificamerican/journal/v306/n6/images/scientificamerican0612-64-I2.jpg

@ _dorota

Osobiście z wykresem mam podstawowy problem – widzę tu potencjalne artefakty, korelacje pozorne i problem zmiennych (która jest zależna a która niezależna).

W tej analizie jest podawany przykład Nigerii w kontekście Eboli:

http://www.socionomics.net/wordpress/wp-content/uploads/2014/08/Ebola-1024×776.gif

Gdzieś w tym wszystkim ginie kluczowa moim zdaniem – lub chociażby testowa – zmienna w postaci rynku ropy i jej związku z sentymentem wobec Nigerii. W ostatnich trzech miesiącach wybrany ETF Global X MSCI Nigeria ETF (NGE) wykazywał czytelną korelację z ETF-em iPath S&P GSCI Crude Oil TR ETN (OIL).

Dawno mnie tu nie było, więc najwyższy czas nadrobić zaległości i troszku pokomentować (bo coś podejrzewam że się chyba za mną stęskniliście, przynajmniej niektórzy). 🙂

Przesłanie wpisu odbieram, mniej więcej, tak – W naszym fachu nie ma strachu – przy czym jednak kolega autor nie jest z medycznego fachu (o ile wiem), ani lekarz ani epidemik ani tym bardziej pandemik, no ale może swoje wie.

Można sobie lekceważyć zagrożenie ebolowe – i mówić – Te Ebola, ty nie leć z nami w bola – ale jest to tylko bezsilne zaklinanie rzeczywistości.

Problem polega na tym, że w rzeczywistości w przypadku poważnych zagrożeń epidemiologicznych oficjalne czynniki często nie nagłaśniają sprawy jak należy, aby nie wywoływać paniki albo z powodu tego że sprawę nieodpowiedzialnie lekceważą.

Czasami zaś firmy farmaceutyczne nadmiernie nagłaśniają sprawę, korzystając z okazji, aby napędzić sobie sprzedaż specyfików (często mało skutecznych), tak jak miało to miejsce przy okazji ostatniego szumu medialnego w związku z ptasią grypą.

Jednak z dwojga złego już chyba lepiej jest dmuchać na zimne i być odpowiednio przygotowanym na najgorsze niż zlekceważyć potencjalne zagrożenie, bo gdyby coś to w sytuacji epidamii zaskrzeczy rzeczywistość i okaże się że jesteśmy bezradni i nieprzygotowani więc bardak który przy tym powstanie wywoła wzmożony zamęt.

To zaś, że akcje wspomnianych spółek produkujących np. maseczki ochronne może być nieracjonalny i przypadkowy ale może też wcale nie, gdyż jak mawia mój kolega – Przypadek to prawidłowość o której ty akurat nie wiesz!

A może jest to wynikiem jakiegoś przecieku informacyjnego i są realne powody takiego wzrostu, bo przykładowo administracja zdrowotna zakupiła po cichu duże ilości tych maseczek, tak na wsiakij pożarnyj słuczaj ( czyli na wszelki wypadek).

Analityk rynku i taką możliwość powinien brać pod uwagę starając się dociec przyczyn nagłego wzrostu akcji tej firmy. Bo to może być bliższe prawdy niż dywagacje o wpływie kultury txt czy mem.

A jeśli już mowa o kulturze mem, to załączony drzewkowy schemat decyzyjny jest dla mnie typowym przypadkiem rozumowania pochodnego od kultury mem.

Dla równowagi proponuję zapoznanie się z inną wersją tego algorytmu, równie prostą ale mniej prostacką i bardziej poważną.

Are you concerned about Ebola? NO – Not good!

Have you had direct contact with …? How the fuck should I know?

So, please go to CDC ( just in case!).

@ lesserwisser

Tak, stęskniliśmy się.

Problemem tych analogii wyszukiwanych (czy też produkowanych) przez Prechtera, jest to, że on wybiera sobie fantastycznie przykłady do tezy. Tak jest w przypadku istniejących jego zdaniem korelacji między rynkiem akcji a cztością pojawiania się filmów grozy, liczbą piosenkarzy/piosenkarek, długością spódniczek itp.

Ot można wzruszyć ramionami i co najwyżej…:

http://www.tylervigen.com/view_correlation?id=359

Widzę, że wszyscy odsądzili już Prechtera od czci i wiary, no to pora na to, by zostać Advocatus Diaboli 🙂

Zacznijmy od tego, skąd się wzięła Prechterowi Socjonomia, (Socionomics) bo to istotny szczegół w tym wszystkim.

Wszyscy dobrze znamy fakt, że rynki akcji dobrze (często znacznie lepiej niż najlepsi ekonomiści i inni analitycy) prognozują przyszły stan gospodarki. Tzw. konwencjonalna nauka ekonomiczna usiłuje wyjaśnić to tak: są super genialni Zarządzający, którzy potrafią lepiej niż reszta bandy przewidzieć przyszłość gospodarki i to oni swymi decyzjami kupna lub sprzedaży akcji wyznaczają trendy, a te wyprzedzają rzeczywistą gospodarkę. Hipoteza, jak hipoteza.

Problem zaczyna się, jak człowiek zacznie owych geniuszy wśród Zarządzających szukać, żeby im np. zaproponować odpowiednie do wiedzy stanowisko rządowe. Co i rusz bowiem poszukujący natrafia zamiast na geniusza to jak nie na klona Jerome Kerviela to na kolejnego Briana Huntera . Także działania tych zarządzających, którym zaproponowano stanowiska ekonomiczne w rozmaitych rządach nie potwierdzają ich nadzwyczajnego geniuszu w prognozowaniu przyszłej koniunktury. Najwyraźniej owi geniusze albo dobrze się ukrywają, albo ich po prostu nie ma.

I tu na scenę wchodzi Prechter z naprawdę rewolucyjną i dla mnie genialną hipotezą. W wielkim skrócie wygląda ona tak:

1. Nie ma genialnych zarządzających i nigdy nie było (tu punkt dla Prechtera)

2. Istnieje zbiorowa podświadomość czy też nieświadomość (jak zwał tak zwał) społeczna, a mechanizmem jej tworzenia się, funkcjonowania i rozprzestrzeniania są zachowania stadne u Człowieka (herding itp.)

3. Herding wytwarza sprzężenie zwrotne między nastrojami jednostek i zbiorowości, oba na siebie silnie oddziaływają wzajemnie

4 Nastroje tej zbiorowej nieświadomości falują od pesymizmu do optymizmu i z powrotem, a cała rzeczywistość społeczno – gospodarcza porusza się w rytm falowania tychże nastrojów. Euforia zapowiada zwrot na gorsze, depresja – na lepsze

5. Najszybciej na owe zmiany nastrojów zbiorowości reagują średnie giełdowe (indeksy) poprzez sumę decyzji kupna/sprzedaży akcji, podejmowanych przez wszystkich uczestników rynku, po nich z opóźnieniem reaguje na te nastroje rzeczywista gospodarka ze względu na zbiorowe zachowania konsumentów, producentów itp.

6. FED i inne banki centralne czy rządy są częścią systemu zbiorowej nieświadomości i stąd również często obserwowane dobre antycypowanie przez rynki decyzji tych instytucji i ich de facto podążanie za trendem rynkowym, a nie jego wyprzedzanie lub kreowanie, jak chce tego konwencjonalna nauka

Nie wiem, czy ta hipoteza jest prawdziwa czy nie – to dopiero trzeba udowodnić. Jest zwarta i logicznie spójna. Jak dla mnie coś w niej jest, a na pewno jest pierwszą hipotezą logicznie tłumaczącą owo wspomniane na początku wyprzedzanie. Ma słabe punkty, ale nie czas je tu teraz rozważać, to nie dysertacja habilitacyjna albo praca doktorska.

A co to ma wspólnego z Ebolą i zarazami? Pozornie nic. Ale spróbujmy podążyć za myślą Prechtera i Socjonomików ws zaraz i epidemii. Znowu będzie w punktach, dla odróżnienia w literowych:

a)Założenie rodem z medycyny holistycznej: człowiek jest nierozerwalnym systemem Ciało- Umysł z trudną do ustalenia ostrą granicą między tymi obszarami, być może nie do ustalenia w ogóle

b)Nastroje Umysłu oddziaływają na stan ciała (ale też i odwrotnie, patrz: „W zdrowym ciele zdrowy duch”) a w konsekwencji także w jakimś stopniu na odporność ciała na choroby

c)Długotrwały kiepski nastrój zmniejsza odporność na czynniki chorobotwórcze w skali statystycznej (niektóre jednostki są mniej podatne na to zjawisko, inne bardziej, ale w skali statystycznej powinno to być zauważalne) .

Połączmy teraz punkty 1-6 oraz a-c w jedno i mamy wynikową hipotezę łączną, że wraz z długotrwałymi rynkami Niedźwiedzia, w ich późniejszych fazach gdy wzrasta pesymizm w zbiorczej nieświadomości, a w konsekwencji również zły nastrój jednostek, powinniśmy obserwować względne nasilanie się chorób, epidemii itp. podobnych zjawisk

I znowu – hipoteza jak hipoteza. Można paść na kolana z zachwytu (nie padam) albo obśmiać jako bzdurę (nie obśmiewam) Za mało jest jakichkolwiek dowodów za albo przeciw tej hipotezie, ale widziałbym tu ciekawy obszar do ewentualnych badań, bo pozory sensowności są. Czy tylko pozory, dopiero wypadałoby ustalić.

Sam Prechter niestety nie ułatwia sprawy, gdyż ma tendencję do nieświadomego prowokowania do ośmieszania swej hipotezy. Niejednokrotnie już za jej pomocą próbował na siłę udowodnić, ze mamy rynek Niedźwiedzia, a nie Byka, bo taką ma niestety idee fix jako permabear. Stąd zdarza mu się naciąganie obserwacji pod z góry założoną tezę itp. zachowania, co odstręcza wielu potencjalnych zainteresowanych samą socjonomiką i ewentualnymi jej badaniami. Ale to temat na inny komentarz, kto wie, czy nie dłuższy niż ten 🙂

@ ekonom polityczny

Zarys ładny – właściwie programowy. Problem w tym, kiedy schodzi się na poziom praktyki, jak korelacje pomiędzy wydarzeniami.

Pierwszy przykład z brzegu: depresja gospodarcza a odporność na czynniki chorobotwórcze.

W Sierra Leone 1 lekarz przypada na 100 tys. mieszkańców a opieka medyczna na mieszkańca nie przekracza 3 dolarów. Powiedzmy, że metropolita warszawska (miasto i okolice) ma tyle mieszkańców, co Sierra Leone (około 6 mln). Wyobrażamy sobie, jak wyglądałaby stolica, gdyby w całym tym regionie było… 60 lekarzy?

Powiedziałbym, że to jest kluczowa zmienna w żniwach, jakie zbiera Ebola a nie to, że w niedaleko położonej Nigerii indeksy nie rosną od 2009 roku.

@ astanczak

Ja nie aspiruję do bycia orędownikiem tez o chorobach rodem z prechterowskiego EWI. Niech autor(zy) sam(i) broni(ą) swego dzieła. O ile podobają mi się punkty 1-6 i uważam, że coś w nich jest, o tyle hipoteza łączna już mnie nie przekonuje tak bardzo (zwłaszcza teza o statystycznie widocznym wpływie nastrojów na rozwój chorób), a to co wspomniałeś, czyli różny poziom opieki medycznej w róznych czasach i obszarach jest jak najbardziej słuszną obserwacją. Hipotezę łączną przedstawiłem tylko z kronikarskiego obowiązku i chęci pokazania potencjalnych (zdaniem jej autorów) związków. To powinno ułatwić zrozumienie Czytelnikowi co i skąd się wzięło i wyrobienie sobie własnej opinii na temat.

@astanczak

A ile było pandemii niewyzwalaczowych , czyli na nie przegrzanym rynku.

Pewnie więcej.TAki bias .

Z wyzwalaczami /triger/ tak jest, raz jest to 3 osobowa 😉 „pandemia”,

innym razem może być spadający samolot etc.

Choc nie do końca wiadomo , czy powodem jest wyzwalacz , czy stan umysłu podatny na takie cóś 🙂

Jedno jest pewne rynek dojrzał do korekty.

@ekonom

„, a na pewno jest pierwszą hipotezą logicznie tłumaczącą owo wspomniane na początku wyprzedzanie.”

No nie, na pewno jest oryginalna , logiczna także , ale nie pierwsza.

Austriacka Teoria Cyklu mówi także o tym w kategorii preferencji czasowych .Ale jedno drugiego nie wyklucza raczej uzupełnia.

„gdyż ma tendencję do nieświadomego prowokowania do ośmieszania swej hipotezy”

Yes.Ale nie nazwał bym tego nieświadome.

Wyprzedza Teorię w sensie prognoz na podstawie nie zakończonych jeszcze fal.

Byle sprawny adept TFE dowie się prędzej czy później jaki jest koniec prognozowania końca na nieskończonej fali impulsu /niezakończonej korektą/.

Mniej więcej takie jak prognozowanie Close rano o 9.00 po Open.

Kto jak kto , ale guru wie o tym doskonale IMO.

Ot taki skutek pogoni za sławą.Bycia nobilitowaną eliotowska wróżką.

Ten sam autor sprawdził 16 największych katastrof (powyżej 500 ofiar) od 1945r. (Większość w azji – promy, samoloty, pociągi)

9 znich przypadło w dołku giełdowym ( z dokładnością do kilku dni). Tylko 3 były stratne.

I proponuje dwie przyczyny : pogorszenie się nastrojów społecznych prowadzi do częstszych błędów w decyzjach oraz słabsze wyniki ekonomiczne prowadzą do podejmowania bardziej ryzykownych działań.

Podobnie jest w przypadku pandemii – złe nastroje społeczne prowadzą do paniki, niewiary w medycynę itp.

@pawel-l

jaki to rodzaj katastrof, podaj jakies zrodla.

Bo niestety ale te „analizy” Prechtera, które ja do tej pory trafiałem, były delikatnie mówiąc naciągane bardzo

@pawel-l

co wiecej – dlaczego moment katastrofy miałby przypadać na dołek – jakieś logiczne wyjaśnienie? Bo skoro pojawia się katastrofa i to jest dołek – to chyba to co następuje zaraz potem – czyli wzrost- oznacza raczej radość i euforię

I tak na szybko, mój wybór tego do czego dotarłem w ciągu 10 minut:

zawalenie się galerii handlowej Sampoong w Seulu 29 czerwca 1995 (501 ofiar) – co najwyżej lokalny szczyt w ramach bardzo silnej hossy.

przerwanie tamy Vajont, we włoskim Longarone 9 października 1963 (1909 ofiar, wiele osób zaginęło)- w trakcie fali wzrostowej

zatopienie Wilhelma Gustloffa 30 stycznia 1945 (ok. 9600 ofiar, ocalałych tylko 996 osób) – w trakcie fali wzrostowej

swoją drogą trzy kolejne to ten sam okres

zatopienie MS Steubena 10 lutego 1945 (ok. 3700 ofiar)

zatopienie MS Goi 16 kwietnia 1945 (6000-7000 ofiar)

zatopienie Cap Arcony, Thielbeka, Atheny i Lützow 3 maja 1945 (łącznie ok. 7700 ofiar)

czyli juz mamy 6 przypadków – które nie pojawiają się jakoś „w wyjątkowych” momentach

katastrofa w indyjskim Bhopal 3 grudnia 1984 (ok. 2000 ofiar) – tu się można upierać że był dołek

wielki smog londyński 5-9 grudnia 1952 (do 12 tysięcy ofiar) (jakis tam szczyt w ramach wielomiesięcznej konsolidacji)

katastrofa lotnicza na Teneryfie 27 marca 1977 – największa pod względem liczby ofiar katastrofa lotnicza w lotnictwie cywilnym (583 ofiary) – fala spadkowa od kilku miesięcy

eksplozja w porcie w Texas City w USA zniszczyła część miasta 16 kwietnia 1947 (576 ofiar) – ogólnie jkonsolidajca – na siłe mozna tam znalezc za chwile dolek, albo nieco wczesniej szczyt.

Coś jeszcze dodawać?

Swoją drogą – właśnie sprawdziłem 11 kwietnia 1997 był dołek na SP – DZIEŃ PO ! światowej premierze pierwszej części ksiązki z serii Harry POtter

trzecia czesc byla 8 lipca 1999 – tez okolice dołka.

Niebywałe czwarta część 9 lipca 2000 – dołek.

Boję się sprawdzać reszty. Chyba znalazłem kamień filozoficzny

@ GZalewski

Tutaj jest sporo list z katastrofami.

Natomiast w kwestii łączenia tego z rynkiem akcyjnym: moim zdaniem nie warto iść tą drogą 🙂

Liczba próbek jest oczywiście zbyt mała(!) aby wyciągać z tego wnioski. Takie korelacje są też obserwowane w ilośći i intensywności protestów, demonstracji, seryjnych morderców, ataków terrorystycznych.

Dla zainteresowanych tematem skopiowałem kilka obrazków dot. korelacji katastrof i wykresów gieldowych. Lista katastrof z listy wikipedii po II w.św.

http://fale-elliotta.tumblr.com