Scott Ramsey jest o tyle nietypowym bohaterem serii mistrzów funduszy hedge na Blogach Bossy, że dostępne są bardzo szczegółowe wyniki jest strategii inwestycyjnej. Obejmują one także okres po wywiadzie, który przeprowadził Schwager.

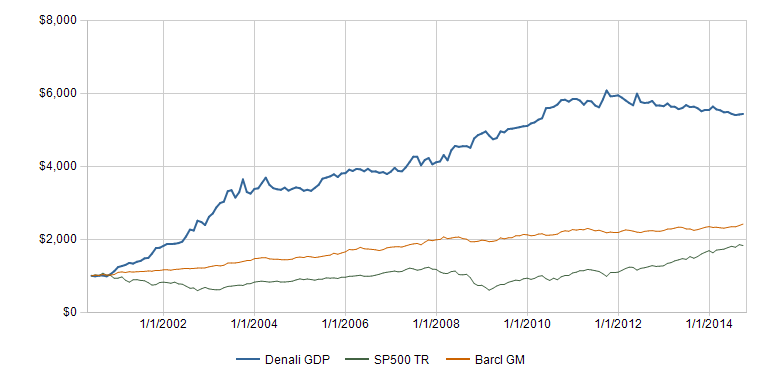

W internecie dostępne jest pełne zestawienie miesięcznych wyników strategii inwestycyjnej Ramsey’a. Od początku działalności w połowie 2000 roku Ramsey osiągał roczne stopy zwrotu netto (po odliczeniu opłat i prowizji) na poziomie 12,5%, przy odchyleniu standardowym wyników na poziomie 11%. W najgorszym miesiącu strategia straciła 9%, największe pojedyncze obsunięcie to 11%. Co ciekawe, to obsunięcie miało miejsce w 2014. Ostatnie lata nie były dla Ramsey’a udane – strategia straciła 5% w 2012 i po około 2% w 2013 i do końca września 2014 roku.

Z artykułu Bloomberga z lipca 2010 roku wynika, że firma Ramsey’a zarządzała około 200 mln dolarów aktywów. Tekst Bloomberga pozwala także spekulować, że przyczynami ostatnich słabych wyników funduszu Ramsey’a było jego błędne nastawienie makroekonomiczne – w połowie 2010 roku Ramsey wydawał się być bardzo pesymistycznie nastawiony do globalnej gospodarki.

Ramsey zajmuje się handlem akcjami, kontraktami terminowymi i walutami. Schwager określa go mianem tradera dyskrecjonalnego. Nie używa systemu mechanicznego. Łączy podejście fundamentalne z analizą techniczną. Myślę, że konwencjonalnych kategoriach funduszy można zaliczyć fundusz Ramsey’a do segmentu globalnych strategii makro. Po określeniu ogólnego nastawienia makroekonomicznego Ramsey zajmuje krótkie pozycje na najsłabszych rynkach sektora, do którego ma niedźwiedzie nastawienie i długie pozycje na najsilniejszych rynkach sektora, do którego jest optymistycznie nastawiony. Analiza techniczna służy mu jako pomoc przy ustaleniu momentu otwarcia pozycji i zarządzania ich wielkością. Z artykułu Bloomberga wynika, że przeciętny czas trzymania pozycji to około tygodnia.

Scott Ramsey to kolejny bohater książki Hedge Fund Market Wizards, który podkreśla rolę intuicji w inwestowaniu. Ramsey nazywa intuicję podświadomą umiejętnością, którą inwestorzy mogą nabyć z czasem. Mówi o sobie, że jest traderem, który siedzi wpatrzony w notowania każdego dnia roku i obserwuje wszystkie zmiany na rynku. Przygląda się ruchom cen a jego podświadomość pracuje na pełnych obrotach. Umysł rozszyfrowuje sygnały cenowe nawet jeśli początkowo się ich nie dostrzega. Trading zakorzenia się w umyśle, staje się drugą naturą – jak jazda samochodem. Czasem, po obejrzeniu wykresu od razu wie się co należy zrobić, głębsza analiza nie jest potrzebna.

Nie jestem zdziwiony, że przy takim dyskrecjonalnym podejściu Ramsey za najbardziej pomocną w inwestowaniu cechę swojej osobowości uznaje dyscyplinę. Nie odnosi dyscypliny do samego procesu inwestycyjnego lecz do zarządzania ryzykiem. Podejściem Ramsey’a jest stosowanie niezwykle wąskich zleceń obronnych, zarówno cenowych jak i czasowych. Ramsey nigdy nie ryzykuje w jednej transakcji więcej niż 0,1% wielkości portfela. Z reguły zamyka też transakcje pod koniec dnia jeśli rynek nie wykonał antycypowanego przez niego ruchu. Największe obsunięcia w jego portfelu związane są z sytuacjami, w których rynek odwrócił się przeciwko bardzo zyskownym, zarobionym pozycjom w jego portfelu. Ramsay mówi o sobie, że jest tchórzem jeśli chodzi o gotowość do podejmowania ryzyka inwestycyjnego. Warto przy tym podkreślić, że Ramsay jest natomiast całkiem odważny w kontekście pozwalania by zyski rosły na jego trafionych pozycjach.

Być może najważniejszą lekcją jaką można wyciągnąć z rozmowy Schwagera z Ramsey’em jest idea, że w inwestowaniu nie chodzi o to by mieć rację lecz o to by zarabiać pieniądze. Ramsey podaje przykład takiej sytuacji z 2011 roku. Inwestorzy spodziewali się, że druga runda QE, którą traktowali jak drukowanie pieniędzy, spowoduje ucieczkę od dolara w stronę innych walut i aktywów alternatywnych (na przykład metali szlachetnych). Ramsey nie podzielał tego stanowiska (widział QE jako zwykłą zamianę przez FED gotówki na obligacje). Ramsey uznał jednak, że jego opinia nie ma żadnego znaczenia, tym co się liczy jest opinia rynku. Postanowił więc zająć pozycję w związku z zakończeniem drugiej rundy QE jesienią 2011 roku. Spodziewał się, że odwrót inwestorów od dolara zakończy się.

Ramsey stworzył więc pewne nastawienie makroekonomiczne, które wskazywało na przyjęcie optymistycznego podejścia do dolara. By wybrać walutę, na której otworzył krótką pozycję względem USD sprawdził, które waluty zachowywały się relatywnie najsłabiej w czasie utrzymywania się presji na dolara spowodowanej QE. Stwierdził, że jakakolwiek waluta, która zachowywała się relatywnie słabo w stosunku do dolara, gdy ten był pod presją maszyn drukarskich FED jest bardzo słabą walutą. W ten sposób wybrał turecką lirę.

Ramsay trzyma się zasady, że zawsze kupuje siłę i sprzedaje słabość. Uważa, że wielu inwestorów popełnia błąd próbując zająć długą pozycję w danym segmencie rynku za pomocą kupna jego najsłabszego ogniwa. Podaje przykład inwestorów byczo nastawionych do metali szlachetnych, którzy nie zajmowali pozycji na najlepiej radzącym sobie złocie lecz na najgorzej radzącej sobie platynie. Najprawdopodobniej zakładali, że znajdująca się za złotem pod względem stóp zwrotu platyna da im większą ekspozycję na zwyżki na rynku (bo nie urosła tak bardzo jak złoto) i zapewni ochronę w przypadku spadków (bo złoto będzie spadać z dużo wyższego poziomu). Ramsey uważa, że takie podejście jest błędne.

Podobnie jak w przypadku innych bohaterów książki Jacka Schwagera nie wszystkie elementy filozofii inwestycyjnej Ramsey’a czytelnicy bloga uznają zapewne za wartościowe. Myślę, że w tym właśnie tkwi największa zaleta pracy Schwagera: pokazuje, że istnieje wiele dróg do sukcesu na rynku.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jakoś nie mam ochoty na galerię przodków i autorytetów,gdy moja łajba kołysze głupio.

Nie rozumiem do diaska, czemu chodzimy za Daxem jak małe za kwoką?!

Ten wychodzi ze strachu bez śladu obrażeń 21października. To na dziennym. Intradej codziennie po 17-tej zostawiając nas w ciemnym kącie

bez szansy na ruch odreagowania.

Dzisiaj widzę, że mamy trudniej. Nie możemy już rosnąć a conto brawurowego odreagowania Xetry, bo ona na to nie gotowa.

Możemy za to przyjąć odreagowanie

S&P500 ale jutrzejsze począwszy

od jego futures.

Piszę, wdzięczny Wam za to, że chodzicie piknie wokół mej Pegei.