Najnowszy kwartalny list do inwestorów GMO niemal w całości poświęcony jest kwestii wykrywania spekulacyjnych baniek i rozważaniom czy obecną sytuację rynkową można traktować jak spekulacyjny bąbel.

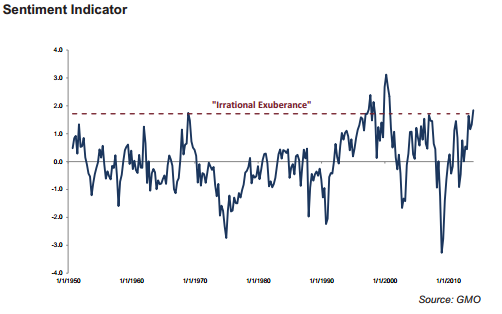

Dzisiejszy wykres dnia to syntetyczny wskaźnik sentymentu rynkowego tworzony przez GMO. Zbudowany jest z dwudziestu wskaźników mierzących rynkowe nastroje: rynek ofert publicznych, zachowanie insiderów, sentyment inwestorów indywidualnych, przepływy pieniężne w sektorze inwestycyjnym, wielkość dźwigni finansowej na rynku, zmienność i korelacje na rynku akcyjnym, relatywną siłę poszczególnych klas aktywów i siłę trendu na rynku akcyjnym. Wszystkie czynniki wchodzące w skład wskaźnika uważni czytelnicy znajdą w przypisie na 14 stronie listu kwartalnego GMO.

Zgodnie ze wskaźnikiem sentymentu GMO rynek akcyjny w USA wspiął się na poziom Greenspanowskiego nadmiernego optymizmu. Wskaźnik osiągnął wartości ze szczytu poprzedniej hossy w latach 2007-2008 ale do maksimów ze szczytu bańki technologicznej pod koniec XX wieku jeszcze sporo brakuje.

Edward Chancellor z GMO, który jest autorem rozważań o sentymencie rynkowym, zauważył jednak, że obecny optymistyczny sentyment rynkowy tym różni się od poprzednich epizodów, że nie towarzyszy mu wzmożona akcja kredytowa w sektorze prywatnym. Zdaniem Chancellora może to sugerować, że amerykański bank centralny jeszcze przez pewien czas prowadzić będzie politykę sprzyjającą formowaniu się bańki spekulacyjnej na rynku akcyjnym.

Myślę, że do tego typu syntetycznych wskaźników rynkowych inwestorzy powinni podchodzić ze zdrowym sceptycyzmem, zwłaszcza jeśli nie znają istotnych szczegółów jego konstrukcji. Warto też zauważyć, że stan nadmiernego optymizmu może się utrzymywać na rynku przez dłuższy okres czasu – co zresztą sugerują współautorzy listu kwartalnego GMO. Coraz bardziej optymistyczny sentyment rynkowy może jednak skłonić inwestorów do przeglądnięcia używanych strategii inwestycyjnych i przemyślenia ich odporności na ewentualne załamanie trendu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.