Myślę, że niewiele uwagi poświęcamy na Blogach Bossy aktywom alternatywnym. Interesujący tekst badawczy Elroya Dimsona i Christophe’a Spaenjersa pod tytułem Inwestycyjne wyniki aktywów emocjonalnych jest dobrym pretekstem by nadrobić te zaległości.

Tym bardziej, że Elroy Dimson to prawdziwy specjalista w badania długoterminowych stóp zwrotu z aktywów finansowych i współtwórca Global Investment Returns Yearbook wydawanego przez Credit Suisse.

Dimson i Spaenjers byli w stanie odtworzyć długoterminowe (od 1900 roku) stopy zwrotu trzech aktywów emocjonalnych (zachowałem wierne tłumaczenie ale sądzę, że lepszym terminem byłyby aktywa kolekcjonerskie): dzieł sztuki, znaczków pocztowych i skrzypiec.

W pierwszym rozdziale swojej pracy autorzy opisują w jaki sposób odtworzyli zachowanie cen tych aktywów. Starali się opierać na realnych danych i to właśnie dostępność danych zdecydowała o wyborze takich a nie innych aktywów. Autorzy korzystali na przykład z danych o transakcjach aukcyjnych na rynku sztuki, które w Wielkiej Brytanii sięgają XVIII wieku oraz z danych o cenach katalogowych znaczków pocztowych, które sięgają połowy XIX wieku.

Dimson i Spaenjers zauważyli, że wszystkie trzy badane aktywa emocjonalne są dobrami trwałymi, wytworzonymi przez człowieka i niezużywającymi się w czasie konsumpcji. Nie wszystkie aktywa emocjonalne spełniają te kryteria.

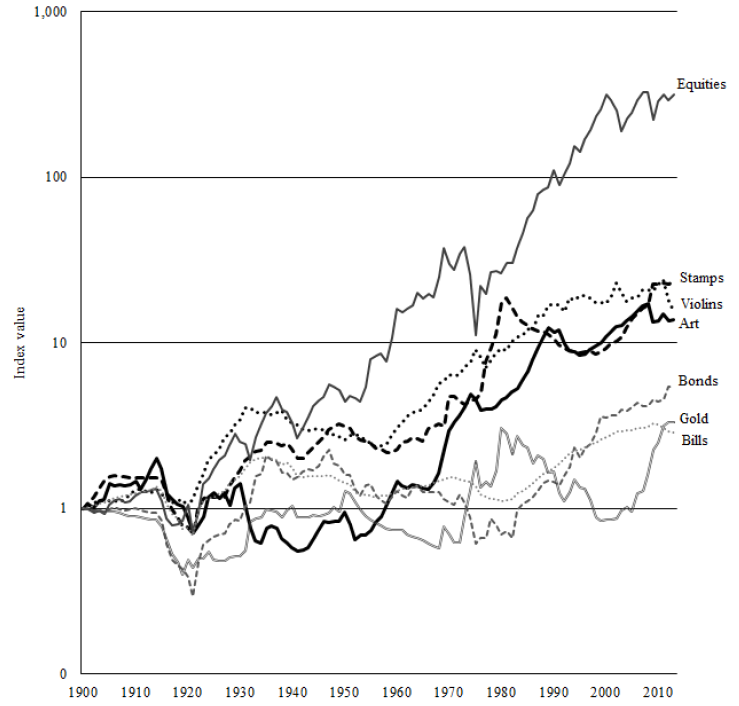

Autorzy zbierali dane głównie z Wielkiej Brytanii i dlatego użyli brytyjskiej inflacji w celu uzyskania realnych stóp zwrotu. Porównali także zachowanie cen aktywów emocjonalnych z tradycyjnymi aktywami finansowymi: złotem, brytyjskimi obligacjami i bonami oraz brytyjskim rynkiem akcyjnym. Efekt pracy Dimsona i Spaenjersa pokazuje poniższy wykres:

W okresie 1900-2012 średnia realna roczna stopa zwrotu wyniosła od 2,4% do 2,8% dla aktywów emocjonalnych. Wystarczyło to by pokonać złoto (1,1%) oraz obligacje (1,5%) i bony (0,9%) ale był to wynik zdecydowanie słabszy stóp zwrotu z rynku akcyjnego (5,2%).

Co ciekawe, z danych autorów (tabela 1, strona 14) wynika, że odchylenie standardowe realnych rocznych stóp zwrotu z aktywów emocjonalnych jest zdecydowanie niższe niż podobny wskaźnik dla akcji i złota i niższe nawet niż w przypadku obligacji ale autorzy zwracają uwagę na pewne cechy bazy danych aktywów emocjonalnych, które mogą sztucznie zaniżać zmienność.

Badanie Dimsona i Spaenjersa spodobało mi się od pierwszego akapitu, w którym cenną anegdotą zaznaczyli, że aktywa emocjonalne są bardzo podatne na zmiany gustów i upodobań (kolekcjonowanie muszli jako aktywów finansowych nie jest już tak popularne jak dwa stulecia temu). Sporą część pracy poświęcili więc na omówienie różnego rodzaju ryzyka związanego z inwestowaniem w aktywa emocjonalne.

Podkreślili problem zmieniających się gustów i upodobań. Moim zdaniem to zjawisko tworzy olbrzymi survivorship bias we wszystkich indeksach aktywów emocjonalnych, zarówno w indeksach całościowych (bo zmieniają się kolekcjonowane aktywa) jak i indywidualnych (bo zmieniają się upodobania w obrębie danej klasy aktywów, na przykład sztuki).

Sporą uwagę poświęcili kosztom transakcyjnym (a później kosztom przechowywania) oraz bardzo niskiej płynności tych aktywów. Obydwie te cechy są praktycznie nieporównywalne z tradycyjnymi aktywami finansowymi.

Chciałbym dodać w tym miejscu, że ten sam problem (wysokie koszty transakcyjne, bardzo wysokie koszty zarządzania) może dotyczyć wehikułów inwestycyjnych umożliwiających przeciętnemu inwestorowi, z przeciętnym kapitałem, na inwestowanie na rynku aktywów emocjonalnych. To istotny problem bo uważam, że koszty transakcyjne są najniżej wiszącym owocem w generowaniu wyższych stóp zwrotu dla przeciętnego inwestora.

Dimson i Spaenjers zwrócili także uwagę na problem oszustw i podróbek. Co prawda oszustwa mają miejsce w każdej klasie aktywów finansowych a część tradycyjnych aktywów finansowych podatna jest nawet na podróbki (metale szlachetne) to jednak wydaje się, że problem ten w większym stopniu dotyka aktywa emocjonalne.

Naturalnie, inwestowanie w aktywa emocjonalne niesie ze sobą zalety niedostępne dla innych klas aktywów – radość z posiadania tych przedmiotów. Moim zdaniem nie należy także zapominać o roli inwestowania w aktywa emocjonalne w sygnalizowaniu statusu społeczno-ekonomicznego.

Aktywa emocjonalne wydają się mi interesującym problemem ponieważ pozwalają na zastanowienie się nad dwoma zagadnieniami. Czy warto łączyć inwestowanie z pasją a raczej traktować inwestowanie jako hobby czy raczej lepiej jest oddzielić te dwie części życia? Jak bardzo koszty dywersyfikacji, na przykład w postaci czasu niezbędnego by poznać nową klasę aktywów, obniżają zyski z dywersyfikacji?

73 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Jow

„Chyba alternatywnym rozwiązaniem byłoby znalezienie waluty stabilnego kraju z niską inflacją,”

Nie ma takiej opcji poświęcono psa w imie lepszej przyszłości i została trójnożna kura w którą wszyscy wierzą, jedynie skamieliny w postaci goldbugów się do tego przybliżają , ale kto traktuje poważnie ludzi, którzy zaklinają tak piękną trójnozną rzeczywistość stanowiących jej zaprzeczenie i ja kontestujących.

Sądzę ,że wystarczy świadomość ,że psia miara nie pokrywa sie z kurzą i nie można wyciągać z tego sredniej bez refleksji, ale kto o to dba?

Dla porównania tu są dane, oparte na badaniach tych samych autorów, pochodzace z Credit Suisse Global Investment Return Yearbook 2012.

http://www.mymoneyblog.com/impact-of-inflation-on-stocks-bonds-housing-and-gold-1900-2011.html

Wyjasniam, ze „world index”, to srednia z 19 krajów.

https://www.credit-suisse.com/investment_banking/doc/cs_global_investment_returns_yearbook.pdf

Pozwole sobie nas takie porównanie: zalózmy że pewien badacz skrupulatnie ( bo z dokładnością do dwóch miejsc po przecinku)policzył stopę zwrotu z inwestycji złoto w Polsce w okresie 1950-2010, opierajac się na urzedowej cenie złota i ofivcjalnym kursie dolara do złotówki.

Jaką wartość poglądowa mkiałob takie obliczenie według Was?

Ja tak nieśmiało prosze o zwizualizowanie inwestorów prywatnych (no detalicznych) w XIX wieku.

Bo dyskusja owszem bardzo wciągająca, tylko cośmi jednak w niej nie gra.

Jakoś tak obecną miarą chcecie mierzyć potrzeby ludzi 100 lat temu i więcej

@GZalewski

No wiesz . Kupowali by złoto dla złota ,aby przy uprzedniej świadomości wagowej miary pienięznej za pięćdziesiąt lat obliczyć sobie CAGR z inwestycji w wysokośći 0% minus zuzycie materiału 🙂

Może by znaczki kupili, tylko kto z tego miał chleb ze 100 lat wstecz?

A może poratowaliby głodujących malarzy impresjonistów kupując od nich bohomazy z nadzieją na dobry CAGR .WEiemy ,że tego nie robili bo ci przymierali niedostatkiem.

Problem w tym ,że nie mieli tak znakomitych badaczy stóp zwrotu opartych na wstecznej inżynierii finansowej penetrującej z dokładnościa do 5 miejsca po przecinku prawdę prehistoryczną sprowadzoną do wzorca wtedy nie istniejącego czyli jego excelencje syntetycznego dolara amerykańskiego.

Jestem pewien ,że też analizowali przeszłość . Ciekawe jak dla nich wyglądał wykres stóp zwrotu w złoto mierzone złotem za ostatnie 100 lat wstecz i czy pokrywałby się z tym mierzonym przez śwatlejszych o 100 lat potomków. MOże robili konwersje z systemu srebrnego bo wydaje mi się ,że wtedy mieli większą świadomośc pomyłki prostego uśredniania jabłek i gruszek.

„Ja tak nieśmiało prosze o zwizualizowanie inwestorów prywatnych (no detalicznych) w XIX wieku.”

Jak ktoś ma problemy z tą wizualizacją to proponuje obejrzeć film Znachor ( ze świetną rolą Bińczyckiego), w którym młynarz Prokop w podzięce za urstowanie nóg syna wykopuje z ziemi garniec ze złotymi monetami i mowi weż, z serca daje, same prawdziwe carskie imperiały, do końca życia ci starczy.

@ lesserwisser

Cienka zatem jest granica pomiędzy inwestowaniem a hoardingiem.

Pragnę zwrócić uwagę dyskutantów na jeden aspekt. Otóż w linkowanej tabeli CS, Real returns and inflation 1900-2011, mamy zastanawiająco dużą rozbieżność między średnią arytmetyczną 1% oraz geometrczną 2,4%, przy gigantycznym jak na te poziomy odchyleniu standardowym 12,4%.

Ma ktoś jakieś sugestie co do powodów? A może coś tu nie jest tak ze sposobem liczenia, bo jeszcze w przypadku złota moze nie zapalać się światełko ostrzegawcze ale pytam skad tak wielkie odchylenie standardowe na obligacji 10,4% ? Wychodzi na to że obligacje byl relatwnie duzo bardziej zmienne niż akcje!

Dla porównania iinne stopy zwrotu:

Instrument GM SM SD

——————————

Shares 5,4 6,9 17,7 %

Bonds 1,7 2,3 10,4

Bills 0,9 1,0 4,7

Gold 1,0 2,4 12,4 %

@ astanczak

„Cienka zatem jest granica pomiędzy inwestowaniem a hoardingiem.”

Nie grubsza niż między geniuszem a szaleństwem czy też nienawiścią i miłością. 🙂

@lesser

„Jaką wartość poglądowa mkiałob takie obliczenie według Was?”

Taką jak próba zakupu uncyjki na wolnym rynku za urzędową cenę w czasach Gomółki czy Gierka.

Co nie znaczy ,że nie było takich z awangardy robotniczej, którzy nie mieli takiej możliwośći i nie korzystali z arbitrażu w imię leninowskiej zasady uśredniania do poziomu ludu miast i wsi.

@Lesser

..cd

Generalnie w przypadku takich opracowań to jest ten sam błąd uśredniania i dopasowania do miary czasów w których takie opracowania są robione dla dwu i więcej systemów w zależności od wziętego czasokresu . Dotyka to zarówno pary PRL-IIIRP jak i standardu złota-standardu obietnic choć i tutaj dla tych dwóch wymienionych należy się wystrzegać normalizacji /uśredniania/ by nie wpaść w ten sam błąd szukania podobieństw. Inne przesłanki powodowały błąd dla jednego i inne dla drugiego.

NIektórzy mają dużą wiarę i wierzą w warsztat pomiaroway czyli matematykę odrzucając czasem prostą logikę podejścia , która na samym początku neguje zaczęcie procesu pomiarów.Problem w tym ,że taki warsztat

nie ma w sobie autoweryfikacji poprawności swych pomiarów dla danej rzeczywistośći.

O ile w prosty sposób możemy znormalizować różne wyniki do porównań na podstawie jednego punktu odniesienia to jeżeli ten sam warsztat normalizuje to samo dla różnych wartości punktów odniesienia no to nie jest to zadanie trywialne, o ile obiektywnie w ogóle możliwe stąd zawsze wyniki zależą od aktualnie obowiązującej doktryny i rozciągają się na całą przeszłość.

Czysto ludzka subiektywna specjalność, lubimy racjonalizować w kilku zdaniach to czego nie jesteśmy w stanie ogarnąc.