Na ile wzrosty giełdowych indeksów są powiązane z rozwojem gospodarek mierzonym za pomocą PKB?

Na ten problem w przypadku Chin zwrócił ostatnio uwagę w tym wpisie Trystero. Wracam do tego ponieważ mniej więcej w tym samym czasie dotarłem przypadkiem do nieco szerszej perspektywy dla tego zagadnienia, którą z pozycji statystycznych pokazuje Jay Ritter w studium „Economic growth and equity returns” („Wzrost gospodarczy i zwroty cen akcji”). Praca wprawdzie powstała w 2004 r., ale mamy przynajmniej okazję sprawdzić jej wyniki na żywym rynku za ostatni okres.

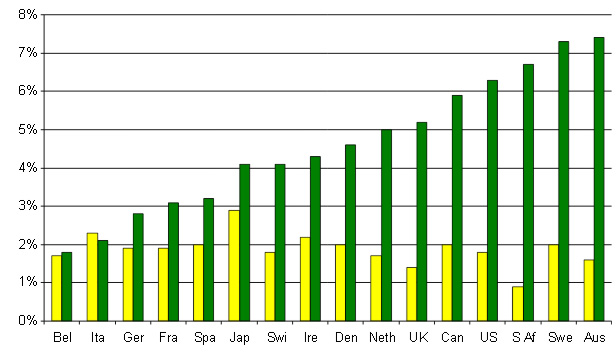

Punktem wyjścia jest przekonanie wielu inwestorów, analityków i ekonomistów, że odczyty lepszych wyników gospodarki są pomocne w prognozowaniu wyższych stóp zwrotu z akcji giełdowych. Żeby nie przynudzać za długo, skróćmy historię: dane zebrane z ponad 100 lat nie potwierdzają żadnych zależności między stopami zwrotu z akcji a wzrostem gospodarki mierzonej PKB. Pokazuje to poniższy diagram wyciągnięty z w/w pracy:

Rys. 1 Realny zwrot z akcji (zielone słupki) w relacji do realnego PKB per capita (żółte słupki) za lata 1900-2002. Źródło: „Economic growth and equity returns”

Zwrot realny z akcji w tym wypadku oznacza sumę wzrostów kursów akcji spółek oraz dywidend przez nie wypłacanych. Trzyliterowe skróty nazw państw są łatwe do odszyfrowania jak mniemam i jak się okazuje to wcale nie USA (US) przodują w tych statystykach. Wyraźnie widać również, że wyższy wzrost gospodarczy nie przekłada się na na wyższe profity z posiadania spółek giełdowych, wręcz przeciwnie.

Dla tych 16 krajów współczynnik korelacji wynosi wg autora (-) 0,37 a więc to delikatnie odwrotna proporcjonalność definiuje to zjawisko.

W krótszych okresach wygląda to nieco lepiej lecz nadal bez możliwości użycia PKB jako wskaźnika do przyszłej, optymalnej alokacji kapitału:

W latach 1970-2002 dla 19 krajów (dodano do obliczeń dane Austrii, Norwegii i Singapuru) korelacja wzrosła do (-) 0,08.

Natomiast dla 13 krajów rozwijających się (emerging markets) za lata 1988 – 2002 korelacja sięga 0,02 (nie ma niestety tym koszyku Polski, Chin czy Rosji). Niemniej jednak jeśli takie tendencje to norma wobec tego nie spodziewajmy się, że skok gospodarczy Polski przełoży się na lukratywne dochody z udziału w giełdzie. Po wtóre, i to mały głosik w dyskusji zysków OFE kontra ZUS, dynamika dochodów z akcji może znacznie przekraczać tę pochodzącą ze wzrostów PKB.

Negatywną korelację wyżej wskazaną autor tłumaczy przede wszystkim stopą dywidendy – zarówno jej relacją do wysokich cen akcji jak i korporacyjnym zabiegom by zyski wytransferować na szereg innych pozadywidendowych sposobów.

Skoro przyszłe wzrosty gospodarki są bez znaczenia dla przyszłych stóp zwrotu z akcji to co ma znaczenie? Autor odpowiada: po prostu stopa zysku firm (ang. earnings yield). W momencie pisania pracy wynosiła ona 4,5% i na tyle właśnie można się było spodziewać zwrotów z akcji w przyszłości wg tej teorii (i poniżej 6,3% stopy zwrotu za lata 1900-2002).

Co ujemna stopa korelacji między PKB a zwrotami z giełdy oznacza dla akcjonariuszy? Przede wszystkim, że nie dostają solidnej premii za wzrost gospodarczy. Na przykład 50 lat boomu azjatyckich tygrysow, jak i innych emerging markets potem, wziął się bowiem nie z inwestycji firm giełdowych (a więc brak stosownej nagrody dla akcjonariuszy) lecz z rosnących oszczędności i wykorzystania siły roboczej w całej gospodarce.

Największy wkład w dynamikę rozwoju gospodarczego krajów rozwiniętych wnoszą natomiast innowacje (kiedyś kolej czy stal, ostatnio nowe technologie) natomiast beneficjentami rozwoju są przede wszystkim konsumenci i ich coraz wyższa stopa życia a nie posiadacze kapitałów/akcji (poza tymi zainwestowanymi w aktualne innowacje).

W tym świetle i w sytuacji Chin nie ma znaczenia dla prognoz przyszłych stóp zwrotu z rynku akcyjnego czy rozwój mierzony PKB wynosi 5% czy 15%.

—kat—

19 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Hmmm, mi się wydaje ze nie było nigdzie w szanowanych pracach mowy o normalnej korelacji, tym bardziej za kilkudziesiecioletnie okresy. Byla natomiast mowa o zwrocie z gieldy jako wyprzedzajcym wskazniku pkb (6 miesiecy roznicy). Czy aby nie tak należy patrzeć na połaczenie giełdy i pkb?

„Co ujemna stopa korelacji między PKB a zwrotami z giełdy oznacza dla akcjonariuszy? Przede wszystkim, że nie dostają solidnej premii za wzrost gospodarczy.”

Oczywiscie ze nie ma premii bo przeciez kazde dziecko wie ze to gielda wyprzedza gospodarke a nie odwrotnie (o pol roku, korelacja 24% – uaaaaaa)

http://i.imgur.com/gbetDCY.png

(wyliczenia za cxo, sprawdzone)

@ darkh

Nie mogę teraz znaleźć, ale gdzieś miałem tekst na dysku sygnalizujący, że owe „powszechne w literaturze 6 miesięcy” skróciło się do chyba 3 miesięcy. Badania nie obejmowały chyba okresu po 2007 roku. Sorki za te chyba, ale nie chcę stanowczo stawiać pewnych tez, których nie potrafię poprzeć literaturą.

@astanczak

nie bede sie klocil, moim zdaniem to zalezy od danych jakie wezmiemy, np DJIA za okres 1929-2013 najsilniej koreluje wlasnie na kwartal przed.. Sell the Rumor, Buy the Fact.. czy jakos tak 😉

@astanczak

1.A może zamiast korelacji bardziej obrazkowo w taki sposób.

michalstopka.pl/wp-content/uploads/2013/06/wig-i-pkb.png

2. Sięgam do teorii /zwłaszcza Austriacka teoria cyklu z ich preferencjami czasowymi świetnie to tłumaczy/ czy można obliczać wpływ wzrostu PKB na stopę wzrostu na giełdach skoro mówi sie potocznie , że wzrosty na rynkach wyprzedzają PKB.

Przeciez PKB „nie widzi” tego wzrostu 🙂

Jeżeli to póżniej ułoży się w trend w czasie to współczynnik korelacji tego nawet nie zauważy, tylko kulminacje w końcówce jak słusznie zauważył darkh.

A tak naprawdę to wzrosty na rynku niczego nie wyprzedzają, rynek nie ma w sobie weryfikacji swojej własnej wyceny w kwestii przyszłości.

To przyszłość zweryfikuje czy dzisiejsze „przyszłościowe” ceny powodowane większym cash flaw tu i teraz mają uzasadnienie 🙂

@ pit65

PKB to jednak wskaźnik, który liczony jest ex-post z innych danych cząstkowych, później korygowany i jeszcze z czasem może okazać się źle policzony. Dlatego indeksy czasami lepiej konfrontować np. z innymi wskaźnikami wyprzedzającymi koniunkturę, jak np. PMI. W sumie też samo PKB ma różny związek z giełdami, bo PKB jest różnie liczone – z racji modelu gospodarki może być akcentowana np. konsumpcja a nie powiedzmy eksport.

To przyszłość zweryfikuje czy dzisiejsze “przyszłościowe” ceny powodowane większym cash flaw tu i teraz mają uzasadnienie

Cd….futurystycznie

Ostatnio przyszlość jednak nie ma tu nic do gadania przynajmniej ta najbliższa odkąd za wyrocznię przyszłości robi Fed 🙂

MOżna zatem uknuć zupełnie logiczną teze ,żę przepłacamy dzisiaj zawyżoną cenę za dobra czyli mniej możemy oszczędzać na przyszłość i jeżeli wyrocznia z Benkiem na czele sie myli w dalszej przyszłości to wejdziemy w nią z mniejszymi oszczędnościami/aka zapasami/.

Odwrotnie niż biblijny Józef na 7 lat chudych 😉

„(…)get a correlation of 0.37 with a p-value of 0.16”

„(…)The simple correlation between geometric mean annual real stock

returns and arithmetic mean real per capita annual GDP growth is

0.08 (p=0.75)”

„(…)For the other 13 countries over 15 years, mainly

emerging markets, the correlation is 0.02 (p=0.94).”

To jest statystyczny szum, te współczynniki korelacji są nieodróżnialne od zera. Dla przypomnienia – aby rezultat był statystycznie istotny na poziomie 95% p-wartość powinna być mniejsza od 0,05.

Zupełnie nie rozumiem dlaczego autor po otrzymaniu tych wyników pisał kolejne 10 stron artykułu.

@astanczak

PKB preferuje konsumpcję /produkt finalny, koncowy/ , gdyż jak mówia austriacy ma ona najkrótszą preferencję czasową i w dzisiejszej ekonomii najbardziej reaguje na stymulacyjne impulsy popytu w wykonaniu BC.

Dlatego też nie dziwi mnie ,że obecnie włącza sie cały przemysł porno-pań do PKB gdyz najlepiej matematycznie oddaje ducha PKB.Jeżeli zgodnie ze wzorem Fishera odpowiednio zastymuluje sie popyt to na wzrost PKB nie trzeba czekać 3 miesiące czy sześć , ale mamy go juz nazajutrz.

Nie pierwszy raz panie ratuja świat przed zagładą 🙂

Inaczej z tradycyjną gospodarka z całą siecią powiązań, poddostawców to wymaga czasu /np wygaszenioe takiego pieca i ponowne uruchomienie bo dodrukowano forsę trwa/, a w związku z tym mamy niepewność co do przyszłego wyniku , a on potrzebny jest już tu i teraz.

U podstawy problemu badawczego nazwanego skrótowo „Wzrosty na giełdach a PKB” stoi błędne założenie, że zbiór spółek notowanych na giełdzie jakoś odzwierciedla gospodarkę – więc zasadne jest badanie korelacji stóp zwrotu. Tymczasem nie odzwierciedla.

Sensowniej byłoby się zastanowić: czym różnią się spółki giełdowe od „masowych” podmiotów gospodarczych, ze generują tak różne stopy zwrotu. No i dlaczego we Włoszech żółty słupek jest wyższy od zielonego? 🙂 *

*słabość instytucjonalna rynku kapitałowego, m.zd.

@ pit65

> mamy go juz nazajutrz.

Trzymając się poetyki można powiedzieć, że najważniejsza dla wzrostu PKB jest kolacja dwóch osób, które zechcą zostać ze sobą do śniadania 😉

@ Pit

U mnie w domu wynurzenia urzędniczki Ministerstwa Finansów, która zaczęła się zastanawiać, jak fiskus oszacuje skalę dochodów generowanych przez sektor „towarzyski” wzbudziły wybuch śmiechu. Będą musieli oszacować: ile, jak i za ile poszczególna usługa.

Konieczna będzie praca urzędników w terenie.

„które zechcą zostać ze sobą do śniadania”

NIe wspominając o wpływie powyższego na subiektywny PMI 🙂

@dorota

Może się zatrudnię na oszacowywacza 🙂

A tak powaznie mUsimy zachować zdrowe proporcje na wpływ powyższego na PKB, tym nie mniej stanowi to bardzo sugestywne tło dla dyskusji o wadach i zaletach PKB bo przeciez to jest temat główny 🙂

No dobrze, a jak już leniwie pożartowaliśmy, to co Wy na mój główny zarzut: giełda nie odzwierciedla gospodarki?

@ _dorota

nie wymyślimy tu koła:

http://pwc.blogs.com/economics_in_business/2013/03/stock-markets-and-the-real-economy-any-link.html

Po rejestracji można dostać cały tekst, ale generalnie główne tezy nowego w sumie badania są takie:

Stock market movements appear to be a useful leading indicator for near term GDP growth in the US, but less so in the UK.

This may be because more households in the US hold shares directly, and so adjust their spending more quickly to stock market movements, whereas the majority of UK shares are held by institutional investors.

UK stock markets are likely to be more reflective of global rather than domestic growth trends and prospects.

Więc, jak zwykle odpowiedź jest prosta, jak u klasyka „i tak i nie”. Poważniej – zależy, jakie przyjąć kryteria i zakresy.

@ astanczak

Aha, więc mamy to pokazane od strony efektu majątkowego: wzrosty cen akcji zachęcają do większych wydatków i podkręcają PKB. I to nie wszędzie, jak widać.

Wydaje mi się jednak, że i od strony: wzrost PKB -> zyski spółek giełdowych zależność jest na tak ogólnym poziomie i tak obarczona wpływem innych czynników, że badanie korelacji jest trochę niecelowe. No, ale po prostu sie czepiam 😉

@ pit65

Słuchasz szefa BoE? Szpagat coraz większy. Brak zmian w cenie kredytu właściwie do końca 2016 roku i jeszcze może nowa porcja funtów na rynek mimo tego, że inflacja już jest powyżej celu.

@ _dorota

Jak zawsze w takich pomiarach myśli się o jeszcze kolejnej zmiennej, którą należy uwzględnić i robi się analiza, która przestaje odpowiadać na pytanie, które sobie ludzie zadają.

Dlatego warto przypominać, dlaczego pytamy i dlaczego w takim momencie. Dziś pytanie – o związek PKB-ceny akcji – pojawia się, bo ludzie pytają, czy:

1. mamy już bańkę spekulacyjną?

2. czy banki centralne pompują bąble?

3. czy te wzrosty coś mówią o przyszłości gospodarki?

Jak trzymać się tylko tych pytań, to PWC po prostu pokazał, jak to wygląda przy takich a nie innych założeniach. Wnioski nie mogą być ostateczne, bo mamy jednak sztuczny zabieg sprowadzenia relacji rynek-gospodarka do kilku wskaźników.