Pierwsze notowanie chińskiego indeksu giełdowego (Shanghai Stock Exchange Composite Index) i polskiego indeksu giełdowego (WIG) dzieli zaledwie kilka miesięcy. SHCOMP został stworzony w grudniu 1990 a WIG w kwietniu 1991 roku.

Pomyślałem więc, że zapytam czytelników, który z tych indeksów przyniósł inwestorom wyższą stopę zwrotu ale sytuację komplikuje fakt, że WIG jest indeksem dochodowym a SHCOMP jest indeksem cenowym.

Niedawno minęła dwudziesta rocznica pierwszego notowania chińskiej spółki na giełdzie w Hong Kongu. Wydarzenie to było pretekstem dla Bloomberga do podsumowania ostatniego dwudziestolecia na chińskim rynku akcyjnym. Co się okazało?

The MSCI China Index (uwzględniający dywidendy, obejmujący walory dostępne dla zagranicznych inwestorów) zyskał od połowy lipca 1993 zaledwie 14%.

Hang Seng China Enterprises Index (bez dywidend, obejmujący chińskie spółki notowane w Hong Kongu – tzw. H shares) zyskał w tym czasie 138%.

Shanghai Composite Index (bez dywidend, obejmujący chińskie spółki notowane w Chinach – tzw. A shares i B shares) zyskał 143%.

Bloomberg zestawia te dane ze stopą zwrotu S&P 500 – 452% oraz stopą zwrotu z rynków wschodzących (MSCI Emerging Markets Index) – 322%. WIG zyskał w tym czasie około 1217%.

W takim zestawieniu zyski inwestorów na chińskim rynku akcyjnym wyglądają bardzo słabo. Tym bardziej, że w ostatnich dwudziestu latach chińska gospodarka wzrosła dwunastokrotnie (wartość PKB) a poziom życia jedenastokrotnie (PKB per capita).

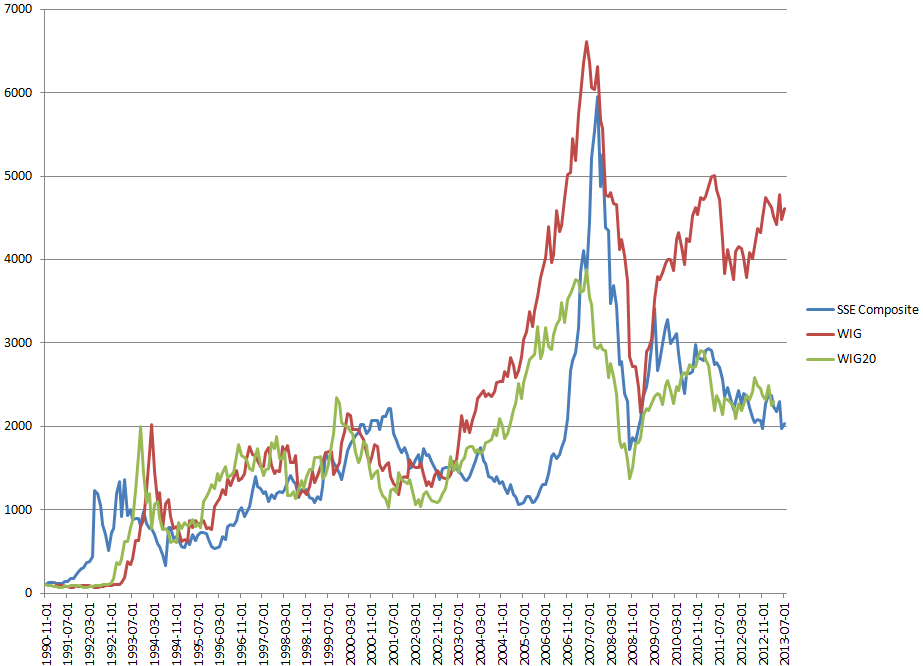

Poniższy wykres porównuje SHCOMP, WIG i WIG20 (z danych Stooq, dane przed kwietniem 1994 są oparte o zachowanie WIG). Dane przekształciłem tak by wartością bazową indeksów było 100:

Gdy przeczytałem artykuł Bloomberga pomyślałem, że trudno o lepszą ilustrację faktu, że giełda nie odzwierciedla doskonale sytuacji gospodarczej a optymistyczne perspektywy rozwoju gospodarczego nie muszą oznaczać atrakcyjnych stóp zwrotu z inwestycji na rynku akcyjnym. Z fundamentalnego punktu widzenia zachowanie rynku akcyjnego powinno być determinowane zachowaniem zysków (są one bazą dla dywidendy) spółek notowanych na rynku akcyjnym. Wzrost PKB zwiększa bazę, z której spółki mogą czerpać zyski ale nie musi oznaczać automatycznego wzrostu zysków.

Na zachowanie rynku akcyjnego wpływ ma także wycena – teoretycznie, wzrost zysków przedsiębiorstw nie musi generować wzrostu na rynku akcyjnym lecz może służyć doprowadzeniu z wyceny z obszaru przewartościowania do obszaru neutralnego. Taka sytuacja mogła mieć miejsce w Chinach w ostatnich dwudziestu latach – od początku istnienia do połowy lipca 1993 roku SHCOMP wzrósł około 10-krotnie ( w dwa i pół roku).

Zauważyłem, że indywidualni inwestorzy bardzo często operują przy założeniu, że dobre perspektywy gospodarcze muszą oznaczać dobre perspektywy na rynku akcyjnym albo, że dobre perspektywy rozwoju spółki muszą oznaczać dobre perspektywy dla jej kursu. Sytuacja jest zdecydowanie bardziej skomplikowana.

W artykule Bloomberga znajduje się jeszcze jedna hipoteza, która może zainteresować polskich inwestorów. Autorzy tekstu cytują zarządzającego, który zwrócił uwagę, że na stopy zwrotu chińskich indeksów negatywnie wpływa duży udział w indeksach kontrolowanych przez państwo korporacji, które przedkładają polityczne interesy ponad zyski akcjonariuszy. Kto wie, może chiński rząd zmusza chińskie przedsiębiorstwa do budowania nierentownych elektrowni albo przeprowadzania politycznie motywowanych akwizycji pozbawionych ekonomicznego sensu? Z całą pewnością jest to czynnik ryzyka, którzy inwestorzy powinni wziąć pod uwagę.

17 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

a może chińskie władze fałszują dane makro? giełdy nie da się zafałszować co widać również u nas – niestety…

@ Longterm

Nie znam nikogo kto dałby sobie rękę odciąć za rzetelność chińskich danych. Nie znam też nikogo kto neguje, że w Chinach miał miejsce gigantyczny wzrost gospodarczy, choć zapewne nie w takiej skali jak wynika to ze statystyk.

Skądś się wzięły laptopy Lenovo i sprzęt telekomunikacyjny Huawei, skądś się wział popyt na iPhony w Szanghaju i chińscy turyści i skądś się wzieły pieniądze na zakup kamienic w Chelsea.

Trudno powiedzieć o ile zawyżono chiński PKB więc trudno powiedzieć jaki wpływ ma to na dywergencję pomiędzy PKB a SHCOMP. Dobra uwaga, w każdym razie.

No i otwarte jest pytanie czy rzeczywiście giełdy nie da się zafałszować.

Prawdziwego stanu gospodarki nie znają pewnie nawet same władze w Pekinie. Chiny to jednak kraj centralnie sterowany, w którym statystyki się fałszuje dla karier politycznych. Chyba Kapuściński pisał o tym, że w ZSRR szpiegomania osiągnęła takie rozmiary, że fałszowano nawet mapy, żeby wykradane przez wroga wprowadzały w błąd. Efektem było rozlanie się fałszywych map po kraju i już nikt nie wiedział, które są prawdziwe a które fałszywe. To dobra metafora dla tego, co może dziać się z częścią danych w Chinach. Niemniej PKB to taka zmienna, której znaczącą częścią jest np. wymiana międzynarodowa a to już można szacować również przez wiarygodniejsze statystyki innych państw.

@ AStanczak

Wspomniałeś o wymianie międzynarodowej. Jej częścią jest chiński import surowców, który także pośrednio pokazuje, że chińska gospodarka jest dużo większa niż 20 lat temu.

Bardzo fajny artykuł. Zwraca uwage!

P.S. Dlaczego wziales lipiec 93, zamiast np. marzec 94? Albo zamiast ’97?

@ Radek

Opierałem się na tekście z Bloomberga a tekst z Bloomberga wziął tę cezurę z powodu pierwszego notowania chińskiej spółki w Hong Kongu czyli otwarcia chińskiego rynku dla zagranicznych inwestorów. Przed lipcem 1993 roku inwestorzy zagraniczni praktycznie nie mogli inwestować w chińskie akcje. O ile więc chiński rynek akcyjny (nowożytny – bo istniał też przez II WŚ) istnieje od 1990 to dla zagranicznych inwestorów istnieje od 1993 roku.

Ten przykład z kamienicami to raczej słaby dowód ( anegdotyczny ) Indie też stają się potęgą ( Mittal, Tata – kupiła mi Jaguara i LandRovera itd ) ale na nikim nie robi to takiego wrażenia bo rosną „zaledwie” ( na tle Chińskich danych) o 5-7%. A kamienic ciągle więcej kupują szejkowie i Rosjanie. Chiny to wielki kraj – i stara cywilizacja z kultem pracy. Jednak mimo że model wyjścia z komunizmu wydaje się lepszy niż rosyjski to jednak chyba powoli dociera do granic takiego rozwoju ( tak gigantyczna zbudowana infrastruktura wymaga coraz większych nakładów na utrzymanie – co wiemy na przykładzie stadiony narodowego)

Jeśli chiński model gospodarki polega to :

„zatrudnić jak najwięcej ludzi, a o zyski mniejsza, w najgorszym razie może się uda zdobyć dotację od lokalnej administracji, wszak zmniejszamy bezrobocie”

to trudno się dziwić takiemu wyglądowi i zachowaniu SSE. Priorytetem dla inwestorów są zyski spółek. Wiele chińskich spółek nigdy ich nie pokazało, mnóstwo innych osiąga zyski tylko i wyłącznie z nie podstawowej działalności (gdzieś czytałem, ze 2 pod względem wielkości produkcji samochodów chińska firma raportuje największe zyski z 1 – dotacje podmiotów zewnętrznych, 2 – sprzedaż złomu).

To musi mocno obciążać wycenę rynkową chińskich firm.

„Giełda nie jest idealnym odzwierciedleniem gospodarki”

Tutaj coś na temat malinvestments i tego, co rzeczywiście odzwieciedla chiński rynek kapitałowy:

http://www.mercenarytrader.com/2012/09/is-china-the-biggest-malinvestment-case-of-all-time/

Tak więc jest odwzorowanie, dosyć specyficzne.

„Kto wie, może chiński rząd zmusza chińskie przedsiębiorstwa do budowania nierentownych elektrowni albo przeprowadzania politycznie motywowanych akwizycji pozbawionych ekonomicznego sensu?”

Czy tryb przypuszczający miał być tutaj nieudolną ironią? Mówimy przecież o oczywistościach.

jak rypnie jakiś większy WMP i chińskie spółki zostaną pozbawione takiego „socjalnego” finansowania, to okaże się, kto zarabia na obsługę swoich długów, a kto je tylko roluje i jaka jest wartość jego akcji.

no i skąd pewność, że Chiny mają takie dobre perspektywy? problemów przez lata narosło tam wiele. Może SSE pokazuje właściwy kierunek? 😉

Pokazuje obawy inwestorów przed ryzykiem związanym z inwestowaniem w zdominowaną przez sektor państwowy część gospodarki.

Pytanie, co z częścią prywatną? Ano, pojawiły się takie opinie, że niedawny minikrach na rynku międzybankowym był celową akcją, nakierowaną na zwiększenie ryzyka w shadow banking (finansuje firmy prywatne). Tak więc w kraju, gdzie dosłownie wszystko steruje się ręcznie prywatna część gospodarki może się rozwijać conajwyżej przypadkiem, jak partia na chwilę przymknie oko.

A więc giełda – jakby nie spojrzeć – odzwierciedla.

Tyle bzdur jakie wypisano tutaj w wielu komentarzach na temat chińskiej gospodarki dawno nie czytałem. Zwykle nie komentuję takich wypowiedzi, bo szkoda mi czasu na uświadamianie wielu „specjalistom”, że nie bardzo wiedzą o czym piszą. Ta nieświadomość o tym co dzieje się w Chinach ( i nie tylko ) jest w Polsce bardzo powszechna i do niedawna była sterowana przez TVP przekazującą bardzo zafałszowany obraz (począwszy od wydarzeń na Placu Niebiańskiego Spokoju w 1989r).

Sytuacja trochę się zmieniła jak najpierw Polski Premier a później i Prezydent udali się do tego państwa (nie tylko tam ale i do Wietnamu) z prośbą o wsparcie polskiej gospodarki swoimi inwestycjami. Ale i tak duża część mieszkańców kraju położonego nad Wisłą dalej święcie wierzy, że Chińczycy chodzą jednakowo ubrani w drelichy , z czerwoną książeczką zawierającego myśli Mao w ręku i pracują za garstkę ryżu.

Ja mogę takim osobom tylko powiedzieć: najlepiej pojechać tam i zobaczyć ten kraj własnymi oczami. Porozmawiać z ludźmi (większość młodych ludzi w miastach bardzo dobrze posługuje się językiem angielskim). Nie ma również obawy , że każdy rozmawiający jest nadzorowany przez tamtejszą tajną policję, a za każdym pracownikiem stoi inny z kałasznikowem( takie bzdury kiedyś przeczytałem na blogu BOŚ). Warto również pojechać do innego dużego kraju w tym regionie – Indii. Nawet bardzo krótka wizyta w tym kraju da szybko odpowiedź dlaczego Chiny rozwijają się znacznie szybciej od Indii. Niestety, polska mentalność jest bliższa mentalności Hindusów.

Tym, którzy nie wierzą w podawane przez Chińczyków wskaźniki ekonomiczne mogę tylko powiedzieć, że są różne metody liczenia nawet tych samych wskaźników. Ten manewr stosuje się w wielu krajach w tym również w Polsce. Na gospodarkę patrzy się zwykle z „punktu siedzenia”. Wystarczy posłuchać różne wypowiedzi „specjalistów” od gospodarki w Polskim Sejmie. Ich pogląd jest dokładnym odzwierciedleniem chwilowych potrzeb „kanapy” z którą są związani.

Chiny mają swoje problemy z którymi borykają się i jeszcze długo będą borykały. Te problemy to olbrzymie przeludnienie i bardzo niski poziom życia ludności wiejskiej. Na „polską metodę” rozwiązania problemu wsi nikt się tam nie zdecyduje. Miliard ludzi bez środków do życia byłby już nie problemem ale katastrofą i nie tylko dla Chin.

Dzisiaj dorasta i zaczyna pracować drugie pokolenie żyjące w komunistyczno kapitalistycznych Chinach. Oni już nie są ślepymi odtwórcami technologii opracowanych w USA, Japonii czy Europie Zachodniej. Oni już starają się opracowywać własne technologie. Gdy dorośnie trzecie pokolenie techniczne już nikt nie będzie mówił na chiński produkt „to chińskie badziewie”. Oni będą przodowali w rozwoju Nauki i Techniki. Już dzisiaj warto czytać referaty naukowe z prac robionych w tym kraju. A historia w pewien sposób lubi się powtarzać. 40 lat temu przebywałem przez dłuższy okres czasu w jednym z krajów zachodnich. O produktach „Made In Japan” wchodzących na tamtejszy rynek (samochody Toyota, magnetofony Sony) mówiono „ to japońska tandeta”.

Porównanie Chin z Japonią jest nietrafne. Chińczyków dopadnie demografia na dużo niższym poziomie zamożności niż Japończyków. „Zestarzeją się, zanim zdążą się wzbogacić”. Poza tym w niektórych aspektach doszli już do ściany, np. w kwestii zasobów naturalnych (w tym skażenia środowiska).

Dnia 2013.07.18 12:44, _dorota napisał: Porównanie Chin z Japonią jest nietrafne.

Rzeczywiście przyznaję się do błędu, bo przecież Japonia to kraj tak bogaty w surowce naturalne, że mało jaki inny może się z nim równać.

Nie wiem czy zauważono, że ja pisałem na temat opinii o produktach japońskich jakie były wyrażane dokładnie 40 lat temu ( dla ścisłości we Francji). Wówczas to wchodząca na rynek francuski Toyota kosztowała poniżej 10 tys. FF ( konkurowała z czeską Skodą – 7 tys FF) oraz nowym włoskim Fiatem 126 ( nie wszedł jeszcze do produkcji seryjnej ale podano jego cenę ok. 9 tys FF). Popularne samochody Francuskie jak RENO – kilkanaście tys. FF. Drogie był Citroeny i Mercedesy (ok. 40 tys.FF)

Magnetofon kasetowy marki Sony – 200 FF a jego odpowiednik produkcji Grundiga lub Thomsona ponad 450 FF.

Proponuję jednak zdobyć trochę informacji na temat bogactw mineralnych Chin oraz kto i czego tam poszukuje. Warto też zdobyć informacje na temat „skolonizowania” bogatych w zasoby mineralne krajów afrykańskich. Tej wiedzy na ogół w Polsce brakuje.

Straszenie, że Chiny staną przed murem demograficznym, surowcowym czy innym jest w Polsce trochę pobożnym życzeniem, które mam nadzieję się nie spełni. Krach gospodarczy i polityczny tego kraju odbiłby się rykoszetem i został by jeszcze wzmocniony we wszystkich innych krajach na Świecie.

Należy pamiętać, że jak ludowi nie można zapewnić wyżywienia organizuje się igrzyska. A jeżeli to nie wystarcza, odziewa się lud w kamasze i każe maszerować. Stosunkowo duża odległość Europy od Kraju Środka dzisiaj nie jest już przeszkodą dla maszerujących setek milionów głodnych ludzi.

I jeszcze jedno – młoda klasa średnia w Chinach nie różni się od ich rówieśników Europie. Może tylko pracowitością albo lepiej powiedział bym „pracoholizmem”. Może to nie najlepsze określenie ale wyraża przesadną dbałość o miejsce pracy.

Takie porównania są niezbyt użyteczne, biorąc pod uwagę fakt, że porównujemy indeksy oparte na notowaniach w różnych walutach, które w dodatku nie zawsze mają uwolnione kursy. Jak porównać REALNĄ zmianę indeksów chińskich z realną zmianą indeksów polskich? Jak wyliczyć SHCOMP w dolarach, skoro obowiązywały i obowiązują ograniczenia dewizowe?

Wpływ na stopę zwrotu byłby gigantyczny. W samym 1993 roku dolar podrożał z 15 760 zł do 21 345 zł („na dzisiejsze” z 1,57 zł do 2,13 zł odpowiednio). Na koniec lipca 1993 r. kosztował 18 200 zł.

Giełada wca;e nie jest idealnym odzwierciedleniem gospodarki, wbrew temu co usiłują wmawiać ludziom niektórzy. Przykłady to choćby wpływ „naszych” OFE i ostatnie wzrosty w USA w związku z QE.

To ile zyskał WiG i jak to ma się do zysków nie można ocenić w żaden sposób. To tylko dmuchany balonik.

Pokaż mi te zyski, jakie masz np. ze sp-łk, które pompowały WIG, czy wig 20 na poczatku GPW. Gdzie te sp-ki? Jak to się ma do wartosci WIG?

Na marginesie: Znam takiego co to jeszcze czeka na zyski z UNIVERSALU.

To tak jak JVR +DT nie zadłuza tyko pis ….