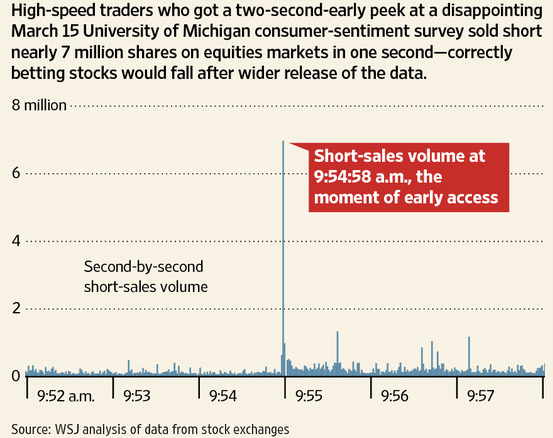

W ubiegłbym tygodniu Wall Street Journal poinformował, że dane o wartości Indeksu Nastrojów Konsumenckich Uniwersytetu Michigan, o których wszyscy wiedzieli, że są dostępne dla subskrybentów serwisu informacyjnego Thomson Reuters na pięć minut przed ich publikacją na stronach Uniwersytetu, są dostępne dla wybranej grupy klientów Thomson Reuters dodatkowe dwie sekundy wcześniej.

Naturalnie, klienci Thomson Reuters za o dwie sekundy szybszy dostęp muszą zapłacić – WSJ podaje, że miesięczny abonament kosztuje nawet 5000 USD (do tego doliczyć należy koszty szybkiego połączenia z serwerami Thomson Reuters). Warto podkreślić, że Thomson Reuters sam płaci za możliwość dystrybucji danych Uniwersytetowi – w 2013 roku opłata wyniesie 1,1 mln USD.

Zastanawiam się ilu czytelników będzie zaskoczonych, że opisany model dystrybucji nie-rządowych danych makroekonomicznych wzbudził kontrowersje w anglojęzycznych mediach biznesowych. John Carney z CNBC porównał na przykład ten model do działań Goldman Sachs, którego analitycy przekazywali traderom banku inwestycyjnego i uprzywilejowanym klientom wybrane informacje z nieopublikowanych raportów analitycznych. Goldman Sachs został ukarany przez amerykańską Komisję Giełd i Papierów Wartościowych za ten proceder.

Autorzy artykułu w WSJ i cytowani przez nich eksperci podkreślają, że w świetle obecnych regulacji działania Thomson Reuters są legalne.

Warto podkreślić, że Indeks Nastrojów Konsumenckich Uniwersytetu Michigan nie jest jedynym raportem analitycznym dostępnym wcześniej dla wybranej grupy klientów. Deutsche Börse sprzedaje wcześniejszy (o trzy minuty) dostęp do danych o aktywności ekonomicznej w regionie Chicago (The Chicago Business Barometer). Wspomniany Thomson Reuters oferuje szybszy (o kilka sekund) dostęp do Indeksu Aktywności Przemysłowej tworzonego przez ISM (Institute of Supply Management).

Oczywiście, istnieje mnóstwo raportów sektorowych, na przykład dotyczących sprzedaży detalicznej czy sprzedaży półproduktów elektronicznych, które są dostępne tylko dla instytucji, które wykupią do nich dostęp. Osobną kwestią jest sprzedawanie danych makroekonomicznych w formacie „zrozumiałym” dla algorytmów co umożliwia automatyczny handel na podstawie publikowanych informacji. W maju 2013 roku WSJ informował, że także giełdy sprzedają minimalnie szybszy (mierzony w milisekundach) dostęp do danych rynkowych, na przykład dotyczących potwierdzenia realizacji zlecenia.

Nierówny dostęp do informacji wzbudzać więc będzie sporo kontrowersji i inspirować interesujące dyskusje w kontekście etycznym, prawnym i ekonomicznym. Warto zauważyć, że dyskusja będzie wzmacniana walką konkurencyjną dostawców informacji rynkowych – Thomson Reutersa, Bloomberga czy Dow Jonesa (powiązanego z WSJ).

Moim zdaniem, ujawnione przez WSJ informacje powinny skłonić indywidualnych inwestorów do zadania sobie innego pytania: na jakich polach chcę walczyć z inwestorami instytucjonalnymi?

Muszę przyznać, że nawet gdybym miał etyczne czy prawne wątpliwości dotyczące nierównego dostępu do nie-rządowych i nie-korporacyjnych informacji rynkowych, to z inwestycyjnego punktu widzenia nie miałoby to dla mnie znaczenia. Po prostu, nigdy nie przyszło mi do głowy by próbować szukać rynkowej przewagi w szybszym dostępie i szybszej reakcji na dane makroekonomiczne.

Uważam, że przeciętny indywidualny inwestor ma niewielkie szanse w technologicznej rywalizacji z inwestorami instytucjonalnymi. Idea rywalizowania z HFT w dziedzinie tradingu opartego o natychmiastową reakcję na dane makroekonomiczne wydaje się mi mało rozsądna, nawet w przypadku inwestorów, którzy dysponują możliwością napisania odpowiednich algorytmów. Nie będę wspominał o ręcznym składaniu zleceń i osobistej interpretacji danych.

Inwestorzy indywidualni dysponują ograniczonymi zasobami, przede wszystkim technologicznymi i finansowymi. Sam brak dostępu do terminalu Bloomberga może stanowić istotną niedogodność.

Moim zdaniem, kluczowe znaczenie w takiej sytuacji ma umiejętny wybór bitew – dziedzin, w których indywidualny inwestor może rywalizować z dysponującymi większymi zasobami inwestorami instytucjonalnymi i alokowanie zasobów do tych dziedzin, w którym istnieją szanse na zwycięstwo. Nie sądzę by szybki dostęp do informacji był jedną z tych dziedzin.

22 Komentarzy

Skomentuj kkk Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

przeciez te dane sa dostarczane szybciej juz od dlugiego czasu, WSJ odkrywa ameryke …

@ kkk

Jeśli piszesz o Indeksie Nastrojów Konsumenckich i 5 minutach to masz rację. O tym wszyscy wiedzą, to znaczy ci, co powinni wiedzieć. Natomiast informacja o dodatkowych 2 sekundach jest raczej nowa, najwyżej sprzed kilku miesięcy.

@trystero – RTRS mial advance feed z Michigan juz od co najmniej 3 lat

(te 2 sekundy)

@ kkk

Hm, to dla mnie nowa informacja ale niespecjalnie jestem nią zdziwiony. W tym sensie, że przy HFT stopniowanie dostępu do nie-rządowych danych makro wydaje się naturalnym krokiem. Natomiast to rzeczywiście budzi pytania o timing tekstu w WSJ.

A jeszcze w 2010 r. w GUSie Pan Miecio przynosił dane na kartce, a dziennikarze grzecznie siedzą i czekają (może już się to zmieniło). W jednej chwili wszyscy odwracali kartki i szukali odpowiednich danych (ich sposób prezentacji też się czasem różnił). Rywalizacja polegała na tym, kto szybciej wykrzyczy do słuchawki odpowiednie liczby i która agencja je opublikuje pierwsza. Taki Polski algotrading : )

@ Mielaczek

Ktoś powinien napisać książkę o pracy maklera w okresie przed-internetowym w Polsce. Chętnie bym przeczytał. Pewnie Grzegorz Zalewski zna trochę historii.

2 sekundy w świecie HFT (i nie tylko) to 2 miliony mikrosekund czyli wieczność.

Lag związany ISM Manufacturing wynosił 15 milisekund (15000 mikrosekund). Spowodowany był trywialnym faktem złej synchronizacji zegarów (korekta miała następować dopiero przy 16 milisekundach różnicy). Nie czytałem tego artykułu WSJ, domyślam się, że chodzi o wydarzenia z 3 czerwca 2013. Nanex o tym napisał już tego samego dnia, po czym dwa dni później rzucił kolejny updejt z rozbiciem tych 15 milisekund na poszczególne „klatki”. Podchwyciło CNBC. Potem, tydzień później WSJ (domysł, bo akurat WSJ nie czytałem, każą mi się logować i tym podobne nonsensy). Za dwa tygodnie napisze o tym Polityka, za miesiąc Fronda, za dwa lata na swoim blogu będzie o tym pisał magister inżynier elektryk makroekonomista.

Pewnie jakbym przeklikał tego linka, to bym się dowiedział, że to zupełnie inna historia. Cóż, jak już pisałem, nie mam siły się tam rejestrować. Jakby co podrzucam link, tytułem zadośćuczynienia za swoje lenistwo, do materiału Nanex związanego z poślizgiem 15 milisekundowym na ISM (Reuters był z przodu rzecz jasna) dwa tygodnie temu:

http://www.nanex.net/aqck2/4306.html

Ale serio, 2 sekundy? Wawawewa…

ah, domyślam się, że chodzi o ten kejs:

http://www.nanex.net/aqck2/4302.html

co by pięknie pokazywało, że kkk pisząc to co pisze, jakby się myli…

„We found no other instances of early trading in the 11 previous monthly releases of the same Consumer Confidence data.”

Komu jak komu, ale Ericowi wierzymy

Natomiast wytłumaczcie mi skąd te dwie sekundy? To jest, jeśli to jest ten sam kejs, to jak WSJ tłumaczy 2 sekundy?

Eric podrzuca fajną wizualkę i pisze tak:

„Here’s a video showing quoting and trading in SPY for 1/2 second – just before 10:00:00. Activity explodes at 9:59:59.755.”

10:00:00.000 – 9:59:59.755 równa się ile? (pominąwszy lag między otrzymaniem wiadomości i egzekucją trejdu – kolokacja i te sprawy, to nie trwa długo bo przez ocean zlecenia nie szły…)

W akcjach pod dane impet zwykle początkowo rozkłada się w obie strony. Taka zasada gumy od majtek. Przewaga tych milisekund nie musi być więc wcale kluczowa. Kwestia dobrego kodu. Zwykły łańcuch typu (If C0>C-1>C-2>C-3>C-4 then buy), bez względu czy TF-em, będą milisekundy czy sekundy, raczej na pewno nie gwarantuje sukcesu. W końcu Goldbergi/Goldmany po coś tych artium magister od matematyki z MIT zatrudniają.

Reasumując – We need to go deeper.

Tyle że beze mnie. Ja już wiem że jestem na to za głupi 🙂

Ale o co chodzi? Jeśli frajerzy są skłonni płacić ileśtam za te 2 sekundy to jakie to ma znaczenie dla indywidualnego? Przecież nawet gdyby wszyscy mieli dane w tym samym czasie, to musi kliknąć w tego twitta, macronext.com czy czego tam używa, przeczytać co jest, pomyśleć co z tym zrobić, klepnąć zlecenie (Załóżmy, że już ma te 2 MetaTradery otwarte, każde ze zleceniem w innym kierunku, SL itp.). Do tego dochodzą przecież subindeksy, których zwykle i tak nie ma na Macronext.

Jakiś dziwny spór o nie wiadomo co. A po danych makro i tak najpierw idzie w jedną stronę, potem szpila w drugą stronę i już jazda, albo tak kilka razy. Indywidualny ma 30 dni w miesiącu na handel, to się akurat tych 2 sekund przyczepił raz w miesiącu.

Argumenty te same co marudzenie na brokera o spread, gdy się prawidłowo nie potrafi wejść i wyjść z pozycji w trendzie, nie mówiąc już o MM.

Indywidualny niech się lepiej skupi na tym, w czym jest lepszy od grubego, jest gdzieś na sieci polskiej wywiad z V. Tharpem, w którym on opisuje, że instytucje i ich traderzy, to wcale nie takie mózgi, a i swoje głupie biurokratyczne procedury mają.

@ Deo Gratias

Przeczytałeś mój tekst do końca? Używam w nim bardzo podobnych argumentów co Ty w komentarzu i generalnie zachęcam by walczyć z „dużymi” tak gdzie są szanse na wygraną.

Jest proste rozwiązanie, publikujemy sensytywne dane godzinę po zamknięciu giełdy (ewentualnie 45 minut przed otwarciem) a wtedy mogą te dane mogą być dostępne dla subskrybentów serwisu informacyjnego Thomson Reuters nie na pięć minut przed ich publikacją na stronach Uniwersytetu ale nawet 15 minut, a dla wybranej grupy klientów Thomson Reuters o dodatkowe 12 sekund a nie tylko 2 sekundy wcześniej.

Tylko wątpię czy wtedy byliby skłonni płacić za takie „przyśpieszenie”?

Parszywa sitwa pazerna na kasę wypacza rynek i zarabia na trickach elektroniczno-informatycznych naruszając obowiązujące prawo w wielu

miejscach, a Burki łańcuchowe (watch dogi)merdają ogonkami, bo to jest their masters voice and hand.

@blackswan – mam informacje ‚z pierwszej reki’

@DeoGratias – gdyby tym ‚frajerom’ sie to nie oplacalo, to by nie placili

@kkk

„mam informacje ‘z pierwszej reki’”

Wiesz, tyle zdążyłem się domyśleć. Nie przypuszczałem, żebyś pisał w oparciu o jakieś świerszczyki albo internetowe blogaski. Natomiast zwróć uwagę, że dżentelmeni z Nanexu oznajmili, że nie dochodziło do żadnych niespotykanych eksplozji aktywności przed liczbami (cons.conf.) w ciągu ostatnich 11 miesięcy. Chcesz powiedzieć, że ktoś ma dostęp do tych danych przed innymi i po prostu siedzi sobie w swoim Hotelu Zacisze i nie handluje? Czy też wykorzystuje info na giełdzie Białostockiej zamiast wchodzić w SPY albo eMini itd.? Wybacz, będę sobie powątpiewał, bo to się trochę kupy nie trzyma.

@blackswan:

http://www.nanex.net/aqck2/4312.html

7 grudnia 2012 to chyba jest ostatnie 11 miesiecy ?

@kkk

dzięki za ten link. On odpowiada na wszystkie problemy w związku z całą tą historią. Po pierwsze, pokazuje, że te 2 sec. to jest dostęp do premium subsribers, czyli praktycznie rzecz biorąc wszystkich.

Omawiany jest w nim przypadek trejdu przed tymi dwiema sekundami – jeśli zwrócisz uwagę.

Istotnie, to jest ostatnie 11 miesięcy. Zasugerowałem się tym linkiem:

http://www.nanex.net/aqck2/4302.html

w którym Eric stwierdza, że nic takiego nie miało miejsca, tylko po to, żeby później (Twój link to ich materiał z 10 czerwca 2013) znaleźć jedną sytuację w której coś jest nie halo.

Natomiast kwestia 2 sekund przynajmniej dla mnie się rozwiązała (nawet nie musiałem odpalać WSJ). To nie 2 sek. są problemem, ale milisekundy przed tymi 2 sekundami.

@kkk

Ok, kolejna tajemnica rozwikłana. Obaj musimy czytać uważniej. Mój link dotyczył Consumer Confidence (CCI) (uwalniany punkt 10am czasu nowojorskiego), Twój dotyczył Consumer Sentiment (MCSI), który idzie 2 sekundy przed 10am do użytkowników premium. W pierwszym przypadku jedynym odnotowanym przez Nanex kejsem front tradingu przed liczbami, w ciągu ostatnich 11 miesięcy, był ten z końca maja tego roku, w drugim przypadku opisana tydzień temu sytuacja z grudnia 2012 (wklejony przez Ciebie link).

Obie sytuacje co najmniej śmierdzą. Twój link skutecznie debunkuje WSJ, gdyż pokazuje, że to nie 2 sekundy są problemem, ale coś co się dzieje przed nimi. W tym kontekście grafika przygotowana przez WSJ jest dosyć zabawna. Jak to szło? #risercz_ziemkiewiczowski?

@trystero: Oczywiście, że przeczytałem cały tekst. Myślałem, że piszę do komentujących, ale teraz jak te wszystkie poprzednie komentarze przeczytałem, to w sumie sam nie wiem, do kogo to pisałem. Chyba miałem jakiś poranne spięcie w szlakach myślowych.

@ Deo Gratias

Moim zdaniem, przypominanie o konieczności koncentrowania się na częściach procesu nad którymi ma się kontrolę i dzięki którym można zdobyć przewagę jest zawsze przydatne.

Ciekawy film na wyżej wymieniony temat: http://www.youtube.com/watch?v=aq1Ln1UCoEU

„As a result of a settlement Thomson Reuters reached this week with New York’s attorney general, Eric T. Schneiderman, a select group of its customers didn’t get the two-second advance release they’d been buying.”

http://www.nytimes.com/2013/07/13/business/the-ethics-of-a-split-second-advantage-for-traders.html?pagewanted=all&_r=1&