Warszawska giełda z dumą podkreśla, że może się pochwalić mianem jednego z najbardziej aktywnych rynków IPO w Europie. Postanowiłem sprawdzić jakie rezultaty przynosi długoterminowe inwestowanie w oferty publiczne na warszawskim parkiecie.

Inspiracją do tego badania były bardzo rozczarowujące stopy zwrotu uzyskane przez spółki debiutujące na głównym rynku w Warszawie w 2007 roku. Sytuacja w 2007 roku była wyjątkowa – maksimum hossy na rynku kapitałowym, apogeum spekulacyjnego bąbla w segmencie małych i średnich spółek oraz szczyt koniunktury na rynku nieruchomości zbiegły się wtedy w czasie. Postanowiłem więc sprawdzić czy debiutanci z innych lat radzili sobie lepiej niż debiutanci z 2007 roku.

Korzystałem z bazy debiutów udostępnionej przez GPW i obejmującej wszystkie spółki, które debiutowały na GPW od 2005 roku. Od 2005 roku do 2012 na GPW zadebiutowało aż 290 przedsiębiorstw.

Przy obliczaniu stóp zwrotu korzystałem przede wszystkim z bazy Stooq uwzględniającej dywidendy i operacje na akcjach. Uwzględniłem spółki wycofane z obrotu – zarówno wskutek upadłości jak i wezwania. Badanie jest więc wolne od survivorship bias. Chciałbym przy tym zauważyć, że obliczanie stóp zwrotu dla wycofanych w wyniku wezwania spółek wymagało ode mnie podjęcia kilku arbitralnych decyzji (na przykład dotyczących ustalenia ostatniego dnia notowania – z reguły był to ostatni dzień zapisów w wezwaniu czy ostatniej ceny – z reguły była to cena wezwania).

Stopy zwroty debiutantów porównałem ze stopami zwrotu szerokiego rynku reprezentowanego przez indeks WIG w ten sposób, że stopę zwrotu WIG liczyłem od dnia debiutu danej spółki do dnia ostatniego notowania (lub 10 maja jeśli spółka ciągle znajduje się na giełdzie). Część operacji wykonywałem automatycznie, część ręcznie – dlatego dokładałem starań by nie popełnić błędów.

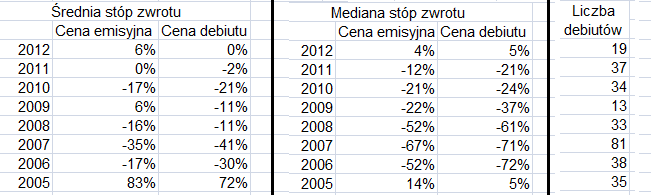

Poniższa tabela pokazuje średnie i mediany stóp zwrotu (dla cen emisyjnych i cen debiutu – zamknięcia pierwszej sesji) dla spółek debiutujących na głównym rynku w latach 2005-2012 (wraz z liczbą debiutów). Zwróćcie uwagę na rok 2005 i ogromną różnicę pomiędzy średnią i medianą – tworzy ją Eurocash, spółka która zyskała około 1800% od ceny emisyjnej i świetnie pokazuje rolę zwycięzców w długoterminowym inwestowaniu.

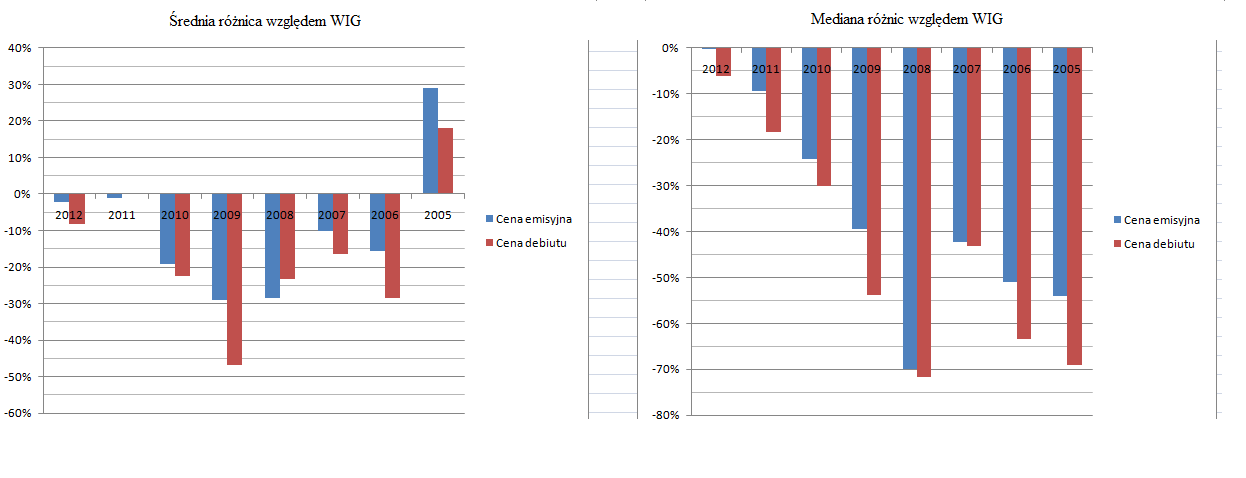

Myślę, że szybkie spojrzenie na powyższą tabelę i zestawienie pokazanych w niej wyników z tym do działo się z szerokim rynkiem pozwala się domyśleć, że trudno jest się wzbogacić przez długoterminowe inwestowanie na rynku pierwotnym GPW. Poniższe wykresy pokazują zestawienie średnich i median stóp zwrotu debiutujących w poszczególnych latach spółek i indeksu szerokiego rynku – WIG.

By porównać rezultaty poszczególnych „roczników” należałoby przedstawić te dane w postaci średnich rocznych stóp zwrotu. Oczywiście, w takim zestawieniu debiutanci także zdecydowanie przegrywają z szerokim rynkiem.

Dysponując bazą danych debiutantów można spróbować ustalić czy jakieś czynniki mogą być odpowiedzialne za lepsze lub gorsze zachowanie debiutujących spółek w długim terminie. Ja zwróciłem uwagę na fakt, że spółki, które debiutowały na GPW bez przeprowadzenia emisji akcji zachowywały się zdecydowanie gorzej od tych, które emisję przeprowadzały.

Zastanawiam się jakie są Wasze hipotezy przyczyn relatywnie słabego zachowania debiutujących na GPW spółek. Czy Waszym zdaniem marazm na rynku pierwotnym w 2012 roku i w 2013 roku może być przyczyną dostrzeżenia przez instytucjonalnych inwestorów tego zjawiska?

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Może jakieś pompowanie i polerowanie przed debiutem było, aby za więcej taką spółkę sprzedać? Sprzątanie w księgach itp. sprawy. Nie wiemy kto się tego pozbywał – czy właściciel założyciel, czy fundusz, który w spółkę zainwestował, wprowadził jakieś standardy i wyszedł z zyskiem.

Wskazane wyniki chyba wspierają twierdzenie V. Tharpa, który mówi, że nie są ważne kryteria doboru spółek, tylko zysk i ryzyko. Przy Tharpowskim podejściu wyniki aktywnego inwestowania (np. jakieś wybicia) dałyby pewnie lepsze wyniki – chociaż trzeba by to sprawdzić zarzucając odpowiedni system w Amibrokera. No chyba, że ktoś jest dobry fundamentalnie i potrafi przewidzieć niesamowity sukces typu Eurocash czy LPP.

@Trystero

Rozumiem, że stopa zwrotu w tabelkach jest od dnia debiutu (emisji) do „dziś”?

„marazm na rynku pierwotnym w 2012 roku i w 2013 roku może być przyczyną dostrzeżenia przez instytucjonalnych inwestorów tego zjawiska?”

Nie sądzę. Marazm wynika z rozjechania się oczekiwań pomiędzy buy i sell side. Emitenci w pierwszych latach po końcu hossy mają w pamięci chore wyceny ze szczytów i nie wyobrażają sobie oddawania spółek „za darmo”. Chyba, że muszą.

Instytucje chcą kupować ale tanio, bo „tanio” jest na wtórnym.

@ M. Wojciechowski

Tak. Do 10 maja konkretnie bo badanie robiłem w poprzedni weekend. Chyba, że spółka została wycofana – wtedy ROC liczony jest do ostatniej dostępnej ceny.