Wczoraj pokazałem dwa wskaźniki opisujące stan rynku akcyjnego na WGPW. Mimo czteroletniej hossy, która więcej niż podwoiła wartość WIG aż 43% spółek, które były notowane jednocześnie 18.02.2009 i 15.02.2013, zanotowało ujemną stopę zwrotu. Średnia stóp zwrotu dla wspomnianych spółek wyniosła 99% ale mediana stóp zwrotu była pięciokrotnie niższa.

Porównałem tę sytuację z poprzednią hossą, której początek wyznaczyłem na minimum intrady WIG z 29 września 2001 roku. Sprawdziłem jak wyglądała sytuacja cztery lata później – 153 spółki notowane przez cały ten okres. Po czterech latach poprzedniej hossy ujemną stopę zwrotu posiadało tylko 22%. Średnia stopa zwrotu wynosiła 247% a mediana stóp zwrotu 113%. Efekt zwycięzców był więc widoczny ale był słabszy niż w obecnej hossie.

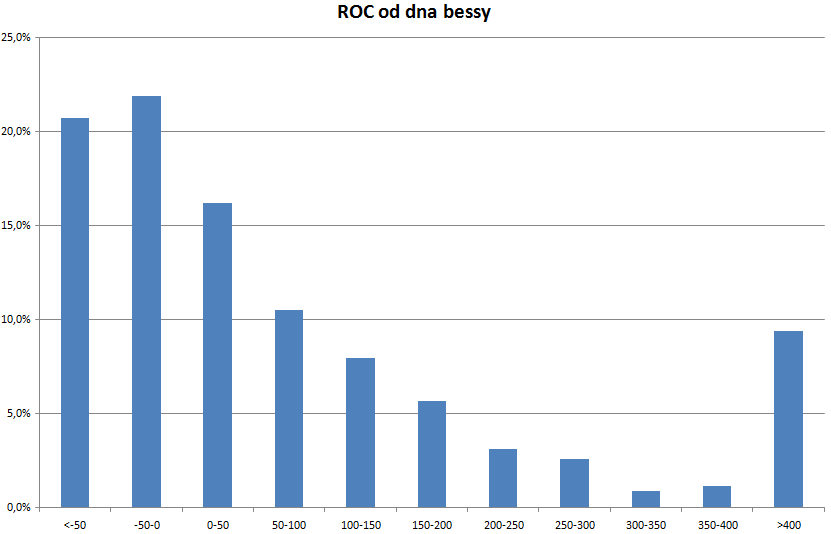

Chciałbym pokazać jak konkretnie wygląda rozkład stóp zwrotu w trwającej hossie. Na osi OX znajdują się przedziały stóp zwrotu (od poniżej -50% do powyżej 400%), na osi OY pokazano jaki procent spółek (z 352) znalazł się w danym przedziale.

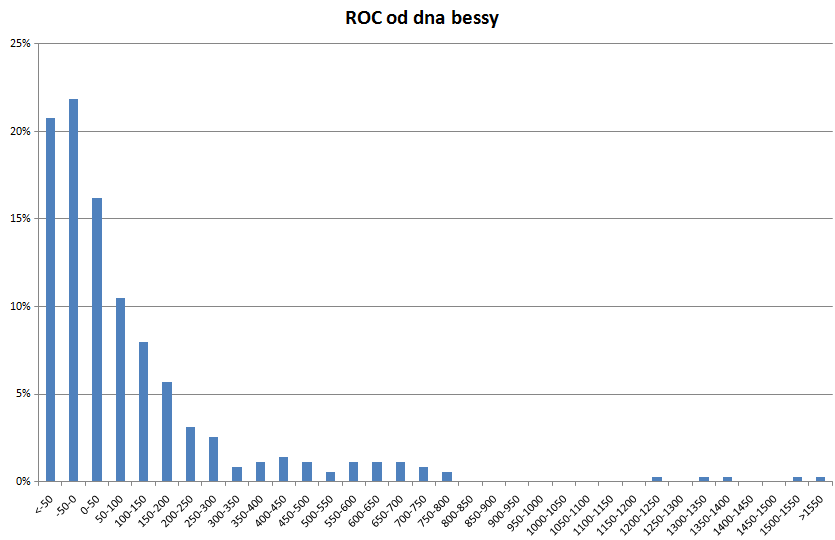

Podobne wykresy można stworzyć dla innych rynków akcyjnych. Można także szczegółowo pokazać prawy ogon rozkładu stóp zwrotu:

Z powyższych danych wynika, że omawiane w mediach stopy zwrotu z rynków akcyjnych kreowane są przez niewielką liczbę spółek – zwycięzców. To jeden z powodów, dla których zawsze z rezerwą podchodzę do artykułów, których autorzy pokazują, że wzrost na przykład SP 500 w danym okresie odpowiada zaledwie kilka spółek – zdziwiłbym się gdyby było inaczej.

Zatem osiągnięcie satysfakcjonujących stóp zwrotu z rynku akcyjnego wymaga posiadania w portfelu tych nielicznych zwycięzców. Są dwa sposoby by tego dokonać. Można inwestować w szeroki rynek, na przykład fundusz indeksowy, i mieć pewność, że w portfelu znajdą się zwycięzcy (oraz mnóstwo innych spółek). Można także postawić na poszukiwanie zwycięzców poprzez wybieranie odpowiednich akcji do portfela. Warto sobie uświadomić jak silny jest efekt zwycięzców.

Weźmy pod uwagę 352 spółki z WGPW w okresie luty 2009 – luty 2013. Wygenerowały one przeciętną stopę zwrotu na poziomie 99%. Z tej liczby, 67 punktów procentowych wygenerowanych zostało przez 33 spółki, a więc 9,4% wszystkich spółek. Możemy zawęzić ten zakres: 31,5 punktów procentowych wygenerowało 10 najlepszych spółek (wszystkie z nich zyskały powyżej 700%).

Taki rozkład pokazuje poniższa tabela:

| Przedział ROC | Liczba spółek | % spółek | Wkład w średnią |

| -99 do 0 | 150 | 43% | -21 |

| 0 do 100 | 94 | 27% | 12 |

| 100 do 400 | 75 | 21% | 41 |

| >400 | 33 | 9% | 67 |

Jak widać, skuteczny długoterminowy inwestor na rynku akcyjnym nie powinien sobie pozwalać na ignorowanie zwycięzców.

38 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

> nie powinien sobie pozwalać na ignorowanie zwycięzców.

W jaki sposob ich skutecznie nie ignorowac ex ante?

„W jaki sposob ich skutecznie nie ignorowac ex ante?”

1/N

„W jaki sposob ich skutecznie nie ignorowac ex ante?”

Właśnie, bo przecież mówi się, że „Winner fakes all !”

@ lesserwisser

Najprostszym rozwiązaniem jest kupowanie szerokiego rynku przez inwestowanie indeksowe.

Teoretycznie możesz też spróbować stworzyć jakiś mechanizm wykrywania przyszłych zwycięzców zakładając (nie mam pojęcia czy założenia są prawdziwe, wydaje się to mało prawdopodobne), że istnieją jakieś wspólne cechy firm, które zostają liderami, że cechy te są identyfikowalne i że nie dają zbyt wielu false positives. Nie są mi jednak znane takie mechanizmy.

„> nie powinien sobie pozwalać na ignorowanie zwycięzców.

W jaki sposob ich skutecznie nie ignorowac ex ante?”

Autor wytrawnie buduje napięcie 😉 Do tematu wyboru akcji do portfela pewnie jeszcze dojdziemy.

1. AF – przebijanie się przez setki (przesadziłam: dziesiątki) raportów, liczenie wskaźników, etc. Upierdliwa robota, której chyba jednak się nie uniknie, mimo, że atrakcyjniejszy wydaje się sposób:

2. AT – wyławianie aktywnych, płynnych, z impetem.

Oba sposoby są raczej komplementarne niż alternatywne.

3. Można też wejść na jakieś popularne forum poświęcone inwestowaniu i popatrzeć, co obstawia inwestorski ludek. Sposób nudny, zawodny (raczej do inwestowania kontrariańskiego), ale zdarzyło mi się sprawdzać w ten sposób wybrane spółki – może jest coś, czego nie zauważyłam.

Pociąga szczególnie sposób 2. (Pit kiedyś pisał np.o rotational trading) – jest klarowny i elegancki.

@ Trystero

Trochę się nie zrozumieliśmy. Ja żartobliwie zwróciłem uwagę na zjawisko, już dawno znane w gospodarce i opisane, zwane jako „Winner takes all market”, co jest wynikiem postepujacej polaryzacji rynków.

Nie tylko objawy ale również i przyczyny jego są opisane i jako tako da się na ich podstawie wytupować potencjalnych zwycięzców. W związku z czym da się, mimo wszystko, wytypować ich ex ante, z zadowalającym prawdopodobieństwem. Jak się człowiek przyłoży odpowiednio.

http://www.investopedia.com/terms/w/winner-takes-all-market.asp

http://www.economist.com/economics-a-to-z/w#node-21529336

Oraz, przede wszystkim, znanmienny artykuł „Winner takes all economy”

w McKinsey Quarterly z poczatku 2001 roku.

http://mkqpreview1.qdweb.net/The_winner-takes-all_economy_1001

W przypadku gdy anale,dziennikarze,blogerzy itp. zaczynają pisać o hossach a zarządzający mówią „o spokojnym budowaniu pozycji”, moja rada brzmi prosto:

NIE DAJCIE SIĘ UBRAĆ.

@ Piechur

A niech mnie. Zapytam z ciekawości: jakim terminem określa się w Twoim środowisku 120% wzrost indeksu w 4 lata?

Pytam bo mam wrażenie, że Twój komentarz odnosi się do użycia przeze mnie terminu hossa.

@dorota

„…popatrzeć, co obstawia inwestorski ludek.”

Ja proszę Dorotę, by nie zbierała podobnych wyrażeń do koszyczka.

Jakąż to mamy pewność, że w tak pojmowanym zbiorze nie masz początkującego inwestora,któremu nie podano pomocnej dłoni? Jeśli do tego mamy zaszczyt z inwestorem indywidualnym? Już samo to, że nie wszedł w bramkę pod szyldem >Amber Szlachetny< zasługuje na szacunek.

"AT – wyławianie aktywnych, płynnnych, z impetem."

Było by dużym uproszczeniem, sądzić, że AT nam to załatwia. AT jest mało precyzyjna na współrzędnej czasu, jest czasem dwuznaczna, gdy chodzi o kierunek wybicia z formacji. Gałąź AT – teoria cyklów ma przed sobą przyszłość jeśli rozwalimy na poszczególne atomy monstrum quazi-naukowe pt. cykl Kondratiewa. Obserwuję z posiedzenia na posiedzenie jak daleko poszedł w tym kierunku PR; dlaczego nie spróbować, przetransponować tego na rynek?

Wyławia naszą spolkę metoda autorska indywidualnego inwestora wykuwana przez radość sukcesu i ból porażki z sesji na sesję, przez lata całe. Czego w niej nie ma! Jest A,A, teoria struny, psychologia osobowości, mity greckie (ulubione), historia wojny, hipologia a czasem tylko krzyk; ta bestia zdolna jest do wszystkiego! Video rynek instrumentów pochodnych dzisiaj. Pozdrawiam Cię serdecznie.

@ deli deli

Gdyby reprymenda (za „inwestorski ludek”) pochodziła od kogo innego, tobym się spierała; Tobie się wytłumaczę.

Określenie rzeczywiście oddaje mój dystans wobec takich gremiów, ale jest niepotrzebnie drwiące; przepraszam.

Przyznasz jednak, że są miejsca (szczególnie jedno mam na myśli), gdzie panuje harmider dosyć prostackiego naganiania, a wartości merytorycznych jak na lekarstwo. Nie jest to szkoła dla nikogo. Początkujący mogą wręcz zostać poszkodowani.

„”AT – wyławianie aktywnych, płynnnych, z impetem.”

Było by dużym uproszczeniem, sądzić, że AT nam to załatwia.”

Jest taka opinia, że AT obejmuje nawet informacje pochodzące z AF (i wobec tego AF jest zbędna). Aż tak rynki efektywne jednak chyba nie są. Jednak np. skanowanie rynku pod kątem ruchów cen lub niezwykłego wzrostu aktywności uważam za sensowne.

Mity greckie i hipologia jako narzędzia wyławiania interesujących spółek? Chciałam zanęcić do dyskusji, ale mnie od razu zaskoczyłeś 😉

@Dorota

Czuję się wyróżnniony w implikacji z pierwszego zdania.

Mity greckie są antropomorfizcją świateł niebieskich i ich relacji. Słowem, wiedza humanistyczna prowadzi mnie przez rynki.

Piszę do Ciebie z konsoli, z sali noodkryłemtowań. Mimo, że wczoraj oberwałem wirtualnie po kieszeni, biegłem Marszałkoską jakby mi kto dał skrzydła. W porannej SKM-ce, wypełnionej cudowną polsk młodzieżą, odkryłem faktora wczorajszego pogromu na kontraktach. Bronię długiej.

Przepraszam za literówki. To nie było zamierzone. Gdym pisał, wpadła pani Basia, żebym ją wpuścił bo… Wibrujemy, falujemy… My dzieci wolnego rynku. Jeszcze mi trzeba zdusić w sobie przekleństwo.

Wszystko zależy, który indeks bierzemy do analizy, ponieważ dla mnie indeks ‚Cały rynek’ jest wiarygodniejszy od WIG :

http://stooq.pl/q/?s=c_&c=10y&t=c&a=lg&b=0

Widzimy wyraźnie, że znajdujemy się zaledwie 2 miesiące, a nie 4 lata od dna bessy. Co ważniejsze – indeks cenowy jest poniżej dołka z 2009 roku, więc możemy bez problemu zrozumieć, dlaczego tak mało spółek dało zarobić.

Zupełnie inaczej sytuacja wyglądała w 2006 czy 2009 roku – można było kupić prawie cokolwiek, żeby zarobić. Może Autor pokusi się o przeprowadzenie obliczeń dla tego indeksu i porównanie jego wartości prognostycznej z WIG w różnych kontekstach rynkowych?

Konkluzja z tego wpisu brzmi:

„Jak widać, skuteczny długoterminowy inwestor na rynku akcyjnym nie powinien sobie pozwalać na ignorowanie zwycięzców.”

Przez ostatni rok 100% zgody – WIG hossa, C_ bessa. Ale np. w marcu-kwietniu 2009 najlepsze stopy zwrotu pochodziły od zdołowanych looserów (wyjątkiem KGHM, ale czy można mówić, że był to zwycięzca, skoro zaczynał z pułapu 20zł po krachu z blisko 150zł?). Gdyby wtedy przeprowadzić obliczenia, ktoś mógłby napisać:

„Jak widać, skuteczny długoterminowy inwestor na rynku akcyjnym nie powinien sobie pozwalać na ignorowanie drastycznie przecenionych zdrowych spółek.”

Pozdrawiam

@ podtworca

Powiedz mi: zdajesz sobie sprawę, że indeks ‚Cały Rynek’ obejmuje New Connect?

Naprawdę indeks ‚Cały rynek’ jest dla Ciebie wiarygodniejszy od WIG? Napisałeś to poważnie?

Indeks „Cały rynek” nie jest ważony kapitalizacją.To oznacza, że pierwsza lepsza wydmuszka z NewConnect, którą może być osiedlowy sklepik z odżywkami (o kapitalizacji 1 mln złotych) ma taki sam wpływ na indeks jak PKO. Zdajesz sobie z tego sprawę? Wielokrotnie opisywałem mechanizm wprowadzania spółek na NewConnect – emisji 10 mln akcji po 1 groszu dla właścicieli, emisji 10 000 akcji po złotówce dla kilku podstawionych inwestorów i nadmuchania kursu na debiucie. Wtedy taka spółka wchodzi do wiarygodnego indeksu ‚Cały rynek’i ma w nim taką samą wagę jak PKO czy KGHM. Uwzględniłeś ten mechanizm gdy pisałeś, że indeks ‚Cały rynek’ jest dla Ciebie bardziej wiarygodny niż WIG?

Zupełnie pomijam fakt, że nie uwzględniałem w swoich obliczeniach spółek z NewConnect, który jest rynkiem odrębnym od rynku głównego WGPW i trudno jest mi skomentować polemizowanie z moim tekstem za pomocą dodania 400 spółek z odrębnego rynku. W dodatku rynku, który nie przez przypadek ma opinię „szulerni”.

Przez ostatni rok 100% zgody – WIG hossa, C_ bessa. Ale np. w marcu-kwietniu 2009 najlepsze stopy zwrotu pochodziły od zdołowanych looserów (wyjątkiem KGHM, ale czy można mówić, że był to zwycięzca, skoro zaczynał z pułapu 20zł po krachu z blisko 150zł?). Gdyby wtedy przeprowadzić obliczenia, ktoś mógłby napisać:

„Jak widać, skuteczny długoterminowy inwestor na rynku akcyjnym nie powinien sobie pozwalać na ignorowanie drastycznie przecenionych zdrowych spółek.”

Tutaj niestety się zgubiłem i nie wiem co chciałeś przekazać.

Ideą tego wpisu było pokazanie struktury rynków akcyjnych na przykładzie WGPW w ostatnich czterech latach. Ale to była tylko ilustracja roli zwycięzców w kreowaniu stóp zwrotu. Ten mechanizm powinien występować na wszystkich rynkach akcyjnych. Być może bardziej przekona Cię do niego analiza Russell 3000, do której podaje odnośnik, a która obejmuje wiele cykli rynkowych a nie tylko jedną hossę jak w moim przykładzie.

Zdaję sobie sprawę z tego co napisałeś. W przeciwieństwie do Ciebie nie wykluczam, że kiedyś może zapanować newconnectomania i spółki z NC będą rosły po 1000% (chyba zdajesz sobie sprawę, że nie widzę takiej opcji obecnie), WIG będzie się wtedy mozolnie wspinał lub konsolidował, a C_ frunął do góry jak rakieta.

NC bardzo psuje ‚cały rynek’, a WIG-PLUS ma niestety tylko roczną historię, z braku laku muszę więc go analizować.

Indeks „Cały rynek” nie jest ważony kapitalizacją.To oznacza, że pierwsza lepsza wydmuszka z NewConnect, którą może być osiedlowy sklepik z odżywkami (o kapitalizacji 1 mln złotych) ma taki sam wpływ na indeks jak PKO. Zdajesz sobie z tego sprawę?

A zdajesz sobie sprawę, że to nie ma znaczenia gdy rynek jest na etapie „wszystko rośnie”, a ma kolosalne znaczenie, kiedy rosną tylko duże płynne spółki? Chyba, że kierujesz swój wpis do kierujących funduszami inwestycyjnymi, to sorry.

„Jak widać, skuteczny długoterminowy inwestor na rynku akcyjnym nie powinien sobie pozwalać na ignorowanie drastycznie przecenionych zdrowych spółek.”

Tutaj niestety się zgubiłem i nie wiem co chciałeś przekazać.

Ależ proszę bardzo: na przełomie 2008-2009 roku inwestor długoterminowy kupuje spółki z korzystnymi wskaźnikami fundamentalnymi, niezagrożone bankructwem, kierując się ceną – im bardziej spółka przeceniona, tym większy priorytet w portfelu. Do zwycięzców (czyli spółek, które zachowują się najlepiej w indeksie np. za ostatnie pół roku) zdecydowanie NIE należą:

KGHM, Lotos, Ambra, Amica.

PS Tylko proszę nie pisz mi o jakimś OILu czy Skotanie, bo takie spółki nie byłyby brane nawet pod uwagę. Mój komentarz naprawdę nie miał zaczepnego charakteru, chciałem tylko wykazać, że jak masz przykładowo 10 spółek, 9 ma kapitalizację 1mln a jedna 10 mln, to nawet jak te 9 spadnie 50%, a ostatnia urośnie 50%, to indeks cenowy spadnie bardzo mocno, a ważony kapitalizacją urośnie. Ty będziesz widział hossę, ja bessę, bo szansa trafienia rosnącej jest bardzo niska.

@ podtworca

Zdaję sobie sprawę z tego co napisałeś. W przeciwieństwie do Ciebie nie wykluczam, że kiedyś może zapanować newconnectomania i spółki z NC będą rosły po 1000% (chyba zdajesz sobie sprawę, że nie widzę takiej opcji obecnie), WIG będzie się wtedy mozolnie wspinał lub konsolidował, a C_ frunął do góry jak rakieta.

NC bardzo psuje ‘cały rynek’, a WIG-PLUS ma niestety tylko roczną historię, z braku laku muszę więc go analizować.

Ja też nie wykluczam, że kiedyś zapanuje newconnectomania. Dlaczego miałbym to wykluczać?

To co chciałem Tobie przekazać to opinia, że popełniasz gigantyczny błąd używając ‚Cały rynek’ jako barometr WGPW. NewConnect to nie jest Nasdaq ani AIM, to są pink sheets. To rynek odrębny od rynku głównego i w dodatku rynek, w którego strukturę praktycznie wpisano mechanizm ‚szulerni’ polegający na pompowaniu śmieciowych spółek na debiucie.

Rozumiem ideę tworzenia nieważonego kapitalizacją indeksu szerokiego rynku – pisałem o tym na blogu, mam narzędzia do robienia takich indeksów. Ale jeśli z jakiś powodów wykorzystujesz do tego ‚Cały rynek’ ze Stooq to wprowadzasz się w błąd. Stooq ma wiele fajnych pomysłów, ten jest fatalny. Może napisz do nich żeby stworzyli ‚Cały rynek główny”?

To jest moja opinia, którą możesz się przejąć lub nie.

Ależ proszę bardzo: na przełomie 2008-2009 roku inwestor długoterminowy kupuje spółki z korzystnymi wskaźnikami fundamentalnymi, niezagrożone bankructwem, kierując się ceną – im bardziej spółka przeceniona, tym większy priorytet w portfelu. Do zwycięzców (czyli spółek, które zachowują się najlepiej w indeksie np. za ostatnie pół roku) zdecydowanie NIE należą:

KGHM, Lotos, Ambra, Amica.

Jeszcze raz: w długim terminie o średnich stopach zwrotu z rynku akcyjnego decydują zwycięzcy. Zwycięzcy nie muszą wyglądać jak zwycięzcy w każdym możliwym horyzoncie czasowym. Jak pisał niezawodny lesserwisser zwycięzcy na rynkach akcyjnych są pochodną zwycięzców w realnej gospodarce w systemie, w którym wygrany bierze (prawie) wszystko.

Tylko proszę nie pisz mi o jakimś OILu czy Skotanie, bo takie spółki nie byłyby brane nawet pod uwagę. Mój komentarz naprawdę nie miał zaczepnego charakteru, chciałem tylko wykazać, że jak masz przykładowo 10 spółek, 9 ma kapitalizację 1mln a jedna 10 mln, to nawet jak te 9 spadnie 50%, a ostatnia urośnie 50%, to indeks cenowy spadnie bardzo mocno, a ważony kapitalizacją urośnie. Ty będziesz widział hossę, ja bessę, bo szansa trafienia rosnącej jest bardzo niska.

Zdaję sobie sprawę z wad i zalet ważenia kapitalizacją. Dlatego policzyłem średnią ROC dla tych 352 spółek i wynosi ona 99% i sugeruje, że na WGPW trwa hossa. Nie ma hossy na NewConnect i nie zamierzam się upierać, że jest, bo to oczywiste, że jej nie ma.

PS Nie odebrałem Twojego komentarza jako zaczepnego ale naprawdę jestem przekonany, że popełniasz błąd w swoim traktowaniu ‚Cały rynek’ i postanowiłem Cię przekonać o tym.

OK, dzięki za zmianę tonu 😉 Z tymi zwycięzcami się zgadzam, choćby z prostego powodu, że rynek 2/3 czasu przebywa w szeroko rozumianej konsolidacji i zazwyczaj rosną wtedy tylko spółki w trendach wzrostowych.

To do czego się przyczepiłem to definicja hossy – opierając się na indeksie WIG faktycznie mamy 4 lata od dołka, jednak biorąc pod uwagę cykle i inne indeksy w latach 2011-2012 wystąpiła w Polsce bessa (to nie tylko moje zdanie, również np. Wojciech Białek tak pisze). W okresie 2009-2013 przeciętny inwestor poległby operując na WIGu, gdyż szansa wytypowania spółek zwiększających wartość w tym okresie była niska (przez korektę lub bessę 2011-2012). Z pewnością kupując ‚zwycięzców’, czyli kierując się trendami i fundamentami udałoby mu się zarobić więcej, ale podejrzewam, że większość ludzi w tym okresie straciła.

Tymczasem analizując ‚Cały rynek’ można było kupić w 2009 i sprzedać na początku 2011, bo wtedy padły sygnały sprzedaży na średnich tygodniowych (czyli sygnały długoterminowe). Długoterminowe sygnały kupna na C_ jeszcze nie padły, ale zapewne to kwestia czasu i może się okazać, że wejście w tym momencie będzie o wiele korzystniejsze niż trzymanie od dołka z 2009 na WIGu.

PS Do analiz używam WIG20, FW20, SWIG80, WIG i C_, każdy w innym kontekście – C_ doskonale się sprawdza żeby zobaczyć sentyment „tłumu”, bo kiedy on spada, to nawet super spółki w portfelu nie rosną, a kupować PKN, PZU i KGHM nie zamierzam.

@ podtworca

Hm, najbardziej popularna definicja hossy (bessy) to 20% od dołka (górki). Nawet w tej definicji była bessa 2011-2012 na WIG. Od dołka w 2011 WIG zyskał powyżej 20% więc znów mamy hossę.

Rzecz w tym, że każdy inwestor, analityk może tworzyć swoje definicje hossy. Gdy patrzę na WIG w horyzoncie 2009-2013 widzę hossę. Ktoś może się upierać, że WIG jest w rozpoczętej w 2007 roku bessie. Ktoś inny, że jest w rozpoczętej w 1991 roku hossie. Do czego to zmierza?

C_ doskonale się sprawdza żeby zobaczyć sentyment „tłumu”, bo kiedy on spada, to nawet super spółki w portfelu nie rosną, a kupować PKN, PZU i KGHM nie zamierzam

Trudno mi dyskutować z tym stwierdzeniem, zwłaszcza jeśli operujesz i na WGPW i na NC. Dla osób operujących na WGPW ‚Cały rynek’ będzie, moim zdaniem, podawał fałszywy obraz sytuacji rynkowej bo NC jest odrębnym rynkiem, a dodatkowo występuje mechanizm ‚szulerni’ na NC.

„C_ doskonale się sprawdza żeby zobaczyć sentyment „tłumu”, bo kiedy on spada, to nawet super spółki w portfelu nie rosną”

Indeks cenowy stracił reprezentatywność przez to, że odzwierciedla silne pogorszenie jakości spółek notowanych na NC. Do całego rynku ma się to nijak:

http://stooq.pl/q/?s=c_&d=20130221&c=5y&t=l&a=lg&r=wig+ncindex+mwig40+swig80+wig20

@ dorota, podtworca

Czy to oznacza, że ‚Cały rynek’ dodatkowo nie uwzględnia dywidend? Wiem, że nazwa ‚cenowy’ na to wskazuje ale Stooq pokazuje wykresy spółek defaultowo uwzględniające operacje na akcjach więc mam wątpliwości. Jeśli indeks ‚cenowy’ rzeczywiście jest cenowy to jest kolejna wada tego indeksu.

Liczone przeze mnie stopy zwrotu opierają się na danych Stooq dla spółek, które uwzględniają operacje na akcjach.

Z opisu w Stooq wynikałoby, że C_ dywidendy jednak uwzględnia. Co prawda piszą w profilu, że :

„W obliczeniu pomijane są (…) spółki notowane pierwszy dzień bez prawa poboru, bez dywidendy, bez prawa nabycia lub bez prawa objęcia.”

ale w komponentach wymieniają po prostu listę spółek, które liczą z uwzględnieniem dywidend

@_dorota

Spółki z NC to raz, dwa to ważenie kapitalizacją – z 5 indeksów, które podałaś tylko C_ traktuje tak samo każdą spółkę. IMO zwykła średnia daje przeciętnemu Kowalskiemu większą szansę określenia trendu na rynku i szansę upolowania okazji. Może ktoś na GPW wpadnie na pomysł opublikowania takiego C_ exclude NC, wtedy zobaczylibyśmy kiedy wypadł dołek bessy.

PS Zapraszam do zabawy w typowanie, sprawdzenie nastąpi za rok (jeśli ktoś będzie pamiętał 🙂

http://stooq.pl/q/?s=pgn&d=20130221&c=10y&t=l&a=lg&b=0&r=tps

Jak myślicie, która spółka kupiona dzisiaj da większy zwrot 21.02.2014?

@ podtworca

Mamy typować tylko wynik między dwoma spółkami? Tzn. typujemy, która więcej udziału w rynku straci? (bo obie tracą). Jednak obstawiałabym PGN, bo łupki będą tematem. A Tepsa nic w zanadrzu nie ma i powoli znajduje swoją cenę równowagi.

Obstawiamy tylko która da większy zwrot z zainwestowanego dziś w nią kapitału (nie napiszę zysk, bo można stracić, zatem jeśli jedna da zwrot -5, a druga -10, to pierwsza daje wyższy zwrot). Czyli wirtualnie kupujemy akcje jednej lub drugiej. Ja wybieram TPS.

OK, przypomnij sobie za rok 🙂

@Trystero

„Z powyższych danych wynika, że omawiane w mediach stopy zwrotu z rynków akcyjnych kreowane są przez niewielką liczbę spółek – zwycięzców.”

Święta prawda i dotyczy nie tylko spółek .

Oto wykres inny zwycięzców :

www.bankfotek.pl/view/1427147

Nie jest to strategia oparta na spółkach , ale prawy 20% ogon generuje taką oto equity:

www.bankfotek.pl/view/1427148

W tym przypadku zwyciezcą jest …. Panie i Panowie „trend”, który to kamień węgielny każdego AT-isty czyli jak powiedzieliśmy zwycięzcę próbował wyeliminować niejaki Fama jako czynnik nieistotny dla swej chorej IMO teorii 🙂

A więc co to jest?

Prosta strategia na parze EUR/USD typu stop and reverse .

36% trafność i 20 % robi róznicę w tym najbardziej spektakularne 43 powyżej 200%.

Nie przez przypadek niejaki Livermore rzekł był sobie ,że „wielkie pieniądze zarabia sie na wielkich trendach”.

Niedopowiedział jednak ,że tyle wielkich co rzadkich 🙂

@ pit65

W pewnym sensie ten rodzaj rozkładu sugeruje też zasada Pareto. Nie mam na myśli konkretnych liczb ale ideę, że niewielka część przypadków generuje istotną część efektu.

Ja poproszę o moderacje wpisu.

Sory za pomyłke w cytacie:

W.D. Gann miast Livermore.

@Dorota

Gdzieś tak po dwunastej zobaczyłem stada odpływających z rynku rekinów,ocężałych, ciężkich od świeżej krwi.Faktor, wychodząca na przekór mej strategii ma na imię Hator. Umacniający się złoty był na liście argumentów za długą. Nie dziw się więc, jeśli w przyszłym tygodniu zobaczymy 4,10 za euro. Jak pomyślałem rano tak zrobię po południu. Bronię.

Wracając do naszej uroczej wymiany. Dlaczego hipologia?

Musimy cofnąć się do czasów komuny. Jeszcze nie ma Giełdy w gmachu KC. Ten blondas ze środkowej trybuny na Służewcu obstawiający w trzeciej gonitwie Konstelację matkę Korabia – to ja. Interesuje mnie synopsis dzielności na torze, i dobra klacz-matka w stadninie pełnej krwi ceniona na wagę złota. W poszukiwaniu danych zwiedzę Golejewko, Mosznę, Kozienice, Krasne, Janów Podlaski, Michałów…

Spolka tak jak ma osobowość prawną, ma też osobowość pojmowaną psychologicznie. Tak na liście szlachetnych (najwyższa zmienność, największe spready, przczucie, refleks, słowem dzielność) znalazły się m. in.: Elektrim, Resbud, Skotan… Przewodnicy stada – futures. ETF albo jest z in vitro albo zimnokrwisty.

@Trystero

„Nie mam na myśli konkretnych liczb ale ideę, że niewielka część przypadków generuje istotną część efektu.”

No właśnie.Pereto, rozkłady i inne.

To nie większość nadaje kierunek dynamice zmian i pewnie dlatego przeczy światu w rozumieniu rozkładu Gaussa , który jest obrazem idealnie stabilnym oddającym „status quo” układu.

Miło czasem opuścić liczby czyli inaczej odłożyc interfejs naukowy dzielący nas od rzeczywistośći i ja tłumaczący na swój statyczno-idealny sposób by dostrzec ideę , która jest forpoczta ewentualnych zmian dajacych swój wizualny upust w jakimś ewntualnym dzikim fat tail 🙂

Ale wracając do Pereto i raz jeszcze odstawiając liczby -możemy o niej powiedzieć słowami : wielu jest powołanych niewielu wybranych 🙂

Ale dosyć filozofowania czas wracać do liczb by zachować umiar i nie odlecieć zanadto . Czas na powrót do średniej 🙂

@Trystero

„Zapytam z ciekawości: jakim terminem określa się w Twoim środowisku 120% wzrost indeksu w 4 lata?”

Od 2009 r. do połowy 2011 r. mieliśmy na WIG mini hossę, natomiast od połowy 2011 r. do dzisiaj mamy bessę lub trend boczny. Co będzie dalej oczywiście nie wiem, i szczerze mówiąc nie zastanawiam się nad tym. Ale podejmując blogową konwencją, powiedziałbym że na najbliższe pół roku istnieje IMHO jakieś 60 proc. prawdopodobieństwo że pójdziemy w dół i jakieś 40 proc. prawdopodobieństwo że pójdziemy w górę.

@Dorota

„jest klarowny i elegancki.”

Ale cudów nie ma.

Za 4 lata realnego stosowania 86% / czyli Compound Rate ponad 16% / z W20 co właściwie pokrywa sie z ze zwrotem indeksu WIG 20 , ale porównując do 116% z indeksem dochodowym W20TR nie jest tak dobrze.

Pocieszam sie tylko ,że w obliczeniach uwzgledniam 0.35% prowizję bez której strategia wypracowała 114% , a więc podobnie jak W20TR.

Poza tym nie notowałem czy były jakieś dywidendy w portfelu co by jescze dodało „promili do krwi” 🙂

Innym minusem jest DD w granicach 40% , którego bez degradacji strony dochodowej nie udało mi się zlikwidować .Pocieszeniem jest to ,że w miarę szybko jednak z dołka wychodzi.

Parę fotek z przebiegami.

bankfotek.pl/view/1427700

bankfotek.pl/view/1427701

bankfotek.pl/view/1427703

bankfotek.pl/view/1427705

Podsumowując ostatnie 2 lata balans na zerze i nadal wychodzenie z dołka, ale gramy dalej 🙂

@ Pit

Czy próbowałeś testować jakąś strategię wykorzystującą impet?

Ogólnie tak choć nigdy nie prowadziłem żadnego dziennika z testów by pożniej do tego wracać.

Generalnie impet sprawdza sie na każdym rynku gdyż jest jednym z atrybutów każdego trendu, ale

ciężko mi jest w tym momencie cos konkretnego wyłuskać , co czasem się zdarza gdy kurtyna mej krótkiej pamięci zostaje na chwile podniesiona w reakcji na jakiś wpis blogowy.

Ale jeżeli chodzi o wybór akcji to stosunkowo niewiele, ponieważ po FW i FX sa u mnie na 3 miejscu pod względem priorytetu.

Powyższa strategia powstała na potrzeby niepracujących pieniędzy ze strategii lewarowanych i wykorzystuje właśnie impet

Natomiast cała złożoność wykorzystania impetu sprowadza sie do wyboru konstrukcji wskażnika którym chcemy mierzyć impet /niejeden/, jego normalizacji ,jego długości /czas/, wyboru interwału,doprecyzowania po jakim czasie dokonamy ewentualnego rebalancingu w reakcji na słabnący impet.

Jest to dość czasochłonne bez odpowiedniego programu, a nawet z nim .

Poza tym jeżeli chodzi o akcje potrzebna jest baza spółek /także bankrutów swego czasu/ co jest do zrobienia , natomiast oczyszczenie jej ze zjawiska „survivorship bias” nie jest zadaniem trywialnym dla indywidualnego .

Nie spotkałem w necie usługi by coś takiego nabyć za pieniądze więc sam stworzyłem sobie taka bazę ograniczając się do W20 z przyczyn czasowych jak i osiągniecia celu, który sobie zakładałem rozpoczynając z W20.

Z tego co pamiętam lepsze wyniki daje testowanie całego rynku ponieważ impet na spółkach mniejszych jest większy problem jednak jest wiarygodność testów w świetle płynności co nie byłoby problemem dla celów naukowych , ale dla praktycznego zastosowania bezużytecznym.

Poza tym ranking często zawodzi w sensie ,że nie jest zbyt optymalny po przekroczeniu 10-20 spółek do wyboru.

Optymalnym byłoby wybór spółek z całości w dwóch turach .

Wpierw ogólny by osiągnąć 20 naj , następnie zasadniczy wybór do portfela, ale pozostawiam to innym ku chwale przyszłych pokoleń 🙂

@ Pit

mam podobne spostrzeżenia co do wyboru spółek. Dzięki za tą odpowiedź, zawsze coś do przemyślenia dostanę 🙂

Inwestowanie w indeks jest jakąś formą stawiania na zwycięzców, bo kiepsko radzące sobie spółki są zastępowane w indeksie tymi, co ostatnio radzą sobie dobrze.

itki, widziałeś po jakiej cenie do indeksu wskoczył np. Tauron?