Kolejna symulacja – łączonych strategii.

Symulacja w postaci rozdziału środków na kilka funduszy nie spełniła moich wygórowanych oczekiwań dużo większej zyskowności, zmniejszyła jedynie maksymalne obsunięcie kapitału podczas bessy, co zresztą i tak jest dużo istotniejsze w odniesieniu do spraw emocji. Innym sposobem na zarządzanie ryzykiem może być łączenie różnych strategii w jeden wehikuł, licząc na to, że wystąpi efekt synergii. I tym zajmę się krótko w niniejszym wpisie.

Ostatnie 6 lat pokazało w prezentowanych przeze mnie symulacjach, że strategia „wybicia z kanału” zdała egzamin z uzyskiwania realnej przewagi w spekulacji funduszami i do tego w dość szerokim zakresie parametrów szerokości kanału cenowego. Łączyłem więc w kolejnym kroku po 2 lub nawet 3 tego rodzaju strategie o różnych parametrach wybicia z kanału i testowałem ich siłę łączną, przydzielając każdej 50% dostępnego kapitału w przypadku par lub 33,3% jeśli łączyłem 3 jednocześnie.

Wykorzystywałem zarówno szybkie parametry wybicia typu 10 lub 20 dni, jak i wolniejsze typu 40 do 80 dni , bądź mix wszystkich długości. Zrezygnowałem jednak z optymalizacji parametrów całego portfela, bo i to można zrobić, interesowały mnie jedynie interakcje tych strategii, które miałem już w ręku.

Wyniki? Otóż mixy strategii tego samego rodzaju na jednym i tym samym funduszu nie wniosły wiele do podniesienia efektywności, nawet jeśli wszystkie dysponują realną przewagą. Obsunięcia kapitału, dłuższe jego wzrosty czy okresy płaskie i tak pojawiały się mniej więcej w tych samych momentach. Takie korelacje spłaszczają wprawdzie zmienność wyników, ale nie likwidują znacznie okresowych obsunięć podczas bessy.Żeby skorzystać z kombinacji strategii należałoby miksować ze sobą te wybiciowe (jak wyżej) z innymi gatunkami – np. anytrendowymi, za którymi ja sam nie przepadam. Ze względu na specyfikę rynku funduszy nie wszystkiego rodzaju strategie są jednak dostępne. Ze wszystkich dotychczasowych kombinacji to ta oparta na łączeniu strategii wybicia z kanału z konwersją w fundusz obligacyjny w ramach parasola okazała się bezdyskusyjnie bezkonkurencyjna! I ewentualnie, ale nie dla podkręcenia wyników lecz dla bezpieczeństwa, część spekulacyjną w akcyjnych podzieliłbym na 2-3 fundusze.

I w zasadzie tylko dla zaspokojenia ciekawości Czytelników dokładam mały test jednej z kombinacji 2 strategii jednocześnie.

Warunki wstępne:

– użyłem jednocześnie 2 strategii „wybicia z kanału” – jedna z parametrami X=40 dni i Y=40 dni, druga z parametrami X=40 dni i Y=20 dni

– wielkość kapitału początkowego – 20 000 PLN, każda ze strategii otrzymała po połowie tej kwoty

– całkowite, maksymalne zaangażowanie na wszystkich pozycjach może sięgać 100%;

– wybrałem z bazy danych bossa.pl fundusz akcyjny SKAA,

– zastosowałem 2. dniowe opóźnienie od momentu pokazania się sygnału do chwili kupna lub umorzenia jednostek

– nie liczyłem kosztów prowizji, których w bossafund również się nie nalicza.

Rezultaty:

Zysk całkowity:490,9 %

Zysk średniorocznie:12,5 %

Maksymalne obsunięcie kapitału: 17,5%

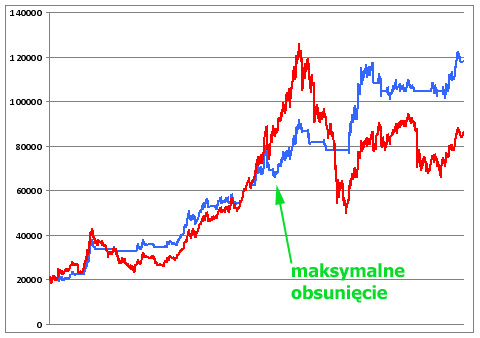

Porównanie wyniku mixu obu strategii z pasywną inwestycją tej samej kwoty 20 000 PLN w fundusz pokazuje poniższy wykres:

Krzywa niebieska – to zmiany kapitału przy zastosowaniu obu strategii jednocześnie

Krzywa czerwona – kup i trzymaj fundusz (tutaj zysk całkowity wyniósł , a obsunięcie maksymalne )

Zaznaczyłem miejsce największego procentowego obsunięcia kapitału naszej spekulacji i jak widać nie był to okres kosmicznych spadków wycen jednostki samego funduszu.

CDN

–kat—–

3 Komentarzy

Skomentuj copy Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przychylam się do prośby kolegi z pod poprzedniego wpisu z tej serii i proszę o test strategii z wykorzystaniem etf. Chyba, że testuje Pan tylko fundusze dostępne na bossafund. Gratuluję serii wpisów, pewnie wykorzystam w ramach ike.

OK, nie ma sprawy. Ponieważ dostałem również prośby żeby pokazać jak działa (lub nie) to również na akcjach więc poszerzę cykl o te testy.

Nawet wyraźniej wyjdzie wówczas to , że segment funduszy jest specyficzny pod względem spekulacyjnym. Co oczywiście nie oznacza, że ta przewaga nadal będzie trwać.

Bardzo podobne wyniki gry funduszami uzyskuje pan Stanisławek na swoim sławnym portalu opiekuninwestora. Jego strategia jest równie bardzo prosta i polega na zamiennym inwestowaniu albo w fundusze akcyjne albo bezpieczne (pieniężne, obligacje. Zasada 10/15: wejście w fundusze akcyjne z bezpiecznych, jeśli 2 najlepsze z nich (mowa tylko o polskich uniwerslanych)zyskaja w skali ostatniego miesiąca 10%, konwersja w bezpieczne – odwrotnie czyli jeśli 2 najgorsze akcyjne stracą 10% (lub jeden 15% od szczytu).