Według Yahoo Finance najbardziej wartościową korporacją w gospodarczej historii świata była holenderska spółka The Dutch East India Company, której kapitalizacja rynkowa w 1637 roku miała sięgać w przeliczeniu na dolary z 2012 roku – 7,4 bilionów. Dla porównania, Apple w sierpniu 2012 miało kapitalizację 0,66 biliona USD. Czy informacja o realnej kapitalizacji The Dutch East India Company w 1637 roku wydaje się Wam wiarygodna?

Artykuł na Yahoo Finance jest typowym przykład prezentowania informacji w 2013 roku – informacje, które mogłyby wypełnić zgrabną tabelkę rozłożono na jedenaście slajdów z jedenastoma zdjęciami. Według Yahoo Finance, po uwzględnieniu inflacji, także inne wielkie korporacje z XVIII wieku, dobrze znane badaczom spekulacyjnych baniek na rynkach finansowych, znalazłyby się na podium rankingu spółek o największej kapitalizacji. W 1720 roku przeliczona na dolary z 2012 kapitalizacja The South Sea Company osiągnąć miała 4 biliony a kapitalizacja The Mississippi Company 6 bilionów.

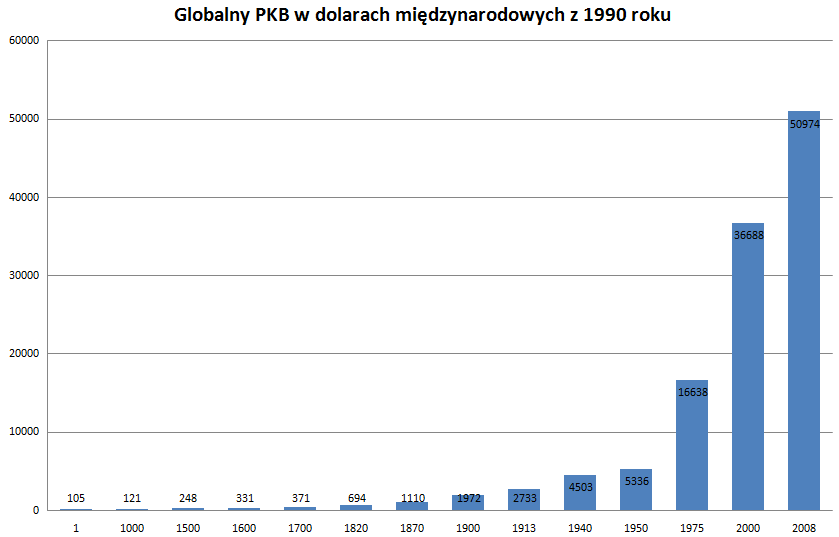

Problem polega na tym, że zgodnie z danymi historycznymi populacja świata w XVII i na początku XVIII wieku wynosiła około 600 000 mln. Pierwszy miliard ludzkość przekroczyła dopiero w XIX wieku. Co więcej, zarówno w 1637 roku jak i w 1720 roku około 600 mln ludzi operowała w ramach nieefektywnej preindustrialnej gospodarki i trudno oczekiwać by poziom rozwoju gospodarczego pozwalał im przeciętnie generować więcej niż 1000 USD PKB – to jest poziom nawet w 2013 roku nieosiągany przez najsłabiej rozwinięte państwa.

Reasumując: podstawowa wiedza o historii gospodarczej sugeruje, że w czasie, w którym według Yahoo Finance istniały korporacje o kapitalizacji na poziomie 4, 6 czy 7,4 bilionów dolarów (z 2012 roku), globalny PKB nie przekraczał raczej 1 biliona dolarów z 2012 roku. Być może więc niedoszacowuję zdolność naszych przodków do „dmuchania baniek spekulacyjnych” ale idea istnienia korporacji o kapitalizacji rynkowej kilkakrotnie przewyższającej globalny PKB nie wydaje się mi rozsądna.

Globalny PKB wynosi obecnie około 70 bilionów USD. Notowane na giełdach korporacje nie zbliżyły się z kapitalizacją do 1 biliona dolarów. Uważana za najbardziej cenną korporację na świecie – Saudi Aramco wycenianie jest na 3-4 bilionów dolarów (na podstawie posiadanych rezerw ropy naftowej).

Angus Maddison, który prowadził pionierskie badania w zakresie historii gospodarczej, kontynuowane po jego śmierci przez jego współpracowników szacował globalne PKB w 1600 roku na 330 miliardów dolarów międzynarodowych z 1990 roku, a w 1700 roku na 370 miliardów dolarów międzynarodowych z 1990. W przeliczeniu na dolary z 2012 roku byłoby to około 400 i 445 miliardów.

Oczywiście, zarówno dane o populacji jak i globalnym PKB w odległej historii są jedynie szacunkami i powinny być traktowane ze zdrowym sceptycyzmem. Informacje zebrane przez zespół badawczy Maddisona sugerują jednak, że istnienie w XVII czy XVIII wieku korporacji o kapitalizacji rynkowej sięgającej kilku bilionów dolarów z 2012 roku za bardzo mało prawdopodobne.

Nie wszystkie informacje publikowane na portalach finansowych są rzetelne. Podchodzenie do nich ze zdrowym sceptycyzmem wydaje się być sensowną strategią. Oczywiście, nie zawsze istnieje możliwość pełnego zweryfikowania podanych informacji i nie można wykluczyć, że zadanie konsumenta informacji będzie polegać na ustalaniu, które szacunki są bliższe rzeczywistości.

21 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak by nie patrzeć były to przebogate kampanie, jak na owe czasy, a nawet w przełożeniu na dzzisiejsze warunki, poprzez jakąś

logiczną ekstrapolację. Inne były to bowiem czasy i inny był wówczas

pieniądz.

No i byli również wówczas dziani ludzie, o wprost niewyobrażalnym bogactwie, na przykład legendari hinduscy maharadżowie i inni

historyczni nababowie, którzy znaleźli by się dziś w czołówce list najbogatszych ludzi świata. Widziałem kiedyś taką, specjalnie sporzadzoną, listę w którą wprost trudno uwierzyć.

Ale my też nie wypadliśmy sroce spod ogona, gdyż ród książąt Radziwiłłów to byli istni mega bogacze.

Jak się bowiem ocenia w połowie XVIII wieku ich bogactwo było wręcz niewyobrażalne, albowiem należała do nich praktycznie połowa Litwy, posiadali: 23 zamki obronne, 426 miast, 2032 majatki ziemskie, ponad 10 tysiecy wsi. Liczba ich poddanych sięgała 2,5 miliona, to jest 1/4 ludności ówczesnej Reczpospolitej.

No więc zyli i nosili się wielce wystawnie. Przykładowo ksiąze Stanisław Karol, słynny „Panie Kochanku”, gdy podejmował króla Stanisława Augusta, na zamku w Nieświeżu, to jego rząd koński, wysadzany brylantami, wart był milion ówczesnych złotych!!!

A milion ówczesnych złotych to była wówczas bardzo duuuuża kasa, nie to co dziś, gdy rząd wartości miliona złotych jest niewiele wart, prawdę mówiąc. 🙂

Oj sporo by zapłacili podatku katastralnego, oj sporaśnie! 🙂

Gdyby ich majątek przeliczyć na obecne pieniadze to by sporo wyszło, chyba więcej jak u Kulczyków, Solorzy czy Karkosików, no ale ci to dopiero od niedawna budują majatki i pozycję społeczną.

(1) 7,4 bln USD oszacowane zostało nie na podstawie siły nabywczej, ale relacji do wynagrodzenia:

78 000 000 fl. w 1637 = 260 884 roczne pensje niewykwalifikowanego pracownika

260 884 x minimalne wynagrodzenie w NL w 2010 = 7,4 bln USD

http://www.dutchancestrycoach.com/historic-calculator.php

(2) Posługując się „siłą nabywczą” otrzymujemy „zaledwie” 1,2 bln USD:

1 fl. w 1637 = 11,02 EUR w 2010

http://www.iisg.nl/hpw/calculate.php

(i) Z jednej strony w epoce preinduatrialnej ludzie generalnie niewiele zarabiali. Do tego dochodzą kwestie lokalne – w okresie poprzedzającym powstanie The Dutch East India Company dochodzi do dramatycznego zubożenia społeczeństwa (wojny, klęski nieurodzaju, Nederlandse Opstand, „lata głodu” etc). Zdaje się, że „złoty wiek” niewiele zmienił w tej kwestii.

(ii) Z drugiej strony chyba nie doceniamy ówczesnej „irrational exuberance”.

@ investor_ts

(ii) Z drugiej strony chyba nie doceniamy ówczesnej „irrational exuberance”.

No właśnie, nie chciałbym popełnić błędu niedoszacowania skali „irrational exuberance”.

Z drugiej strony, jeśli założyć, że Maddison i jego zespół nie pomylili się o rzędy wartości to kapitalizacja na poziomie kilkunastu globalnych PKB wydaje się mało prawdopodobna. Zespół Maddisona szacował PKB Holandii w tym czasie na 2 miliardy dolarów międzynarodowych z 1990 w 1600 i 4 mld w 1700, co oznaczałoby jakieś 2,4 i 4,8 mld USD z 2012 roku. Zdaję sobie sprawę, że DEIC działała przede wszystkim w Azji, która tworzyła wtedy zresztą większość globalnego PKB ale nawet w takiej sytuacji notowanie w Holandii spółki o kapitalizacji tysiąc (i więcej) razy większej niż holenderski PKB wydaje się mało realne.

Jakimś wyjaśnieniem mogłoby być założenie, że w obrocie znajdował się zaledwie niewielki procent wyemitowanych akcji ale nawet z takim założeniem ten poziom kapitalizacji wydaje się mi mało realny.

Nie chcę przez to powiedzieć, że na 100% ta kapitalizacja rynkowa jest niemożliwa. Raczej, wydaje się mało realna.

Postscriptum.

Kapitalizaca AAPL w sierpniu 2012 wynosiła „zaledwie” circa 44 000 rocznych federalnych płac minimalnych.

„…że istnienie w XVII czy XVIII wieku korporacji o kapitalizacji rynkowej sięgającej kilku bilionów dolarów z 2012 roku za bardzo mało prawdopodobne.”

Wręcz przeciwnie! Polecam zapoznać się nieco z historią. Aby daleko nie szukać: Brytyjska Kompania Wschodnioindyjska (nieco mniejsza od Holenderskiej) posiadała w okresie swojej świetności kilkadziesiąt tysięcy żołnierzy których celem była ochrona interesów kompanii (nie wliczamy w to pracowników „normalnych” których było kilka razy tyle). Anglicy przejęli kontrolę nad Indiami właśnie poprzez tą korporację.

Przyrównując więc wielkość tej kompanii do tamtejszej ludności na świecie, obecnie takowa firma musiała by zatrudniać kilkaset tysięcy żołnierzy i w sumie kilkanaście milionów pracowników. Mogła być więc tyle warta, czyż nie… 🙂

Przeliczenia porównawcze ówczesnych wielkości na obecne warunki mogą dawać różny obraz, w zalezności od tego co i jak się liczy i porównuje. Można powiedzieć, że ludzie wtedy niewiele zarabiali ale też ceny były odpowiednio niewysokie.

Przykładowo, pod rozwagę, podaję dla ilustracji Relative Value of 1 (ONE) Pund Amount, 1270 to 1970, w różnych konfiguracjach:

£10 8s (szylingi) – using the retail price index

£11 18s – GDP deflator

£105 0s – average earnings

£191 0s – per capita GDP

£1010 0s – the share of GDP

PS

A od 1971 do 2011 dodatkowa korekta jest taka (w różnych ujęciach).

In 2011, the relative value of £1.00 from 1971 ranges from £10.93 to £26.14.

There are three choices. In 2011 the relative:

real price of that commodity is £11.56

labour value of that commodity is £20.03

income value of that commodity is £23.16

If you want to compare the value of a £1.00 Income or Wealth , in 1971 there are three choices. In 2011 the relative:

historic standard of living value of that income or wealth is £11.56

economic status value of that income or wealth is £23.16

economic power value of that income or wealth is £26.14

If you want to compare the value of a £1.00 Project in 1971 there are three choices. In 2011 the relative:

historic opportunity cost of that project is £10.93

labour cost of that project is £20.03

economic cost of that project is £26.14

🙂

To tak dla porządku.

@trystero

Podzielam spceptycyzm ze względu na to, że porównujemy nieporównywalne (niewspółmierne).

Świadomość, że w szczytowym okresie VOC wyceniany był na 260k x roczne pensje, podczas gdy AAPL na 44k + fakty podane przez Olega dają nam pewne – blade – pojęcie o rzeczach, które po prosatu „nie mieszczą nam się w głowie”.

@ investor_ts

Daleki jestem od twierdzenia, że kapitalizacja DEIC nie była „astronomiczna”, że nie moglibyśmy się nauczyć od Holendrów z XVII wieku pompować bańki spekulacyjne. Raczej twierdzę, że jest mało realne, że była tak astronomiczna jak sugeruje to Yahoo Finance.

@ Oleg

Zdaję sobie sprawę, że DEIC przypominała bardziej małe państwo albo coś w rodzaju narodowych koncernów surowcowych. Ciągle jednak podchodzę sceptycznie do idei kapitalizacji rynkowej na poziomie kilkunastu globalnych PKB.

@trystero,

Mnie się wydaje, że ta wycena jest całkiem wiarygodna. To był szczyt tulipmanii, nie ma żadnego mechanizmu „zabraniającego” firmie być wartą (nawet wielokrotnie) więcej niż roczne PKB. Nawet poza bańką, DEIC była olbrzymia.

Jeśli ta wycena z Yahoo w postaci 78 milionów guldenów jest poprawna, to można to przeliczyć na złoto. Guldeny w XVII w odpowiadały wagą 1/3 dukata, a dukat to ok 0.11 uncji jubilerskiej. 78 milionów guldenów to 2.9 mln uncji, czyli po obecnym kursie 7.4 mld dolarów. I tak to pewnie w tym zestawieniu przeliczono.

Aa, no tak. 7.4 mld dolarów jest wiarygodne, 7.4 biliona już nie. Czytając to tłumaczyłem sobie bilion po anglosasku.

@poszi

Kurde, popełniłem ten sam błąd. We wcześniejszym komentarzu, z rozpędu napisałem bln w znaczeniu miliard. Wychodzi 7,4 mld USD odnosząc do wynagrodzenia lub 1,2 mld USD uwzględniając inflację.

@ investor_ts, Poszi

Yahoo Finance używa „trillion”, które przetłumaczyłem na bilion i w całym tekście posługiwałem się długą skalą.

7,4 mld USD z 2012 wydaje się bardzo prawdopodobne.

dane za wiki:

http://en.wikipedia.org/wiki/Dutch_East_India_Company

W okresie istnienia – czyli przez niemal cały XVI/XVII wiek „firma” zatrudniła blisko milion osób do pracy przy handlu z Azją.

Populacja Europy to wtedy ok. 120 mln. Czyli procent całej populacji.

Przypomnijcie sobie dowolne bańki, gdzie znajomy znajomego, znajomego zna kogoś kto dorobił się na …(wstawić dowolne). To pokazuje, że świr mógłbyć całkiem potężny

Milion, bilion, trylion, pierdylion (to skala profesora Rybiniego), etc, wam się te tryliony – biliony = miliardy w głowie nie mieszczą.

A ja widziałem wyliczenie, pokazujące że w szczytowym okresie bańki na Kompanii Mórz Popołudniowych ich jej wartośc rynkowa sięgnęła ok – UWAGA!!! 74 biliony współczesnych dolarów? A więc, mniej więcej 10 razy tyle ile spółki holenderskiej.

Zaraz pochyle się nad tym wyliczeniem, bo mam trochę wolnego czasu, gdyż miałem iśc się poślizgać ale ktoś mi buchnął sanki z piwnicy. 🙁

Ponieważ cechuje mnie krytyczne podejście do informacji to się Krytycznie odniose do wyliczeń tych rzekomych 74 bilionów dolarów, dla South Sea Bubel, bo to jakaś bzdura jest.

Otóż Yachu klasyfikując South Sea Company na 3 miejscu podaje (dla jej wartości w 1720 roku) na 4 biliony obecnych dolarów.

„Value then: 200 million British Pounds // Adjusted to 2012 dollars: U.S. $4 trillion.”

Ponieważ cena akcji Kompanii Mórz Południowych, w czasie szczytu bańki w 1720 roku, osiągneły 1000 funtów, wychodzi na to, że przyjęto do wyliczeń 200 tysięcy akcji. Mniej więcej prawidłowo.

Według stanu na kwiecień 1720 roku ( szczyt bańki) łączna subskrypcja wszystkich transz akcji dawała 260.000 tysięcy akcji, co daje ich ówczesną wartośc rynkową 260 milionów funtów.

Pzekłada się to na „jedynie”, max. 5,2 biliona obecnych dolarów,

przyjmując przelicznik aktualizacyjny zastosowany przez Yahoo

(1:20.000 ?).

@trystero

„Zdaję sobie sprawę, że DEIC przypominała bardziej małe państwo albo coś w rodzaju narodowych koncernów surowcowych. Ciągle jednak podchodzę sceptycznie do idei kapitalizacji rynkowej na poziomie kilkunastu globalnych PKB.”

MAŁE? Do Kompanii należała niemal cała obecna Indonezja, plus parę innych „drobiazgów”. Ciekawe ile byłby dziś wart koncern posiadający np. Brazylię albo Australię? Czy cały majątek takiego kraju można uznać za własność kompanii?

Ówczesne angielskie czy holenderskie kompanie handlowe nijak nie da się porównać z obecnymi koncernami, a już szczególnie z „wirtualnymi” Microsoftem, Apple czy Guglem. To BYŁY prywatne państwa ze wszystkimi atrybutami, poza pełną suwerennością.

@ brysio

Ciekawe ile byłby dziś wart koncern posiadający np. Brazylię albo Australię? Czy cały majątek takiego kraju można uznać za własność kompanii?

W tym rzecz. Nie byłby warty kilkanaście globalnych PKB.

MAŁE? Do Kompanii należała niemal cała obecna Indonezja, plus parę innych „drobiazgów”.

Ok, terytorialnie i demograficznie to było duże państwo.

@ wszyscy

Jejku, przestańcie już o tym pisać! Jak się Ben Bernanke dowie, że można takie bańki wypompować, to go zazdrość zeżre 🙂

# lektura uzupełniająca

East India Company: The Original Too-Big-to-Fail Firm

To o brytyjskiej EIC.

@trystero

A jak się miała cena do wartości księgowej w przypadku dużych banków tak z 5 lat temu? 40? 60? To co stoi na przeszkodzie i wartości 100? Kapitalizacja to nie wartość księgowa.

@ Pompon

Obawiam się, że pomyliłeś dźwignię finansową ze wskaźnikiem cena/wartość księgowa.

Nie chce przez to powiedzieć, że nie ma korporacji z wskaźnikiem cena/wartość księgowa na poziomie 50 czy 100 jeśli już to szukałbym ich wśród małych, wzrostowych spółek, zwłaszcza z sektora nowych technologii.

Po drugie, ja naprawdę nie kwestionuję zdolności Holendrów z XVII wieku do totalnego oderwania kapitalizacji rynkowej DEIC od jej wartości fundamentalnej. Sceptycznie podchodzę do idei kapitalizacji rynkowej kilkanaście razy wyższej niż globalny PKB i tysiące razy wyższej niż PKB Holandii.