W poprzednim tekście zwróciłem uwagę, że w ubiegłbym tygodniu rynek bardzo spokojnie przyjął podane przez BEA wstępne dane o zanualizowanym spadku amerykańskiego PKB w IV kwartale 2012 roku o 0,1%.

Wspomniany raport stanowi dobrą ilustrację tego, że o zmianie aktywności gospodarki inwestorzy mogą się więcej dowiedzieć wgłębiając się w szczegóły raportu i ignorując nagłaśniane w mediach najważniejsze wskaźniki.

Najważniejszą informacją o amerykańskim PKB, którą powinien sobie przyswoić polski inwestor jest fakt, że kwartalna zmiana PKB podawana jest w wersji zanualizowanej, a więc określa o ile hipotetycznie zmieniłby się amerykański PKB w ciągu roku gdyby tempo zmian z danego kwartału zostało utrzymane.

Prosty przykład: w I kwartale PKB=100, w II kwartale PKB=105. Zwykła kwartalna zmiana wyniesie 5%. BEA poda, że amerykański PKB wzrósł w zanualizowanym tempie 21,6% w II kwartale: ((105/100)4-1)*100. Naturalnie, nie jest to ‘statystyczny’ spisek, którego celem jest zawyżenie zmiany PKB – anualizowanie kwartalnej zmiany PKB zwiększa przecież wysokość spadku PKB w czasie recesji.

PKB to suma wartości wszystkich finalnych produktów i usług wytworzonych na danym obszarze w określonym okresie, na przykład: w USA w IV kwartale 2012 roku. Jest to o tyle istotna informacja, że dużo łatwiej jest uzyskać dane nie o produkcji lecz o sprzedaży i część metodologii obliczenia PKB związana jest z zamianą danych o sprzedaży na dane o produkcji.

Obliczany przez Bureau of Economic Analysis amerykański PKB od strony wydatkowej (a więc jako suma wszystkich zakupów dokonanych przez finalnych użytkowników) składa się z czterech głównych grup:

- indywidualnych wydatków konsumpcyjnych

- inwestycji prywatnych: z podziałem na inwestycje w środki trwałe i inwestycje w zapasy

- eksportu i importu (wartość importu ma znak ujemny), które tworzą eksport netto

- wydatków rządowych (konsumpcji i inwestycji), do których nie zalicza się transferów pieniężnych (przy czym wynagrodzenia pracowników sektora publicznego nie są transferami pieniężnymi)

Prywatne inwestycje w środki trwałe dzieli się na inwestycje mieszkaniowe oraz inwestycje nie-mieszkaniowe, które dzieli się na inwestycje w budynki oraz inwestycje w sprzęt i oprogramowanie.

Wydatki rządowe dzieli się na wydatki federalne oraz stanowe i lokalne, a same wydatki federalne na wydatki na obronę narodową i inne wydatki.

Oczywiście, cała istota systemu rachunków narodowych umożliwia wyróżnianie kolejnych subkategorii – ograniczyłem się do wymienienia najważniejszych.

W każdym kwartalnym raporcie o zmianie amerykańskiego PKB można więc wyodrębnić pozytywny lub negatywny wkład poszczególnych grup wydatków i subkategorii w zmianę PKB. Wszystkie te wartości podaje się w wersji zanualizowanej.

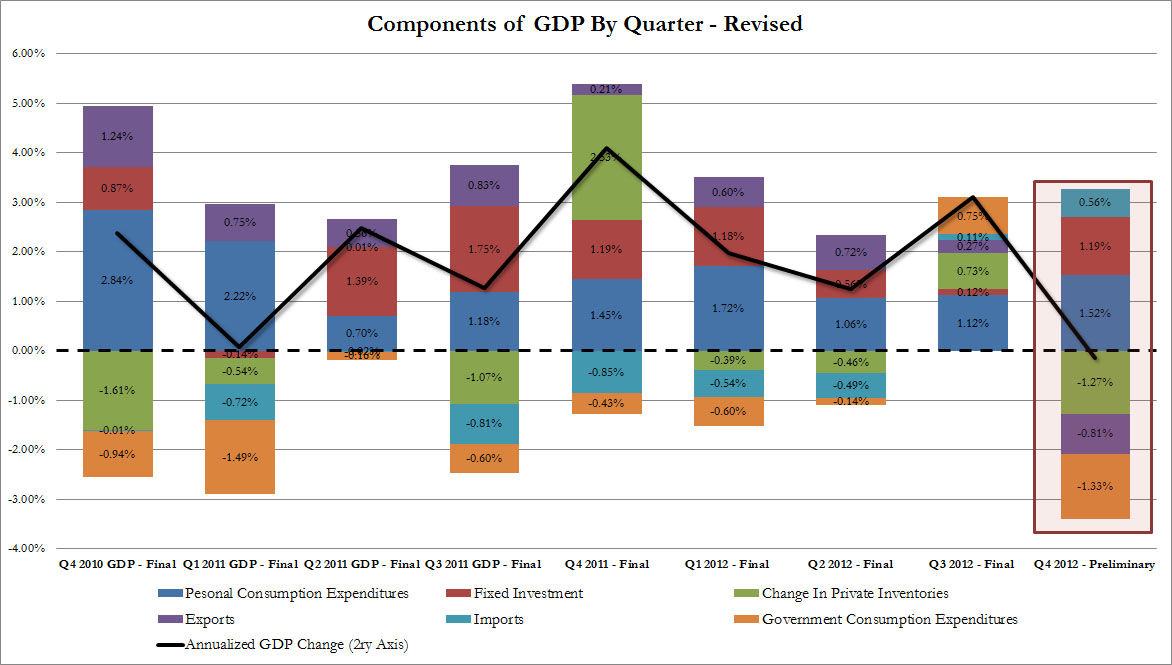

Na Zero Hedge znajduje się zestawienie wkładu poszczególnych kategorii w zmianę kwartalnego PKB w USA w ostatnich trzech latach:

Jak łatwo się domyśleć, wzrost PKB generowany przez niektóre sektory wydaje się bardziej ‘zdrowy’ niż wzrost PKB generowany przez inne. Przyjęło się uważać, że najważniejsze znaczenie mają indywidualne wydatki konsumpcyjne i inwestycje prywatne w środki trwałe. Wzrost PKB generowany przez wzrost wydatków rządowych przyjmowany jest z najmniejszym uznaniem.

Istotne znaczenie odgrywa subkategoria: zmiana inwestycji prywatnych w zapasy. Można ją traktować jako kategorię czysto rachunkową – pokazuje różnicę pomiędzy wartością dóbr wyprodukowanych w danych okresie i sprzedanych w danym okresie. Jeśli więcej wyprodukowano niż sprzedano – zapasy rosną, jeśli więcej sprzedano niż wyprodukowano to zapasy maleją. Można powiedzieć, że ocena jakości zmiany PKB generowanej przez zmianę zapasów zależy od miejsca w cyklu koniunkturalnym, w którym znajduje się gospodarka.

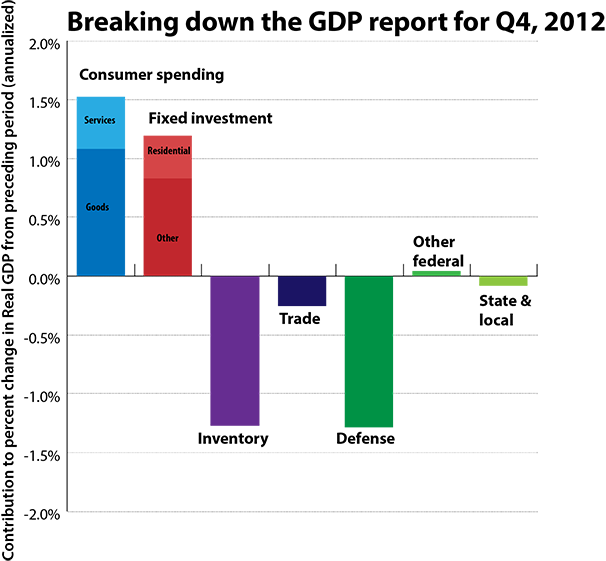

Warto jeszcze raz spojrzeć na wkład poszczególnych subkategorii w zmianę PKB w IV kwartale 2012 roku:

Jak można zauważyć, drastyczne obcięcie wydatków na obronę odjęło około 1,4 punktu procentowego ze zanualizowanej zmiany PKB w IV kwartale. Zmniejszenie się inwestycji w zapasy (prywatny sektor inwestował w zapasy ale mniej niż w III kwartale) odjęło od zmiany PKB kolejne 1,3 punktu procentowego.

Właśnie dlatego, że w IV kwartale rosły wydatki konsumpcyjne i prywatne inwestycje w środki trwałe a spadały wydatki rządowe (przede wszystkim na obronę) oraz inwestycje w zapasy wielu analityków oceniało raport za IV kwartał neutralnie, mimo, że pokazał spadek PKB o 0,1% i minął się z prognozami na poziomie 1.1%.

Ubiegłotygodniowy raport można także ocenić bardzo negatywnie – zwłaszcza jeśli weźmie się pod uwagę potencjalne efekty ostatnich decyzji politycznych (podwyżek niektórych wydatków i kolejnych cięć wydatków rządowych) na amerykańską gospodarkę w 2013 roku.

Ze względu na fakt, że raport o zmianie PKB zawiera mnóstwo danych poza najważniejszą liczbą (zanualizowaną zmianą PKB w danym kwartale), analitycy, w tym skrzywieni pod względem sentymentu rynkowego, mają praktycznie nieograniczone możliwości interpretacji tego raportu. Nawet w najgorszym raporcie o PKB, wieczne byki, znajdą jakieś pozytywne dane i nawet dobry raport o zmianie PKB może posłużyć wiecznym niedźwiedziom do wsparcia swojego pesymistycznego nastawienia do rynku.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czy te dane są wyrównane sezonowo? Jeśli tak, to słabo wyrównane – z artykułu w Washington Post wynika, że sezonowość wydatków na obronę jest olbrzymia. Jeśli nie są wyrównane sezonowo, to konsumpcja wygląda o wiele gorzej w świetle faktu, że połowę kwartału stanowił okres przedświątecznego szaleństwa zakupowego.

Kolejnym przyczynkiem do refleksji jest tempo aktualizowania deflatora PKB. Myślę, że takie pozycje jak ubezpieczenia/usługi medyczne i edukacja w szkołach wyższych – tzn. usługi drożejące w bardzo szybkim tempie – mogą być problematyczne. Nawet niewielkie niedoszacowanie wzrostu cen przekłada się na solidny (ale całkiem fikcyjny) wzrost realnego wkładu w PKB.

Wreszcie w USA widoczne jest zjawisko ucieczki przed bezrobociem w (finansowane kredytem gwarantowanym przez władze federalne) studia wyższe. To zwyczajna bańka kredytowa, tyle że widoczna nie tyle w cenach aktywów, co w konsumpcji – a więc w PKB.

@ kajet

Dane o PKB są wyrównane sezonowo.

Kolejnym przyczynkiem do refleksji jest tempo aktualizowania deflatora PKB. Myślę, że takie pozycje jak ubezpieczenia/usługi medyczne i edukacja w szkołach wyższych – tzn. usługi drożejące w bardzo szybkim tempie – mogą być problematyczne. Nawet niewielkie niedoszacowanie wzrostu cen przekłada się na solidny (ale całkiem fikcyjny) wzrost realnego wkładu w PKB.

Wkrótce poświęcę temu problemowi (zaniżania inflacji) cały tekst.

Te odczyty są już nieaktualne – nowe dane o handlu zagranicznym właściwie przesądzają o pozytywnej korekcie PKB za IV kwartał.

Jeśli chodzi o samą metodologię, to też nie ma większego problemu – przynajmniej z punktu widzenia jej wpływu na to, co dzieje się w z gospodarką. Jeśli metoda jest używana przez lata, to i tak pokazuje trendy w gospodarce mniej lub bardziej trafnie. W sumie przy każdym wskaźniku adekwatność pomiaru, w średniej perspektywie jest ważniejsza.

Dlatego trzeba być wrażliwym na zmiany metodologii.

Mamy teraz przypadek ADP, która skorygowała metodę liczenia miejsc pracy. Żebyśmy nie wiem, jak chcieli uznawać to za krok w dobrym kierunku baza do porównań musi zbudować się raz jeszcze. Dopiero szereg przyszłych odczytów pokaże, jak nowe wyniki ADP korelują z danymi Departamentu Pracy.

na pierwszym wykresie widzę jedną prawidłowość – przez 8 z 9 kwartałów wydatki rządowe obniżały PKB, a tu nagle, przez przypadek tuż przed wyborami, ciach odmiana – rząd wygenerował dodatni PKB, i to był drugi co do wielkości składnik wpływający na wzrost, po konsumpcji 😉 odczyt z III/2012 był piękny 3.4%. a potem ciach, zmiana czyli ostry powrót do trendu i znowu wydatki rządu obniżają PKB w IV/2012 😉

prawdziwy fenomen 😉 demokracja działa, wcale nie trzeba manipulować przy urnach aby społeczeństwo wybrało właściwych ludzi stojących u steru gospodarki 😉 i to pewnie jest istotna przyczyna, dlaczego Wall Street, nie zareagowała na słaby wynik w Q4 – korporacje i banki obsługujace zamówienia rządowe, chyba już w Q3 widziały po swoim portfelu zleceń, co się dzieje i Q4 nie było dla nich żadną niespodzianką tylko powrotem do średniej…

@ mzpriv

dla równowagi trzeba odnotować, że mógł zadziałać inny mechanizm – który my znamy z dynamiki biurokracji – wydatki poszły w górę, bo ludzie spodziewali się a) zmiany władz b) spadku pieniędzy na wydatki po podwyżce podatków i ograniczeniu wydatków. W innych krajach notowano analogiczne działania. Gdy w debatach postulowano odchudzenie administracji, to administracja puchła, żeby się później odchudzić i dobrze wyglądać na słupkach.