W 2012 roku ukazała się czwarta książka, ze znakomitej serii Jacka Schwagera poświęconej mistrzom rynków finansowych. Książki Schwagera zawierają sylwetki odnoszących największe sukcesy inwestorów oraz przeprowadzone z nimi wywiady.

Najnowsza książka skupia się na najwybitniejszych inwestorach z segmentu funduszy hedge. Drugi rozdział książki poświęcony jest Ray’owi Dalio – legendarnemu założycielowi Bridgewater Associates. O modelu ekonomicznym Dalio i jego prognozach ekonomicznych pisałem we wrześniu.

Spółka Dalio zarządza około 120 mld USD pieniędzy inwestorów, z których 95% to inwestorzy instytucjonalni a 5% to fundusze funduszy. Schwager podaje, że w ostatnich 20 latach fundusze zarządzane przez Dalio wypracowały dla swoich klientów 50 mld USD łącznego zysku.

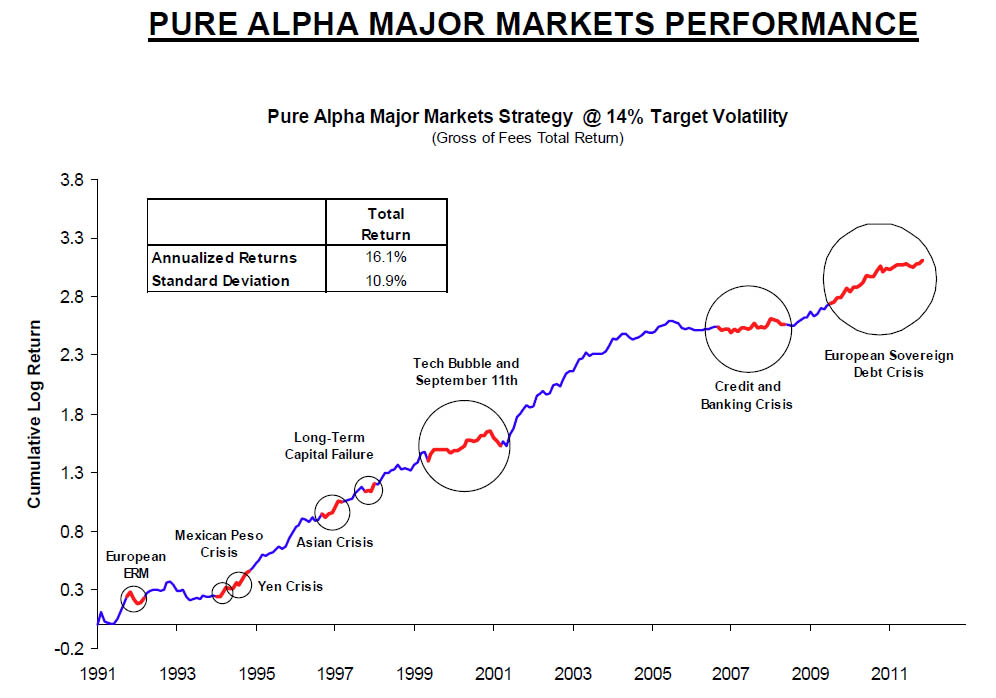

Poniższy wykres pokazuje skumulowaną stopę zwrotu z flagowego funduszu Dalio – Pure Alpha o zakładanej zmienności na poziomie 14% rocznie:

Tym co wyróżnia fundusze Dalio jest zdolność do generowania fenomenalnych stóp zwrotu przy gigantycznej wielkości zarządzanych funduszy – w 2010 roku Pure Alpha osiągnęła 45% stopę zwrotu przy około 50 mld USD aktywów.

Nie wiem na ile jest to autorska decyzja Schwagera, a na ile to co przekazał autorowi wywiadu Dalio nie pozostawiło Schwagerowi wyboru ale podtytuł rozdziału poświęconemu Dalio brzmi: Człowiek, który uwielbia pomyłki. Zestawienie tego podtytułu i treści rozdziału mocno podkreślającej pomyłki Dalio i jego starania by żadna z nich nie została zmarnowana z inwestycyjnymi osiągnięciami Dalio zrobiło na mnie duże wrażenie.

Ray Dalio wspomina między innymi sytuację z początku lat 70. gdy miał długą pozycję na rynku kontraktów terminowych na wieprzowinę (pork belly) w okresie gwałtownego spadku cen. Notowania kontraktów były zawieszone przez wiele dni ponieważ w nie było kupujących gotowych zawierać transakcje w cenach ograniczonych dziennym limitem zmian. To doświadczenia nauczyło Dalio konieczności kontrolowania ryzyka: zwiększyło strach przed pomyłkami i nauczyło go by upewnił się, że żadna pojedyncza pozycja lub grupa pozycji nie spowoduje straty większej niż ta, którą jest w stanie zaakceptować.

Dalio stworzył w swojej firmie inwestycyjnej kulturę otwartości na pomyłki. Opiera się ona na założeniu, że eksploatowanie błędów i słabości jest istotnym krokiem do osiągania założonych celów. Dalio podkreśla jednocześnie wartość ścierania się odrębnych opinii, niezależnego myślenia oraz zalety gotowości do zmiany stanowiska pod wpływem racjonalnych argumentów. Oczekuje od pracowników swojej firmy z jednej strony kreowania intelektualnego, twórczego nieporozumienia, a z drugiej strony gotowości do uzgodnienia wspólnego stanowiska.

Moim zdaniem umiejętność wyciągania wniosków z pomyłek (i strat) jest kluczowym czynnikiem umożliwiającym skuteczne inwestowanie. Inwestorzy nie mają tego samego komfortu co medialni eksperci – ponoszą finansowe konsekwencje swoich pomyłek. Błędy i związane z nimi straty powinny być uwzględnione w planie inwestycyjnym ponieważ nie można ich uniknąć. Trzeba natomiast wyciągać z nich wnioski i udoskonalać na tej podstawie swój system inwestycyjny. To oczywiście jest poza zasięgiem wszystkich inwestorów, którzy swoje straty tłumaczą „zmanipulowanym rynkiem”, „oszukańczym brokerem” i „złodziejskimi bankami centralnymi” a nie błędami w systemie inwestycyjnym.

Dalio stworzył interesujący system inwestycyjny, w którym trzech zarządzających (w tym sam Ray Dalio) ustala zasady otwierania i zamykania pozycji w oparciu o czynniki fundamentalne. Te zasady są usystematyzowane i wynikają ze studiowania tego jakie rezultaty przyniosłyby decyzje inwestycyjne oparte o sprawdzane kryteria w różnych okresach czasu, w różnych państwach, w różnych sytuacjach makroekonomicznych. Zarządzający w Bridgewater Associates stworzyli więc coś w rodzaju algorytmu dyktującego kierunek i wielkość pozycji. Przedmiotem zmian i dyskusji nie są konkretne transakcje i pozycje lecz zasady algorytmu. Jest on w całości oparty na czynnikach fundamentalnych i ignoruje czynniki techniczne.

Dalio twierdzi, że zaledwie 1% wszystkich decyzji inwestycyjnych ma charakter dyskrecjonalny, niezależny od wspomnianego algorytmu i często katalizatorem przejęcia tymczasowej kontroli nad algorytmem (override) są zewnętrzne szoki takie jak atak terrorystyczny na WTC.

Ten kształt systemu inwestycyjnego sprawia na przykład, że Dalio nie traktuje straty czy zysku na pozycji jako powodu by ponownie przeanalizować „sensowność” danej pozycji. Wychodzi przy tym z logicznego wniosku, że fakt, że pozycja przynosi stratę nie jest statystycznie istotnym czynnikiem wpływającym na zachowanie rynku w przyszłości. Innymi słowy: strata na pozycji nic nie zmienia w sytuacji rynkowej. Oczywiście, takie podejście możliwe jest tylko przy bardzo dobrej kontroli ryzyka, przede wszystkim przez przemyślane zasady determinujące wielkość pozycji.

Naturalnie, wraz z dopływaniem nowych informacji Dalio i inni zarządzający udoskonalają zasady systemu inwestycyjnego.

Dalio podkreśla konieczność bycia jednocześnie agresywnym i defensywnym na rynku. Jego odpowiedzią na to wyzwanie jest dywersyfikacja portfela w oparciu o nieskorelowane aktywa. Dalio twierdzi, że inwestowanie w nieskorelowane aktywa dużo efektywniej poprawia wskaźnik zysku do ryzyka niż prosta dywersyfikacja.

Należy jednak podkreślić, że Dalio nie stosuje tradycyjnych wskaźników korelacji rozumianej jako współzależność cen aktywów. Kryterium doboru aktywów do portfela Dalio jest posiadanie przez nie różnych czynników (drivers) determinujących ich wartość. Dalio wyszukuje więc aktywów, które w danej sytuacji rynkowej zachowują się odmiennie od siebie z powodu różnych związków przyczynowo-skutkowych pomiędzy sytuacją fundamentalną a cenę aktywów.

Ostatnie pytanie Schwagera dotyczyło największej pomyłki, którą popełniają inwestorzy. Dalio odpowiedział, że jest nią założenie, że to co zdarzyło się niedawno będzie trwać, że zyskowne strategie inwestycyjne będą zyskowne w przyszłości.

2 Komentarzy

Skomentuj Harry Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

‚żadna pojedyncza pozycja lub grupa pozycji nie spowoduje straty większej niż ta, którą jest w stanie zaakceptować.’ – to się nazywa money management i szczerze mówiąc, gość, który otwiera fundusz inwestycyjny i inwestuje grube miliony (zazwyczaj nie swoje) powinien o tym wiedzieć lepiej niż ktokolwiek inny.

‚umiejętność wyciągania wniosków z pomyłek (i strat) jest kluczowym czynnikiem umożliwiającym skuteczne inwestowanie.’ – nie tylko z pomyłek, ale i z zyskownych transakcji. Czasem transakcja, którą zawarliśmy pod wpływem impulsu (błędna), wychodzi na plus i zarabiamy. Stwarza to problem (odruch), że w przyszłości będziemy popełniać ten sam błąd i stracimy pieniądze. Analizowanie własnych trades powinno być podstawą warsztatu każdego tradera (jest podstawą w przypadku szachistów!). Osobiście, od kiedy zacząłem analizować wszystkie trades na koniec każdego tygodnia, liczba zawieranych transakcji drastycznie spadła! Stało się tak dlatego, iż znalazłem kilka błędów jakie popełniałem i udało mi się je wyeliminować. Różnica między szachami a tradingiem jest taka, że ucząc się gry w klubie mamy trenera (lub starszego i dużo lepiej grającego kolegę), który będzie z nami analizował rozegrane partie, aż do momentu, gdy będziemy to w stanie zrobić sami, a systematyczna analiza wejdzie nam w krew. W przypadku początkującego tradera ciężko jest mówić o poprawnej analizie, jeśli ktoś nie wiem czego szuka. To trochę tak, jakby iść do lasu na grzyby nie wiedząc, że niektóre są trujące:(

Nevertheless, pozycja ‚Market wizards’ powinna znajdować się w bibliotece każdego tradera!

@ Harry

Analizowanie własnych trades powinno być podstawą warsztatu każdego tradera (jest podstawą w przypadku szachistów!). Osobiście, od kiedy zacząłem analizować wszystkie trades na koniec każdego tygodnia, liczba zawieranych transakcji drastycznie spadła! Stało się tak dlatego, iż znalazłem kilka błędów jakie popełniałem i udało mi się je wyeliminować.

Zdecydowanie. Gdybym miał podać kilka praktycznych sposobów na poprawienie wyników inwestycyjnych to prowadzenie dziennika transakcyjnego, w którym znajdują się podstawowe dane o transakcjach, powody ich zawarcia (ewentualnie reakcje emocjonalne w trakcie trwania pozycji) na pewno znalazłoby się na liście.

Dalio zresztą wspomina, że początki jego systemu inwestycyjnego, który stworzył Pure Alpha, miały miejsce właśnie w jego dzienniku transakcyjnym.