W poprzednim wpisie przedstawiłem historyczną analizę zachowania indeksu SP500 po przecięciu przez niego w dół 200-sesyjnej średniej kroczącej (200 MA). Okazało się, że to wydarzenie nie oznaczało w ostatniej dekadzie, półwieczu i wieku istotnej przeceny na rynku. Myślę, że warto pokazać rezultaty takiego badania dla instrumentów z warszawskiej giełdy.

Dlaczego zajmuję się przecięciem w dół 200-sesyjnej średniej? Przebicie w dół 200 MA po tym jak instrument przez dłuższy czas (w moim badaniu – 3 miesiące) znajdował się ponad nią może być traktowane jako oznaka potwierdzenia trendu spadkowego. Co więcej, jak pokazałem w poprzednim wpisie, w ten sposób interpretuje to wydarzenie wielu inwestorów i komentatorów rynkowych. O ile więc wybór akurat 200-sesyjnej średniej jest w pełni arbitralny to wynika on z faktu, że analitycy i inwestorzy przywiązują wagę akurat do 200-sesyjnej średniej (a nie do 194-sesyjnej czy 205-sesyjnej).

Tak jak w przypadku SP500 badałem przecięcie w dół 200 MA po tym jak instrument przynajmniej 65 sesji (3 miesiące) znajdował się ponad nią. Badałem co się dzieje z kursem instrumentu 65 sesji po przebiciu w dół 200 MA. Korzystałem z danych Stooq. Badanie obejmuje cały okres notowania instrumentów (a więc różny dla poszczególnych indeksów i spółek). Wyniki badania przedstawiają poniższe wykresy.

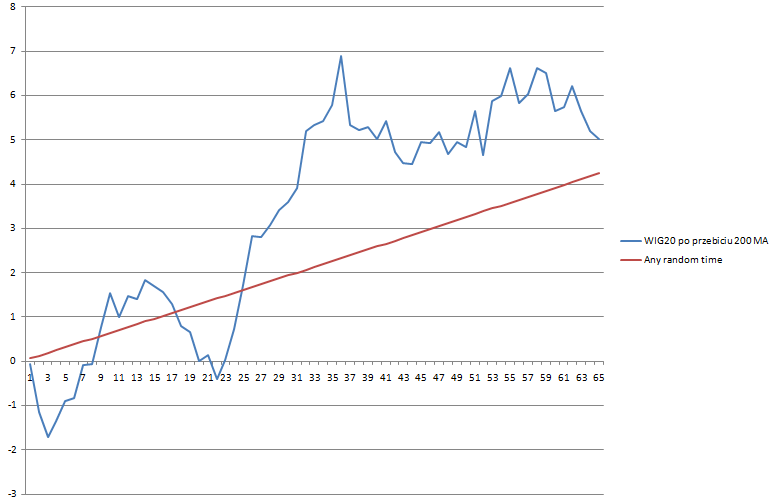

Na pierwszym wykresie pokazano przeciętną (na podstawie 12 obserwacji) stopę zwrotu z indeksu WIG20 w każdej z 65 sesji po przebiciu przez indeks w dół 200 MA. Druga linia pokazuje stopę zwrotu indeksu w dowolnych 65 sesjach (na podstawie całej historii indeksu).

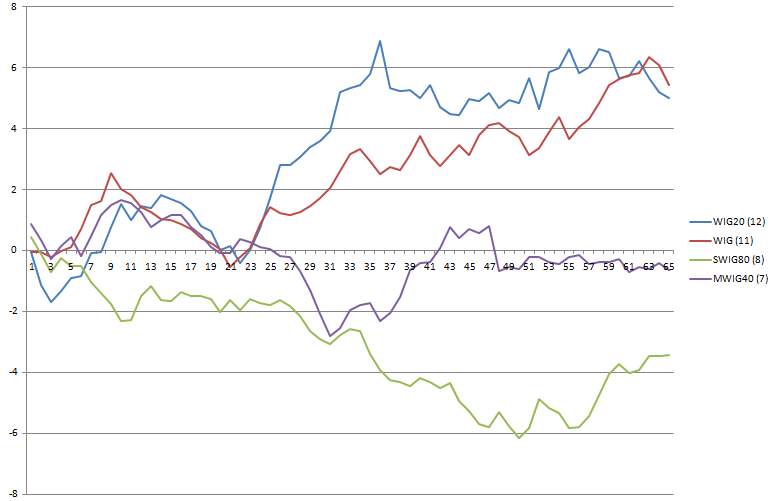

Drugi wykres pokazuje stopy zwrotu czterech najważniejszych warszawskich indeksów w każdej z 65 sesji po przebiciu przez nie w dół 200 MA. W nawiasie podano liczbę obserwacji dla każdego indeksu.

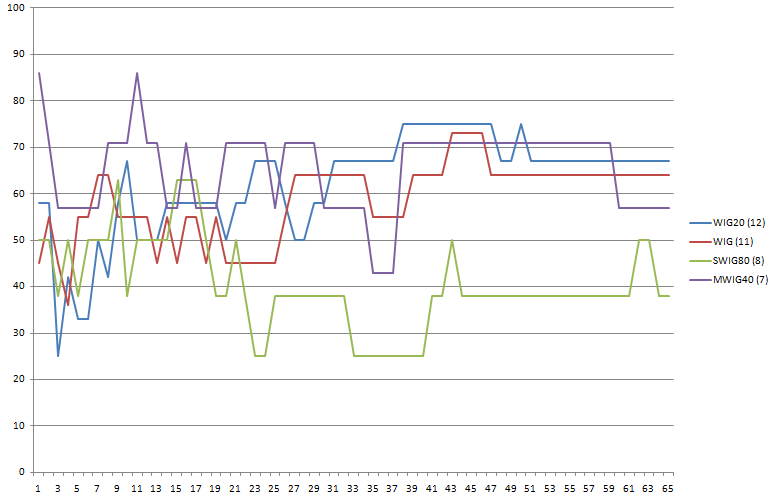

Trzeci wykres pokazuje odsetek pozytywnych (większych od 0) stóp zwrotu w każdej z 65 sesji po zdarzeniu.

Jak widać, dane historyczne nie sugerują, że przebicie w dół 200 MA przez najważniejsze indeksy warszawskiej giełdy poprzedza gwałtowną przecenę. Możliwości wykorzystania tego wydarzenia w inwestowaniu wydają się jednak ograniczone. Warto przy tym zwrócić uwagę na niewielką liczbę obserwacji.

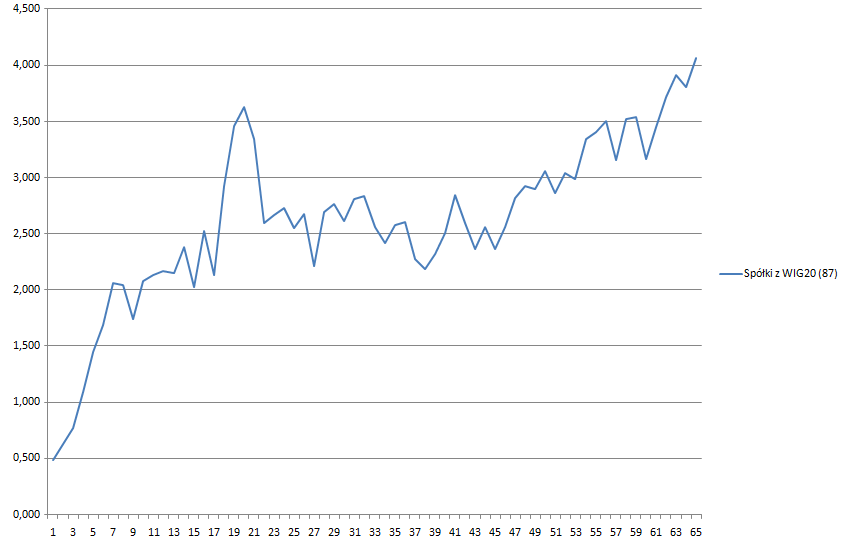

Zrobiłem jeszcze jeden test – dla wszystkich spółek wchodzących obecnie w skład indeksu WIG20. Poniższy wykres pokazuje rezultaty testu, przy czym średnia wyciągnięta została z wszystkich wydarzeń (a nie ze spółek), których zaobserwowano 87 (od 15 na BRE do 0 na JSW, TPE, PZU).

Wypada mi więc powtórzyć, że dane historyczne z WGPW nie wskazują na to, że przecięcie w dół średniej 200-sesyjnej poprzedza istotną przecenę. Przeciwnie, dane historyczne wskazują, że takie wydarzenie może poprzedzać odbicie kursu, który z reguły spada przed przecięciem w dół 200 MA. Warto pamiętać, że przedstawiłem dane historyczne i każdy inwestor powinien zdawać sobie sprawę z ograniczeń wynikających z używania takich danych do projektowania strategii inwestycyjnych.

11 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Od lat na rymku dominuje przekonani, że 200 dniowa średnia MA wyznacza granicę pomiędzy techicznie zdrowym i słabym rynkiem. Jeśli cena bieżaca przecina ją od dołu w górę to uważa się, że rynek jest w trendzie wzrostowym i Wicek Wersal!

Czemu tak jest, kto to wie? Przecież Edwards, Magee i Bassetti, w

klasycznym już opracowaniu „Technical Analysis of Stock Trends”,

ujęli to sposób chyba nie pozostawiający wątpliwości:

“ 200-day średnia krocząca powszenie uważana jest za wskaźnik trendu

długoterminowego, a wiara czasem się sprawdza.”

Tak, tak, tak bywa, szczególnie ze ślepą wiarą. 🙂

@ lesserwisser

Nie potrafię odpowiedzieć czy to prawdziwa wiara czy nie ale pokazałem, że przynajmniej na WGPW ceny wydają się wypróbowywać wiarę inwestorów w konsekwencje przebicia 200 MA 🙂

@ trystero

Jeśli wychodzi, że czasem wiara czyni cuda, to jetesm za.

Tylko czemu w Lotto mi nie wychodzi? 🙂

Test wig20 od 2000 (pomijając dziką hossę lat ’90 która nie ma szans się powtórzyć)

Jeśli kurs poniżej sma(200) to przez następne 20 dni średnia zmiana -0.74%

Jeśli kurs powyżej sma(200) to przez następne 20 dni średnia zmiana +1.1%

@ Lucky

Czy ty liczyłeś zachowanie kursu po przebiciu średniej w dół czy przeciętne zachowanie kursu gdy znajdował się poniżej średniej 200 MA?

lucky jestes pewien ze wczesniej cena byla 65 dni ponad srednia ? chocby 20 ? 😉

@darkh:

Jestem pewny, że to nie był warunek.

# Mark Hulbert o 200 MA na rynku amerykańskim

@trystero

Gdy znajdował się poniżej średniej 200 MA.

kogos dziwi ze srednia nie działa??

analogowa AT to juz historia.. napisz cos ciekawego, cos na czym mozna zarobić:)

Czesc

sprawdz to samo ale dla 55 sma ema dzien i tydzien.

hej