Dla tych, którzy nie śledzą:

15 Komentarzy

Dodaj komentarz

Opinie, założenia i przewidywania wyrażone w materiale należą do autora publikacji i nie muszą reprezentować poglądów DM BOŚ S.A.

Informacje i dane zawarte w niniejszym materiale są udostępniane wyłącznie w celach informacyjnych i edukacyjnych oraz nie mogą

stanowić podstawy do podjęcia decyzji inwestycyjnej. Nie należy traktować ich jako rekomendacji inwestowania w jakiekolwiek

instrumenty finansowe lub formy doradztwa inwestycyjnego. DM BOŚ S.A. nie udziela gwarancji dokładności,

aktualności oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego

przeglądu informacji z niniejszego materiału.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

nie wiem co o tym myśleć…

muszę się zapytać jakiegoś analityka, co należy o tym sądzić 😉

ps. ten czerwony kolor Twój dodatek, czy też GPW tak to przedstawia? (pytam, bo NIGDY nie patrzę na te statystyki)

czy mógłby Pan dołączyć jakiś komentarz?

Może ma Pan informacje kiedy BOS wprowadzi opcję KS, bo podobno prace trwają?

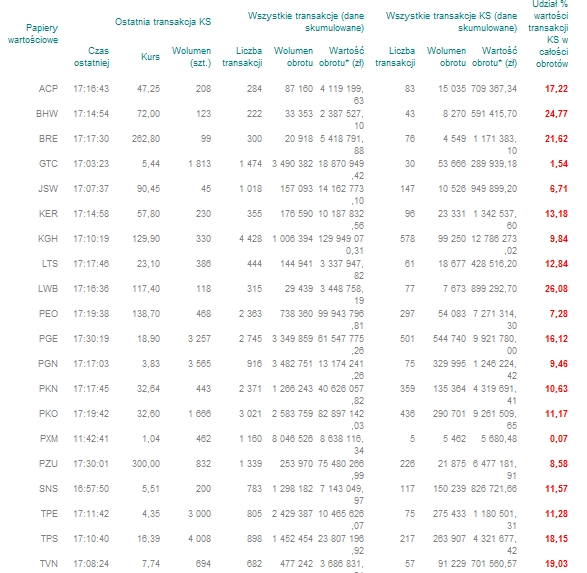

Od dobrych kilku sesji krótka sprzedaż na niektórych spółkach (z tego, co zauważyłam, wyłącznie na Wig20) jest rekordowa. Na LWB bywała w okolicach 50% obrotu.

Tylko BRS nie sprzedają krótko 😉

Tak nawiasem mówiąc, czekam aż ktoś to (choćby w ramach odpłatnego serwisu) opracuje – dane historyczne, wykresy KS na poszczególnych spółkach.

Dorota zaglądaj tutaj http://www.attrader.pl/notowania/pl/krotka-sprzedaz bo byc moze uda sie w czerwcu podlinkowac spółki – jak wystarczy budżetu. A pomiar KS obrotem czasami bywa złudny – obserwujemy małe ogólne dzienne obroty ostatnio a obrót KS moze byc na stałym poziomie.

Zauwazyłem że biura oferują np. Tylko KS w ramach tej samej sesji i jestem ciekaw czy takie zlecenia są gdziekolwiek rejestrowane oprócz dm – czy to nie jest taka wirtualna ks.

@ Dapi

Co konkretnie mierzy wskaźnik KS u Ciebie na stronie?

A co do rekordów to poprzedni tydzień był mega rekordowy w KS mierzonym procentem obrotu. Tak samo jak był drugim rekordowym w krótkich pozycjach na Euro w stosunku do UsD

jedyny wniosek jest taki, ze transakcje KS są juz na porządku dziennym (a na razie nikt nie robil jakiejs sensacji z koncentracją, grubasami itp. w rolach głównych). Po drugie to co pisze DAPI- wczoraj byly niskie obroty, wiec % wypada imponująco. Ale wielkosci generalnie w dłuższym horyzoncie są stałe (jakies zabezpieczenie, struktury, animacje itp).

Jeszcze tylko zwiększyć dostępność i tyle.

@ Dapi

Dziękuję.

Ciekawa ta uwaga GZ o stałych wielkościach KS (nie badając szczegółowo widzę silną aktywizację KS nawet biorąc pod uwagę mniejsze obroty). Jest taka hipoteza, że Wig20 jest zbijany pod mocniejsze odbicie.

wskaźnik KS = wolumen KS/free float spółki wyrażony w ilosci akcji

Dodam jeszcze że zmiana interwału tam gdzie w tej chwili domyslnie jest 1dzień – zegareczek -kumuluje dane z wskazanego interwału. Mozna więc sprawdzic która spółka miała największy KS w ciągu ostatnich 20dni http://www.attrader.pl/notowania/pl/krotka-sprzedaz/20 lub tez np. bieżącego miesiąca czyli czerwca http://www.attrader.pl/notowania/pl/krotka-sprzedaz/4/m

@ Dapi

Właśnie, bo klasyczny wskaźnik KS to jest udział pozycji KS we wszystkich akcjach (short interest). Tak jest podawany na przykład dla amerykańskich spółek. Jak masz wyrażone w procentach to znaczy, że na przykład 3% wszystkich akcji jest sprzedanych na krótko. Rzecz w tym, że tego z danych WGPW nie da się odczytać (bo nie ma danych o zamykanych KS).

Jest jeszcze short interest ratio czy wszystkie sprzedane na krótko akcje podzielone przez średni wolumen (co pokazuje ile dni zajmie zamykanie pozycji KS a więc jak bolesne będzie wyciskanie KS).

Zastanawiałem się jak zrobic i podjąłem decyzje o Free Float ponieważ:

– w przypadku all akcji wychodziły jakies liczby do 10^6 itd

– jestem wyznawca normalizacji wolumenu – dla inwestora ważny jest obrót w stosunku do free float a nie po prostu obrót. Wybicie na 1mln na kursie KGH nic nie oznacza ale na 1mln na np. Polskie Jadło juz tak.

Co do SIR to moge to zrobic w każdej chwili w jakiej pojawi się na niego jakieś zainteresowanie – nie robiłem ponieważ rozwijam tylko to gdzie widzę że ludzie wchodzą

@ Dapi

Ale tu nie chodzi o free float kontra wszystkie akcje (mam na myśli wszystkie akcje danej spółki) bo rozumiem Twoje argumenty za FF.

Ty podajesz wolumen KS/FF a klasyczne short interest to jest całkowita wielkość pozycji KS/ wszystkie akcje (czy FF). Ty podajesz ‚flow’ (wolumen) a tam jest ‚stock’ (wszystkie akcje w danym momencie sprzedane krótko i nie pokryte jeszcze). Tylko, że z danych WGPW nie można tego drugiego policzyć.

Co autor miał na myśli ??

1. Kto sprzedaje akcje na dołku, lub dolnym ograniczeniu konsolidacji ?

2. Sprzedawca siedzi od dawna ! na shortach .

3. Co spowoduje KS ??

4. Dynamiczny ruch .

@Trystero

Nie zwróciłem na to uwagi. Dzięki

http://www.gpw.pl/krotka_sprzedaz