Chciałbym pokazać 2 dodatkowe testy i wnioski wyciągnięte z antyintuicyjnej strategii gry przeciwko przecięciu 2 średnich, opisane wstępnie w poprzednim wejściu.

Pomysł nazwany przez mnie roboczo „kontra do średnich”, czyli otwieranie pozycji długiej gdy średnia 2-dniowa znajduje się poniżej 5-dniowej (a więc przeciw klasycznemu sygnałowi sprzedaży) oraz symetrycznie otwieranie pozycji krótkiej gdy średnia 2-dniowa przebiega powyżej 5-dniowej, postanowiłem sprawdzić na dużo dłuższym okresie niż Collins. Jednak zamiast danych kontraktów terminowych użyłem po prostu kursów samego indeksu S&P500, który jest instrumentem bazowym dla pochodnych, a więc przebiegi są podobne co do tendencji.

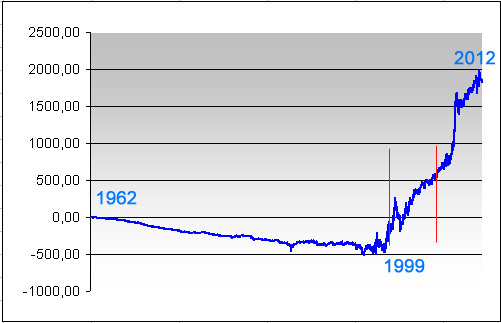

Użyłem danych dziennych za lata 1962-2012, nie uwzględniałem poślizgów i prowizji, codziennie otwierana pozycja była zamykana na koniec tej samej sesji. Przebieg krzywej kumulującej codzienne zyski i straty pokazuje poniższy wykres:

Rysunek 1: Liczona w punktach indeksowych krzywa skumulowanych zysków i strat dla indeksu S&P500

Tendencje są krystalicznie wyraźne i układają się w 2 ciągi:

1/ Do 1999 roku, a więc przez 37 lat, amerykański rynek największych akcji w niewielkim, ale regularnym tempie podążał w zupełnie przeciwnym procesie do opisanego wyżej

2/ Od 1999 roku nastąpiło diametralne i bardzo dynamiczne załamanie wcześniejszego wzoru zachowania rynku i strategia, lub może raczej ‘wzór zachowania’ czy swego rodzaju ‘inklinacja’ opisana wyżej jako „kontra do średnich” doszła do silnego głosu.

//Collins w swoich testach pokazywał tylko ten wycinek danych, który ująłem pomiędzy 2 pionowe linie//

Jakie implikacje to rodzi? Poza tymi, że zakres sesji (od otwarcia do zamknięcia) przeciwnych do przecięcia długiej średniej przez krótką jest szerszy niż sesji o odwrotnym kierunku.

Przede wszystkim po raz kolejny podkreśla to jak bardzo rewolucyjnie zmieniła się dynamika rynków w nowym stuleciu. Przypomnę, że od 1999 roku działają pierwsze tradingowe algorytmy, również te o dużej częstotliwości, weszły elektroniczne platformy obrotu, derywaty zostały bardzo upowszechnione, powstało dziesiątki nowych instrumentów. I po raz kolejny zwracam uwagę, że testy strategii i systemów w oparciu o dane sprzed przełomu stuleci mogą być obciążone różnego rodzaju ‘inklinacjami’ (ang. biases), mogą wskazywać zupełnie inną dynamikę i kierunek działania. To wymaga nowego, przemyślanego podejścia w zakresie testów historycznych.

Aż 90% zysków pochodzi tylko z jednej strony – długiej. Co znaczy, że to kupno rynku, a nie sprzedaż, może przynieść zyski kiedy średnia 2-dniowa przebija się poniżej 5-dniowej. Gra z kontry ma więc uzasadnione podstawy. Całkiem możliwe, że dotyczy to średnich innego rodzaju i długości. Cieszy mnie jeśli Czytelnicy próbują szukać podobnych rozwiązań na własną rękę 🙂

Taka krzywa kapitału jak powyżej, do tego stabilnie rosnąca, to marzenie systemowców. Gdyby nie koszty transakcji, pomysł Collinsa przyniósłby zyski po 2006 roku jak sugeruje on w książce. To ma być jedynie supozycja co do własnych poszukiwań. Prawdopodobnie zyski jak wyżej mogłyby jednak osiągnąć algorytmy tradingowe, nawet z zastosowaniem dźwigni. Na niektórych giełdach bowiem płaci się graczom algorytmowym za robienie obrotu zamiast kasować ich z prowizji.

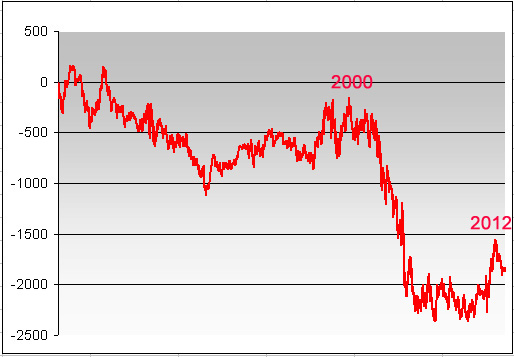

Drugi test sprawdzający puściłem na danych naszego indeksu szerokiego rynku czyli WIG20. I tu zaskoczenie! Proszę spojrzeć na krzywią zmian zysków i strat strategii „kontry do średnich”:

Rys 2. Liczona w punktach indeksowych krzywa skumulowanych zysków i strat dla indeksu WIG20

Tendencja całkowicie odwrotna do rynku amerykańskiego i efekt zupełnie przeciwny! Nie ma przełamania na przełomie wieków. Rynek działa więc dużo mocniej w kierunku przebicia długiej średniej przez krótką. To oznacza również, że systemy i strategie układane pod nasz rynek mogą zupełnie nie zdać egzaminu na danych z rynku amerykańskiego. Co gorsza – aż 70% straty pochodzi z długich pozycji. Taka gra jak na indeksie amerykańskim jest więc obciążona u nas sporym ryzykiem w takim układzie średnich…

—Kat—

1 Komentarz

Skomentuj Lucky Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zrobilem ten sam test od 1789 i wykres kapitalu jest tutaj:

http://tinypic.com/r/24xko6g/5

Jak nie ma trendow, to metoda grania przeciw zarabia. Jednak ja bym na to pieniedzy nie postawil. Takie zrywy juz byly. Mysle, ze tym razem tez tak bedzie, szczegolnie, ze nie jest to potwierdzone przez inne rynki.

BTW: Przerazajace jest w okolicach jakich dat bylo tak dwa razy w historii.