Miałem zamiar napisać dzisiaj o dynamice greckiego długu ale postanowiłem napisać o czymś ‚nie przygnębiającym’. Kilka dni temu Daily Chart opublikował zestawienie najlepszych i najgorszych stóp zwrotu wśród 200 największych (pod względem aktualnej kapitalizacji) korporacji notowanych na giełdach w lutym 2012 i w lutym 2002.

Okazało się, że w tej grupie spółek najwyższą stopę zwrotu osiągnęły akcje Apple. $100 zainwestowane w lutym 2002 roku w akcje Apple mogłoby przynieść ponad $3900. Na drugim miejscu znalazł się Sberbank ($3700), na trzecim ConocoPhillips ($1350).

Pozostaje jedynie żałować, że Daily Chart policzył najgorsze 10 letnie stopy zwrotu w grupie 200 największych obecnie korporacji (nie sądzę też by Allied Irish Banks z kapitalizacją na poziomie 2 mld USD należał do tej grupy) a nie 200 największych korporacji w 2002 roku.

W każdym razie, Puls Biznesu zrobił podobne zestawienie dla spółek z WGPW i ukrył je w serwisie płatnym. Postanowiłem więc zrobić je samodzielnie. Baza Stooq – koryguje kurs akcji o splity, PP i dywidendy. Liczyłem 10 letnie stopy zwrotu od 21.02.2002 do 21.02.2012. Zestawienie dotyczy spółek notowanych jednocześnie w tych dwóch dniach, a więc w wersji najgorszych stóp zwrotu podlega survivorship bias. Proszę pamiętać też, że w lutym 2002 roku WIG znajdował się jedynie 30% powyżej dołka bessy z lat 2000-2001, w lutym 2012 jest ponad 90% powyżej dołka bessy z lat 2007-2009.

Tak wygląda zestawienie 10 najlepszych stóp zwrotu dla spółek z WGPW (rezultaty różnią się od wyników Pulsu Biznesu):

| Spółka | 10 letnie ROC | 5 letnie ROC |

| BORYSZEW | 5156,4 | 8,3 |

| SKOTAN | 3163,6 | -75,3 |

| LPP | 3094,8 | 145,2 |

| STALPROD | 2925,2 | -57,7 |

| WAWEL | 2753,5 | 110,2 |

| STALPROFI | 2599,1 | -17,1 |

| ALCHEMIA | 2333,3 | -52,0 |

| APATOR | 2260,6 | -7,4 |

| KOPEX | 2129,1 | -40,6 |

| ENAP | 2040,0 | -20,7 |

Cokolwiek chcielibyście napisać o Romanie Karkosiku – na tej liście znajdują się trzy związane z nim spółki, dwie z nich na dwóch pierwszych miejscach.

Lista najniższych stóp zwrotu. Baz Stooq nie uwzględnia wezwań na akcje własne co zaburza pozycje 06Magna:

| Spółka | 10 letnie ROC | 5 letnie ROC |

| TRION | -99,0 | -93,9 |

| CENTROZAP | -94,9 | -83,6 |

| ADVADIS | -94,9 | -93,1 |

| POINTGROUP | -94,2 | -83,3 |

| 06MAGNA | -84,7 | -95,0 |

| IGROUP | -82,4 | -95,2 |

| SYGNITY | -82,3 | -82,8 |

| AGORA | -76,1 | -64,0 |

| ORCOGROUP | -76,0 | -96,5 |

| MOSTALEXP | -73,9 | -88,7 |

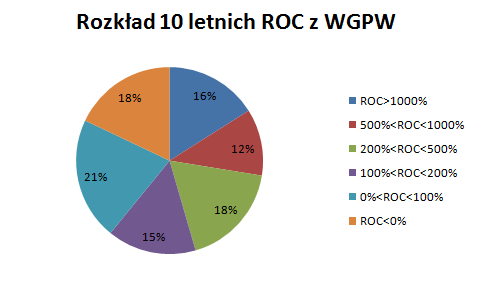

Zrobiłem także wykres pokazujący rozkład 10 letnich stóp zwrotu ze 156 spółek z WGPW objętych badaniem:

Jak Waszym zdaniem będą wyglądać analogiczne zestawienia w 2022 roku?

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Może ich w ogóle nie być. 🙂 Tak jak i nas.

„Jak Waszym zdaniem będą wyglądać analogiczne zestawienia w 2022 roku?”

To jest tak naprawdę pytanie, czy bankom centralnym uda się przełamać tendencje deflacyjne i wywołać inflację. Oraz (jeżeli mówimy o perspektywie 10 lat) o to, czy zapanują nad tym dżinem, którego wypuszczą z butelki.

jak nie w akcje zawsze można zainwestować w europejskie nieruchomości, he he…

http://www.thebubblebubble.com/european-housing-bubble/