Prezentacje wyników wielu systemów transakcyjnych zawierają w sobie element ryzyka, które w rzeczywistości nie istnieje.

Poruszam temat dlatego, że, jak się przekonałem, wielu traderów nie zdaje sobie sprawy z tego faktu a implikacje są dość istotne.

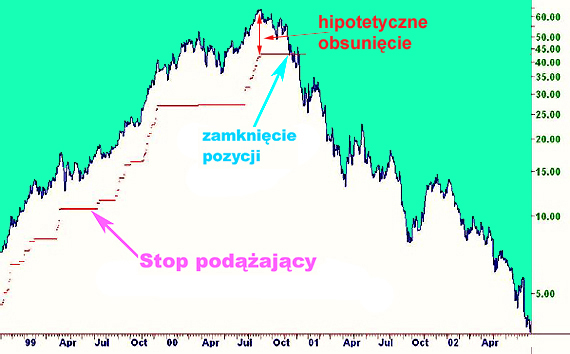

Jak zwykle graficzna forma wyjaśnienia sprawdzi się najlepiej więc od razu wklejam plan bitwy na rysunku poniżej. Mamy oto wykres kursu zamknięcia jednej z akcji (okres 1999-2002), na której została zajęta pozycja długa:

Od lewej strony poczynając widać stop chroniący pozycję, biegnący poniżej kursu (brązowe kropki i kreski). To oczywiście stop podążający (trailing stop), który przesuwa się wyżej tylko wówczas gdy spółka zalicza nowe maksima cenowe. Bessa rozpoczęta pod koniec 2000 roku spowodowała obsunięcie ceny papieru i realizację stopa, wskazuje ów moment strzałka „zamknięcie pozycji”.

W programach testujących systemy prezentacja całej tej transakcji wygląda częstokroć w ten sposób, że od punktu zajęcia nowej pozycji rysowana jest rosnąca linia kapitału (equity), łącząca dzień po dniu kolejne kursy zamknięcia danego instrumentu (w tym przypadku akcji) i kończąca się spadkiem do poziomu ceny wyjścia z pozycji (czyli poziomu stopa zabezpieczającego).

To końcowe obsunięcie (drawdown) ma w tym przypadku wielkość ok. 35% a jego rozpiętość wskazują na szczycie wykresu 2 pionowe, połączone strzałki o przeciwnych kierunkach i napis „hipotetyczne obsunięcie”. Nie bez powodu używam nazwy „hipotetyczne” ponieważ nie ma ono nic wspólnego ze spadkiem, który określa ryzyko systemu.

Mamy bowiem oto 2 wartości, według których możemy ocenić przebieg transakcji (a jednocześnie linię kapitału):

1/ Ceny zamknięcia śledzonego instrumentu, które oddają zmiany wartości kapitału na rachunku inwestycyjnym

2/ Poziom stopa czyli miernik zmiany naszego kapitału wg. aktualnego ryzyka

//Jedno zastrzeżenie – jeśli transakcja dotyczy derywatów lub forexu, zmiany wartości kapitału na rachunku są naliczane przez brokera co dzień, w przypadku akcji – zmiana następuje tylko przy otwarciu i zamknięciu transakcji. I choć właśnie w przypadku akcji mamy dosłownie ‘hipotetyczną’ zmianę wartości rachunku to nie jest to akurat istotne w tym rozważaniu.//

Owa różnica między wartością kapitału liczoną wg. cen zamknięcia a wartością naszego kapitału liczoną poziomem stopa (jak na rysunku) jest właśnie owym „nieistniejącym” ryzykiem. Dlaczego? Ano dlatego, że wartość kapitału liczona po cenach zamknięcia nie ma nic wspólnego z jakością i efektywnością naszego systemu. Nie przewiduje on bowiem dokonywania transakcji po chwilowo notowanych cenach zamknięcia, nie ma takiej możliwości ze względu na konstrukcję kodu. Wartość codziennych zamknięć w trakcie trwania transakcji nie jest dla systemu poziomem ryzyka ani poziomem wyjścia z pozycji, jest co najwyżej przejściową wartością dla liczenia odniesień.

Tak naprawdę mamy więc do czynienia ze złudnym obrazem „hipotetycznego” zysku, którego nigdy nie skasujemy, a który pozostaje bez znaczenia dla samego systemu w takim kształcie w jakim został zbudowany. Obsunięcia (drawdowns) są w zasadzie jedynie zjazdami owego nierealnego zysku. W powyższym przykładzie wyniosły one „wirtualne” 35%, a te realne, liczone poziomem ryzyka – zero. Oczywiście w trakcie trwania transakcji mogą zdarzyć się drawdowns dużo większe niż ten końcowy to jednak nie zmienia powyższego podejścia.

Obsunięcia już w samej nazwie mają zakodowane pejoratywne znaczenie. To mogłoby wskazywać na jakiś „błąd” w systemie. Tak naprawdę jednak system zadziałał dokładnie tak jak został zaprojektowany. Ów wirtualny zysk stanowi jedynie bufor kontroli ryzyka, jest swego rodzajem chwilowym „kredytem”, ale odbierany jako systemowa „usterka” pociąga za sobą dwie dość istotne implikacje w zakresie:

1/ Psychologii

Oglądając wynik testów hipotetycznych i realnych bardzo mocno sugerujemy się obsunięciami jako jednym z doniosłych wyznaczników „grywalności” danej strategii. Drawdown jest przy tym księgowany w umyśle jako strata, negatywna właściwość systemu, trudny emocjonalnie proces. Ważne jest więc właściwe do niego podejście, prawidłowa wizualizacja w świadomości i podświadomości.

W powyższym przykładzie 35% zjazdu na linii equity może dla inwestora stanowić barierę do gry, tymczasem system zadziałał przecież dokładnie tak jak w projekcie. Może jeszcze bardziej ważne jest to dla sumarycznego ujęcia największych obsunięć czyli tak zwanego ‘maximum drawdown” (max DD). I tu może się okazać, że jest on jedynie wirtualny, nie mający nic wspólnego z rzeczywistym ryzykiem, przewidzianym dla danego systemu. Jeśli owe obsunięcia mimo to stanowią istotny problem w zachowaniu konsekwencji, należałoby po prostu zmienić rodzaj stopa.

2/ Wielkości pozycji

Jeśli otwieramy dodatkowe pozycje, których wielkość zależy proporcjonalnie od aktualnej wielkości kapitału, to liczenie ich z uwzględnieniem wirtualnego zysku powoduje zawyżenie siły nabywczej systemu. To nie przesądza jeszcze o wadliwym podejściu lecz powinno wypełniać świadomość tradera i stanowić podstawę ewentualnych działań poprawy efektywności lub obniżenia ryzyka.

Moja rada: rysować linię equity według aktualnego poziomu stopa. Albo wraz z linią prowadzoną według cen zamknięcia, albo zamiast niej żeby nie tworzyć złudzeń.

—***Kat***—

13 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czyz nie jest to swoista kreatywna ksiegowosc na potrzeby naszej psychiki ? Owszem, liczenie DD wg. stopa zmniejszylo obsuniecie w koncowej fazie transakcji.

Ale przeciez zaraz po otwarciu pozycji miala miejsce sytuacja odwrotna. DD wg. ceny zamkniecia oscylowalo wokol zera, zas liczone wg. stopa pokazywalo pelnowymiarowy spadek.

Jezli system z powyzszego obrazka jest ciagle na rynku i odwraca pozycje, to DD, ktory ‚schowales pod dywan’ przed zamknieciem pozycji wyplynie ponownie tuz po otwarciu nowej.

Nie posuwałbym się do tak jednoznacznych stwierdzeń, to raczej kwestia rozumienia zasad jak działają rynki, jak się robi wyceny.

Wyzej juz to zasygnalizowal traderblog. Jesli problemem są obsuniecia, to na poczatku powinno sie wyceniac pozycje po ustalonym stopie wyjscia a nie po mark-to-market

To jest dokladnie problem podawania obsunięc miesięcznych (na danych na koniec miesiaca) bez pokazywania tego co jest w ciągu całego miesiąca.

A w skrajnej sytuacji nieznajomosc zasad wyceny, co pozwala oszustom zaproponowac zarzadzanie portfelem opcji, nawystawianie tychze i pokazanie, ze w miesiąc rachunek zyskał 300%

A na czym tu konkretnie polega problem, bo nie nadążam?

W przytoczonym przykladzie dlugoterminowym moze to faktycznie byc sensowna alternatywa do liczenia wartosci portfela. Ale juz przy zmiennym stopie przy systemie S&R, gdzie transkacje sa otwierane na kilka minut/dni to juz nie bardzo widze zastosowanie tej metody.

Less, chetnie poznam Twoj poglad w temacie 🙂

Od jakiegos czasu zbieralem sie na wpis o tym u mnie na blogu a tu mnie Tomasz ubiegl. Nie napisal jednak tego co ja uwazam za najwazniejsze: dylemat czy podawac DD liczony od transakcji do transakcji czy codzienny mark-to-market. Wedlug mnie to zalezy:

Postawmy sie w sytuacji osoby, ktora znalazla/kupila system i chce zaczac go stosowac. Niestety sygnal (np) kupna byl pol roku temu (bo jest to dlugoterminowy system podazania za trendem) i od tamtej pory rynek mocno urosl. Obecnie stop jest duzo dalej niz w chwili wystpienia sygnalu. Czy wchodzic teraz czy czekac na nowy sygnal? Jesli wejdziemy teraz to ryzyko bedzie duzo wieksze niz wynika to z konstrukcji systemu i nie bedzie mialo nic wspolnego z wartosciami z backtestow (zakladam, ze w backtescie podano DD liczony co transakcje). Jesli nie wejdziemy to mozemy ominac dlugoterminowy trend i stracic miesiace/lata. Osobiscie w takiej sytuacji bym wchodzil, jednak mala pozycja – tak aby ryzyko bylo mniejsze niz poczatkowe. Jesli rynek troszke sie cofnie to bede mial okazje zwiekszyc pozycje, tak aby ryzyko wynosilo dokladnie tyle ile bylo planowane na poczatku.

Jak wiec podawac DD w opisach systemu? Mark-to-market to uwzglednianie nieistniejacego ryzyka, jednak jesli system jest dlugoterminowy to nalezy o tym napomniec przy rozpoczynaniu korzystania z systemu. Problem jest tez nieco natury psychologicznej: czy pieniadze zarobione przed zamknieciem pozycji traktujemy jako nasze, czy rynku? Dla mnie sa to pieniadze rynku. W koncu system sklada sie rowniez z zamykania pozycji, wiec dopoki nie zamkne to zysku nie mam.

Dla systemow krotkoterminowych problem imho nie istnieje. Zawsze mozna poczekac kilka dni na nowy sygnal.

Na akcjach bez lewarowania można jeszcze od biedy przyjąć market to market , ale na lewarowanym rynku przy agresywnej grze może się okazać ,że wirtualny DD równa się realnemu. a posługiwanie sie realnym prowadzi do wirtualnego nierealnego 🙂

otwierając pozycję zakładam poziom stop, czyli możliwą akceptowalną stratę. to że przy dobrych wiatrach jej nie ma, nie zmienia mojego nastawienia…. prawdę mówiąc rozmowa o wyższości Świąt Bożego narodzenia nad Świętami Wielkiej Nocy 😉

Mam nieśmiałe pytanie skierowane do autora, ale nie tylko, a brzmi ono tak:

Czy ktoś mógłby mi wytłumaczyć o co dokładnie idzie w poniższym

akapicie?

„Obsunięcia (drawdowns) są w zasadzie jedynie zjazdami owego nierealnego zysku. W powyższym przykładzie wyniosły one „wirtualne” 35%, a te realne, liczone poziomem ryzyka – zero.”

A szczególnie to:

1. dlaczego ów zysk uważany jest za nierealny?

2. dlaczego (zyski) te realne, liczone poziomem ryzyka – wynoszą zero.

3. skąd bierzemy ten „poziom ryzyka” i jakie ryzyko jest tu na

uwadze.

To by było na tyle.

Jeśli to jest wykres z okresu 1999 – 2002, to chciałbym zobaczyć ten wykres w ujęciu tygodniowym. Może się okazać, że ten trailing stop jest zupełnie niepotrzebny.

No i co jest grane panie Autor? Cicho wszędzie, głucho wszędzie, czy odpowiedź wreszcie będzie?

Moje pytania są chyba wystarczająco jasne, innych też, więc wypadało by się do nich ustosunkować. Blog z założenia to interakcje między autorem i czytelnikami, i to powinno mieć priorytet a na interakcje między systemami zawsze przyjdzie czas.

Jak się powiedziało A to i B i C też trzeba niestety, bo inaczej blogowicze pomyślą, ze się ich olewa.

A tu sprawa ma ważny wymiar praktyczny, bo chcę mieć pełną jasność w temacie drawdown by uniknąć papierowych obsunięć, które zmienią moje wartościowe papiery w papier toaletowy lub bezwartościową makulaturę. No bo kto chce aby jakiś hipotetyczny drawdown go pogrążył na dobre(i złe)!

Pozdrawiam i czekam z niecierpliwością.

Papierowy Tygrys

@ Kathay

Czyżby odpowiedzi ni ma bo wybuchła Fukushima?

Mnożą się interakcje między systemami a jakoś brak interakcji między autorem a blogosferą.

Less, chętnie poznam Twój pogląd w temacie, autorze. 🙂

Mam ostatnio naprawdę sporo pracy. W weekend obiecuję nadrobić wszystkie zapytania!

Większość odpowiedzi jest już w samym wpisie więc nie wiem od której strony zabrać się za dyskusję 🙂

Moja sugestia rysowania dodatkowej equity wg. ryzyka nie jest związana z kombinowaniem przy sprzedawaniu systemów/sygnałów – jeśli już to tam może się znaleźć jako dodatek ale nigdy zamiast. Ta ‘equity ryzka’ jest na nasze własne potrzeby co wskazałem w tekście – liczenie wielkości dodatkowych pozycji i psychologiczny amortyzator.

Nie ma znaczenia rodzaj stopa – nawet taki typu ‘jojo’ to rodzaj ryzyka które da się wyliczyć i wyrysować.

Nie bardzo rozumiem co do tej koncepcji ma wchodzenie na rynek w trakcie trwania transakcji?

Lesser – odpowiedź na pyt 1 jest w tekście, 2 – nigdzie nie napisałem że zysk jest równy zero, 3- poziom ryzyka jest liczony poziomem stopa x wielkość pozycji