Prezentacje wszelkiego rodzaju technik i strategii inwestycyjnych są często krytykowane przez inwestorów ze względu na selektywny dobór przykładów ich działania.

Usłyszałem ostatnio podobne utyskiwania w pewnej sprawie, do której niebawem wrócę na blogu. Meritum problemu sprowadza się do tego, że najczęściej ilustracje dla zobrazowania opisywanej strategii są robione z użyciem takich transakcji, które zakończyły się powodzeniem. Nie chcę wnikać w psychologiczne efekty takiego właśnie podejścia do sprawy, ograniczmy się do tego, że niemal w każdej dziedzinie pokazuje się uczącemu się mózgowi najczęściej te sytuacje, które kończą się powodzeniem – czy to na kursie językowym, prawa jazdy czy wykładzie o operacji na otwartym sercu. Jak zaraz wskażę, w inwestowaniu pokazywanie transakcji z nieudanym finałem wcale nie jest wbrew pozorom takie proste. Choć oczywiście możliwe, tyle że wymaga wielu dodatkowych założeń, których często brak w podstawowej formie opisu danego narzędzia.

Jak się to praktycznie objawia widać na 2 przykładach poniżej.

1/ Narzędzia, z uwzględnieniem tych z zakresu Analizy Technicznej w szczególności, prezentowane są często BEZ użycia stopów zabezpieczających lub w szczątkowej ich formie.

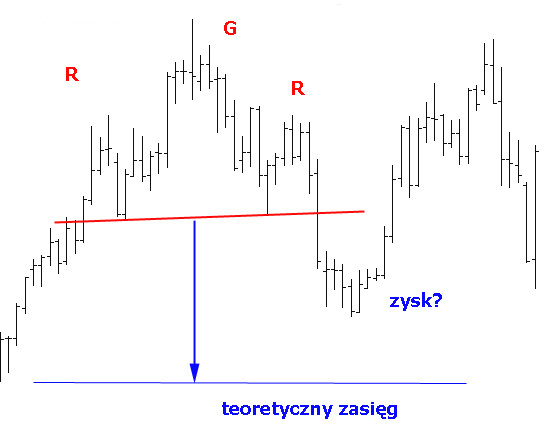

Weźmy na tapetę formację „głowy z ramionami” czyli RGR jak na rysunku poniżej:

Postawmy pytanie – czy ten rysunek może ilustrować udaną czy nieudaną wersję tej formacji ? Paradoksalnie i jedno i drugie…

Dlaczego? Każda formacja klasyczna ma wpisany w swoje działanie tzw. „minimalny zasięg ruchu”, zwykle równy wysokości samej formacji, który jest w teorii docelowym, minimalnym poziomem jaki może osiągnąć kurs po wybiciu. W tym wypadku wybicie nastąpiło w dół poniżej linii szyi (czerwona kreska) a zasięg minimalny reprezentuje linia niebieska. Ten ostatni nie został osiągnięty i kurs powrócił na północ, przebijając stop zabezpieczający, który sugeruje się ustawić w połowie wysokości formacji. Tylko czy na pewno z tej transakcji trzeba było wyjść ze stratą? To zależy jaki dodatkowo rodzaj zleceń kasujących zyski stosuje inwestor. W tym przypadku mogło się to wszystko kończyć nieznacznym profitem albo przynajmniej w punkcie zero, gdzie kapitał został ochroniony. Tu mieliśmy do czynienia przynajmniej z jakąś formą zarządzania ryzykiem (stop podany wyżej, wpisany w samą formację), choć niewystarczajacą dla oceny całości. W wielu przypadkach w literaturze pojawiają się po prostu barwne opisy tego jak transakcję zainicjować ale bez słowa komentarza o tym, jak ją efektywnie zakończyć… Jak w takim wypadku pokazać, że to coś mogło nie skończyć się po myśli inwestującego?!

2/ Wskazówki odnośnie prowadzenia ryzyka, jeśli się pojawiają, muszą być z góry ściśle zdefiniowane tak aby ustalić moment powstania zysku i straty.

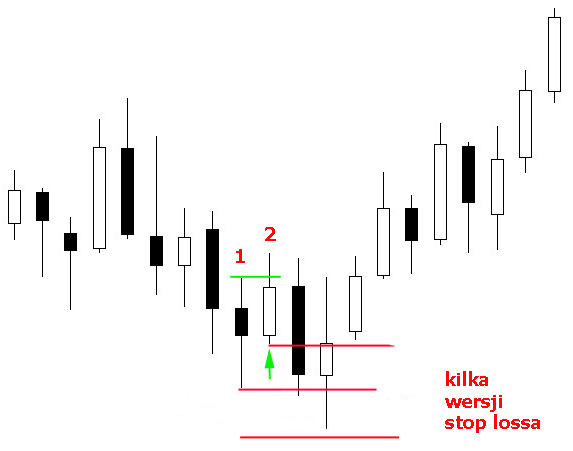

Ponownie przykład z dopiero co omawianą formacją 2BB. Zielona strzałka to moment wejścia na pozycję długą (kupno). Czerwone linie poniżej to różne formy stopa zabezpieczającego przed stratami, po części przez mnie omawiane wcześniej w różnych konfiguracjach.

Jak widać od tego gdzie zdefiniujemy z góry moment ucięcia straty zależy to czy dana transakcja, a więc i formacja, kończy się klapą (w 2 przypadkach) czy obroną (1 przypadek). Ale nieudane strategie można pokazywać TYLKO przez pryzmat pełnego ryzyka czyli w kontekście ustalonych z góry momentów wyjścia z pozycji. I nawet wówczas jeden obrazek niczego nie przesądza ponieważ strategia może oznaczać się trafnością 30% i być zyskowna w całości albo trafnością 90% i być w sumie stratna. Jeśli jednak autor strategii milcząco sugeruje by dodać elementy intuicji to pokazanie nieudanych wariantów jest w ogóle niemożliwe, nawet wtedy gdy wejście na pozycję jest w detalach opisane.

Tak naprawdę więc ilustracja niefortunnych zagrań jest możliwa tylko w przypadku pełnego opisu ryzyka, tak jak w strategiach mechanicznych. Cała reszta jest tylko przybliżeniem lub zamierzeniem niemożliwym w realizacji. Można więc powiedzieć: chcesz zobaczyć jak coś nie działa – powiedz jak prowadzisz ryzyko. Zawsze zastanawiam się więc, jak liczy się na przykład trafność formacji bez opisu stopów. Sam zasięg minimalnego ruchu to za mało by przekreślić dane narzędzie.

Poszukiwanie nieudanych transakcji we własnym zakresie to jednak bardzo kreatywna praca, nie powinno się jej nigdy zaniedbać. Pozwala urealnić oczekiwania, przetestować możliwe scenariusze i poszukać dodatkowych zabezpieczeń.

—Kathay—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak zwykle, bardzo dobry artykuł.

zgadzam się z przedmówcą.

Pingback: Blogi bossa.pl » SKUTECZNOŚĆ ANALIZY TECHNICZNEJ część 2