Jakie znaczenie dla dalszego ruchu kursów akcji mają sesje o nieprzeciętnie szerokim zakresie zmian? Dają impuls do kontynuacji w kierunku zamknięcia końcowego czy raczej wygaszają ową dotychczasową tendencję ?

Dyplomatycznie odpowiem na zachętę – to zależy jak szeroki zakres (zmienność) prezentuje dana sesja.

Bulkowski testuje pojedyncze świece wszystkich długości, z podziałem na procentowy zakres każdej z nich w stosunku do średniego zakresu z poprzedzających dni. Dla mnie najciekawsze były te najwyższe z powodu impresji jaką wzbudzają w głowach inwestorów swoją długością. Niestety muszę przy tej okazji zaprzeczyć pewnej obiegowej opinii: rozmiar w tym wypadku ma znaczenie większe niż technika 😉

W oryginalnej wersji japońskiej długie świece (ang. tall candles) częściej są wstępem do kontynuacji ruchu w kierunku ich zamknięcia. I rzeczywiście statystyki Bulkowskiego to potwierdzają. Pod warunkiem, że długość takiej świecy wraz z cieniami jest 3 razy większa niż średnia długość (zakres dzienny) świec poprzedzających ją a suma długości jej cieni jest mniejsza niż korpus. Wyniki wyglądają następująco:

Długa czarna świeca

– podczas hossy jej pojawienie się oznacza w 53% kontynuację ruchu czyli spadki

– podczas bessy jej pojawienie się oznacza w 56% kontynuację ruchu a więc również spadki

Długa biała świeca

– podczas hossy jej pojawienie się oznacza w 58% kontynuację ruchu czyli wzrosty

– podczas bessy jej pojawienie się oznacza w 55% kontynuację ruchu (wzrost)

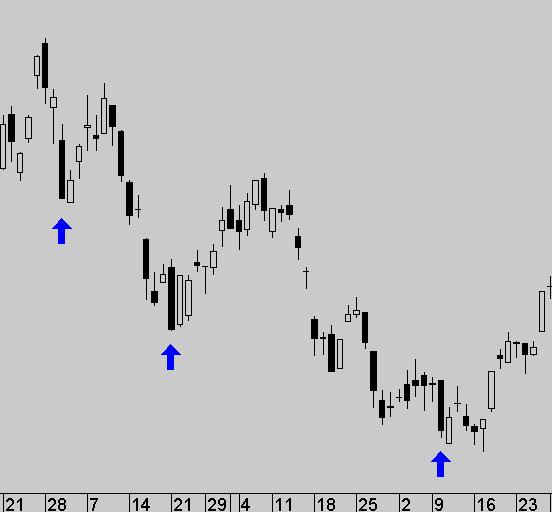

Bulkowski poszedł dalej nieco specyficznym kursem, chcąc znaleźć w jakim układzie pojedyncza świeca o długim korpusie stanowi ostatni podryg istniejącej tendencji, dając impuls odwrotowi na z góry upatrzone pozycje. Taką sytuację zaznaczyłem na wykresie indeksu WIG poniżej, niebieskie strzałki wskazują sytuacje, gdzie spore, czarne świece spadkowe oznaczają lokalny dołek (lub dołek na kolejnej sesji):

I wynik testu, który prowadzi do takiego finału jak na rysunku, z uwzględnieniem, że zakres takiej świecy musi stanowić przynajmniej 146% średniego zakresu poprzednich 22 sesji (czyli z ostatniego miesiąca):

1/ W 58 676 przykładach wystąpienia takiej świecy i pod warunkiem, że na wykresie pojawia się ona powyżej świec sprzed 2 i 3 dni, w 67% przypadków stanowiła ona lokalną górkę w ten dzień lub najpóźniej sesję po niej.

2/ W 53 391 przykładach wystąpienia takiej świecy i pod warunkiem, że na wykresie pojawia się ona poniżej świec sprzed 2 i 3 dni, w 72% przypadków stanowiła ona lokalny dołek w ten dzień lub najpóźniej sesję po niej.

To oznacza, że z taki właśnie prawdopodobieństwem mamy szansę kupić (lub sprzedać podczas spadków) po cenie korzystniejszej niż na koniec sesji o szerokich zakresach.

Cdn

—*Kathay*—

3 Komentarzy

Skomentuj cycjan Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kathay,

Wybrałeś rewelacyjny temat. Mam nadzieję, że niewielka póki co liczba komentarzy nie zniechęci cię do kontynuacji. Napisz tylko, czy wśród standardowych statystyk publikowanych przez Bulkowski’ego pojawiają się te związane z ryzykiem grania danej formacji. Np. obok średniej zmiany ceny po k-dniach średnia maksymalna zmian w dół/górę w ciągu owych k-dni?

Chyba kupię tę książkę. Samodzielne przeprowadzenie podobnych badań to IMHO 4-8 tygodni intensywnej pracy (zakładając niezłe przygotowanie programistyczne).

pozdrawiam,

Kathay, ciągle piszesz jakie te wszystkie metody AT są g.. warte. a może jakieś, które się sprawdzają ? świece faktycznie są do d..

W mojej opinii WIG i testy na nim za wiele nam nie dadzą, jest to sztuka sama dla sztuki, a może raczej edukacja dla edukacji. Kathay masz chyba tego świadomość.