Na początek wrzucimy na warsztat znane i z klasycznej A.T. luki dzienne czyli gwałtowne skoki kursu pomiędzy kolejnymi sesjami, zostawiające niepokryty obszar cen, w obrębie którego nie doszło do transakcji w wyniku nadpopytu lub nadpodaży.

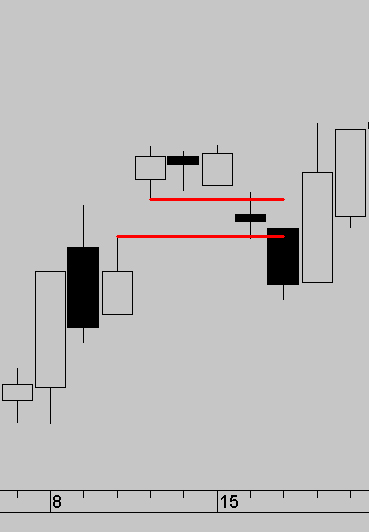

Nison w swojej książce ?Świece i inne japońskie techniki analizowania wykresów„, która będzie odnośnikiem dla wszystkich reguł i nazewnictwa, zachodnie „luki” nazywa „oknami” (będę używał je zamiennie w tekstach) i podkreśla, że to jedna z najsilniejszych formacji cenowych. Na wykresach okno hossy wygląda tak, że najniższa cena (minimalny zasięg dolnego cienia) z kolejnej sesji nie zachodzi na najwyższą cenę (maksymalny zasięg górnego cienia) z poprzedniej sesji. Symetrycznie wygląda to dla okna bessy. Na rysunku poniżej ten obszar wyznaczają 2 równoległe, czerwone linie:

Okna wg japońskich reguł są formacjami kontynuacji, tak więc po wystąpieniu okna hossy można spodziewać się dalszych wzrostów. Jest ono w teorii zarazem obszarem wsparcia dla spadających cen. Jeśli jednak dowolna kolejna świeca zamknie się poniżej dolnej granicy takiego okna – tendencja wzrostowa zostaje uznana za zakończoną. Symetrycznie -jeśli mamy do czynienia z bessą – okna działają jako formacje oporu (przed wzrostami).

Bulkowski schylił się po nie w swoich testach by sprawdzić ową hipotezę o szlachetnym i długim rodowodzie. Oto jak wygląda rzeczywistość na amerykańskim rynku akcji:

– udało mu się podczas weryfikacji danych historycznych odnaleźć

19 313 luk hossy (14 224 podczas trendu wzrostowego + 5 089 podczas trendu spadkowego)

13 997 luk bessy (9 374 podczas trendu wzrostowego + 4 623 podczas trendu spadkowego)

– jeśli okno hossy ma działać jako wsparcie, to w owym oknie może się pojawić jedno lub więcej minimów lub po prostu dolnych cieni kolejnych świec; jeśli cena zamknięcia jednej z nich wypadnie jednak poniżej powstałej luki mówimy o jej wypełnienieniu

– rysunek powyżej pokazuje taką sytuację – trzy świece po luce utrzymują się ponad nią, czwarta wypada w środku ale jej zamknięcie zostaje zatrzymane powyżej dolnej krawędzi (opór zadziałał), dopiero piąta świeca w całości wypełnia lukę

– rezultaty Bulkowskiego:

Podczas trendów wzrostowych luki hossy dały wsparcie cenom w … 20% przypadków

Podczas trendów spadkowych luki bessy dały opór cenom w …25% przypadków

Innymi słowami:

Przez 75 do 80% czasu ceny po prostu przewalały się przez luki niczym przez dziurawe rzeszoto. Co potwierdzało by inną, zachodnią regułę: „gaps fill” czyli luki się wypełniają. Warto mieć to w pamięci czytając kolejną analizę, w której pada domniemanie o silnym wsparciu właśnie powstałej luki. Tylko średnio co piąty razy powstrzyma ona rzeczywiście spadek.

Jeszcze jedna statystyka, pokazująca jak wygląda kontynuacja ruchów po powstaniu okien:

Po wystąpieniu luki hossy w trendzie wzrostowym kurs oddalał się w górę średnio o 1,8% dzień później i średnio 2,2% w ciągu kolejnych 10 sesji.

Po wystąpieniu luki bessy w trendzie spadkowym kurs oddalał się w dół średnio o 3,3 % dzień później i średnio 3,4% w ciągu kolejnych 10 sesji.

Mamy tu więc do czynienia z niewielką przewagą nad rynkiem.

Cdn

—**Kat**—

22 Komentarzy

Skomentuj redart Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A jak w badaniach traktowana była sytuacja w której np (dla luki hossy):

– po szóstej sesji luka została obroniona (kursy spadły i odbiły w górę)

– po jedenastej też obroniona (ponownie spadły i odbiły w górę

– po siedemnastej sesji luka została zamknięta

Taka sytuacja klasyfikowana jest jako „luka dała wsparcie” czy też „nie dała” ?

no wlasnie jaki okres czasu przyjal Bulkowski w swoich testach, w koncu kazda luka kiedys sie wypelni 😉 i czy probowal odrzucic common gap ? czy liczyl jak leci 😉

W książce wszystkie statystyki są bardzo szczegółowe, wybieram

tylko te najbardziej charakterystyczne, które obalaja pewne

mity.

Przy lukach sytuacja jest zero jedynkowa – luka się broni=1, wypełnienie =0 i wychodzi 20-25% skutecznosci obrony, nieważne czy zamkniecie nastapiło po po2 dniach czy po 200.

Nie wszystkie luki są testowane. Te na historycznych max i min są nadal nietknięte, jest ich kilka procent

Ot i mamy kwintesencję:)

No tak 🙂 Jeśli to wygląda w ten sposób to takie wyniki są istotne dla wielbicieli strategi kup i trzymaj.

Takie same wyniki uzyskałem u nas. Luki były wypełniane w ok. 70% i z tego co pamiętam średnia czasowa był ok 8-10 świec.

Nie ma niestety tych danych przed sobą aby jakieś dokładne wartości podawać.

Niewiele mówią takie statystyki… Bez definicji trendu spadkowego czy wzrostowego trudno nadać im jakiekolwiek znaczenie. Aby taka statystyka miała sens należałoby zrobić rozkład rozpiętości wahań w zakresie każdego trendu, policzyć średnią wielkość luk, i sprawdzać czy luki są łamane częściej niż odległość równa ich średniej wielkości gdy luka nie występuje. Bez takiego testu twierdzenie że istnieje tendencja do zapełniania luk jest podobną nieścisłością jak chwalenie strategii która ma 80% trafności z take profit radykalnie bliższym od stop loss.

@HDK

Wszystko masz to w książce. Wyciągam z niej ciekawostki zamiast przepisywać całą.

Bardzo ogólne wnioski. Należałoby dodać, że interpretacja świec japońskich w analizowaniu wykresów jest inna dla różnych rynków. Nie można wrzucać wszystkiego do jednego worka analitycznego bez uwzględnienia specyfiki danego rynku począwszy od forexu, opcji, akcji, czy kontraktów i skończywszy na surowcach czy metalach.

Znam wiele przykładów odmiennego zachowania się rynku wbrew sugestii świec czy ich formacji. Należy pamiętać, że rynki ewoluują i wciąż wyżej stawiają poprzeczkę AT. Moim zdaniem tylko analizy online w kontekście sytuacyjnym perspektyw czasowych będą dawać względnie dobre rezultaty transakcyjne. Wówczas można przewidzieć na krótko, co determinuje aktualne trendy cenowe, jaki time frame ma najsilniejszy wpływ na cenę. To ciężka, wymagająca stałej koncentracji i ciągłego analizowania sytuacji praca. Podobne wzorce analityczne można zauważyć w takiej dyscyplinie sportu jak np siatkówka czy koszykówka, gdzie sytuacja zmienia się bardzo szybko i porażką byłoby kierowanie się ustalona strategią przed meczem.

Analiza na danych historycznych przechodzi do lamusa. To tak, jak używanie telefonu na korbkę – zadzwonić się zadzwoni… 😉

Nic mi jak na razie nie wiadomo by stworzono odrębne reguły

świec na każdy rynek.Chyba, że są jakieś opracowania autorskie

instytucji na własny użytek. Ale to nie jest żaden problem,

kanon jest ten sam a wariacji można tworzyć nieskończenie wiele,

sam je robię dla siebie. również przez szukanie powtarzających się

układów.

Analiza danych nie przechodzi do lamusa. Quants, którzy sie na

niej opierają zarządzają miliardami $$$. Być moze sztuczna

inteligencja coś zmieni ale nawet ją trzeba na czymś uczyć- i to

są właśnie dane historyczne

Póki można zidentyfikować wystarczająco działające powtarzalne układy cenowe to AT będzie dobrą metodą. Jeszcze wielu wiele straci, a niektórzy zyskają właśnie dzięki AT. Nie ma prostrzej metody na duże zyski, a lenistwo i nadzieja to podstawa.

Czasem mam wrażenie, że zaciera się w głowach ludzi pewna naturalna granica między hindsightem a realnym uczestnictwem w tym co się dzieje na rynku. Mnie też tak się nieraz zdarzało, a może i zdarza.

Mamy zapis bitwy, tutaj w postaci świec. Patrząc wieczorem podniecamy się taką i taką sytuacją. Ale siedząc w trakcie sesji mamy chyba inne odczucia. Skoro pewna wiedza udostępniana jest w książce, która kosztuje np 100$, to chyba taką książkę już czytał osobnik, który ma ileś tam mld w kieszeni. Wiedząc, że cała masa newbies może się czymś sugerować, może on zrobić z tego pożytek. Przecież to także będzie jakaś „the edge”.

A mnie zastanawia cos innego:

Zalozmy, ze chce sam szukac dzialajacych formacji. Jakie warunki statystyczne musza byc spelnione aby uznac dzialanie formacji za rzeczywisty edge a nie zbieg okolicznosci? Mam na mysli np ile razy taka formacja musi wystapic? Jaki % skutecznosci, jaki profit factor?

Na akcjach (GPW) mamy kilkaset tysiecy dni notowan. Czy wystapienie formacji 1000 razy, ze skutecznoscia > 50% oraz PF > 2 wystarczy aby stawiac na nia pieniadze?

@ Gonzo

Nie wystarczy bo rynki są zmienne. Całkiem łatwo można sobie opracować system gry wygrywający na danych historycznych. Równie łatwo można wtopić kasę stosując go w realnej grze.

Summa summarum 😉 dane historyczne nie są żadną gwarancją a prawdopodobieństwem, że coś takiego samego może wydarzyć się w przyszłości – statyczna analiza do dynamicznego rynku. To implikuje coraz częstsze wykorzystywanie tych wzorców zachowań w swoich systemach transakcyjnych przez niektórych inwestorów stosujących przeciwne zlecenia dla danych poziomów cenowych. Można to określić jako specyfikę danego rynku (np Forex), gdzie bardzo często dochodzi do takich sytuacji. Oczywiście, że świece (ich wygląd) są takie same, jak na pozostałych rynkach :)Chodzi o rzeczywistą reakcję rynku na dany układ świec, a nie ich wygląd graficzny 🙂 Właśnie w takich sytuacjach, gdzie uaktywnia się heurystyka sądzenia, często dochodzi do braku potwierdzeń formacji i odmiennego zachowania ruchu cen do oczekiwanego:) Dopiero online potwierdzenie lub zaprzeczenie daje podstawę do decyzji „co zrobić”, np. aktualizować/pozostawić/anulować zlecenie. Oznacza to, że elastyczna analiza w czasie rzeczywistym (nie mylić z częstym wchodzeniem i wychodzeniem z rynku!) daje większe prawdopodobieństwo wygranej niż sztywna na danych historycznych.

Gart – opisales więc tutaj swoje spojrzenia na spór – trading z jakiegos automatu (zalozmy niezbyt zaawansowanego) kontra trading z udzialem osoby siedzacej przy kompie. Dobrze zrozumialem? 😉

Nie chodzi o statystyczną wiarygodność bo nawet z 95% prawdopodobieństwem przychodzi „black swan” i wymazuje profity, a przychodzi szybciej niż wskazuje na to statystyczne prawdpodobieństwo.

Znaczenie ma takie wchodzenie w ramach danego systemu /formacji/ by nawet przy 5% prawdopodobieństwa zarabiać.

@ Pit65

Jak sobie wyobrażasz zarabianie z ponad 95% prawdopodobieństwem?

Aż tak dobrze to nie ma. Chyba że masz na myśli zarabianie bardzo małych kwot w relacji do kapitału inwestora. To akurat jest możliwe, ale szkoda fatygi bo lepiej założyć lokatę w banku.

Kazda formacje mozna potraktowac jako pojedynczy system. Pytanie wiec do systemowcow – ile transakcji i jakie inne parametry systemu musza byc spelnione abyscie uznali, ze system ma rzeczywista przewage nad rynkiem i ze nie jest to zwykly zbieg okolicznosci?

@Gonzo

Dla mnie taka ostateczna weryfikacja poprawnosci systemu jest zadowalajcy wynik testu Walk-Forward. I to najlepiej w jak najwiekszej ilosci okienek WF. Osobiscie preferuje tutaj system, ktory daje teoretycznie mniejszy zysk, ale jest „udowodniony” na np. 30 okienkach WF (czyli 30 okresach, wzgledem ktorych system nie byl optymalizowany), anizeli np. system ktory daje wiekszy zysk, ale test WF to zalewdwie np. 5 okienek (rzadszy czas reoptymalizacji).

@Gonzo

Dodam jeszcze, ze konfiguracja okienek WF (dlugosc okienek w ktorych optymalizowany jest parametr + co jaki okres ma byc reoptymalizacja + funkcja wzgledem ktorej optymalizowany jest sytstem) to tak na prawde kolejne parametry systemu.

Po wystąpieniu luki hossy w trendzie wzrostowym kurs oddalał się w górę średnio o 1,8% dzień później i średnio 2,2% w ciągu kolejnych 10 sesji.

@kathay

Po wystąpieniu luki bessy w trendzie spadkowym kurs oddalał się w dół średnio o 3,3 % dzień później i średnio 3,4% w ciągu kolejnych 10 sesji.

Mamy tu więc do czynienia z niewielką przewagą nad rynkiem.

Nie bardzo rozumiem. Wynika z tego, w przypadku wystąpienia luki zgodnej z trendem statystycznie możemy oczekiwać zysku okolo 2,5 %

W CIAGU JEDNEGO DNIA. To jest niewielka przewaga ?