Pora przyjrzeć się taktyce opuszczania pozycji, którą panowie z Blackstar zaimplementowali w swojej symulacji strategii eksploatacji trendów na akcjach.

Zarówno dla realizacji zysków (take profit) jak i ograniczenia strat w przypadku nietrafionego momentu zajęcia pozycji (stop loss), posłużyli się koncepcją ?trailing stopa” czyli ruchomego, podążającego za rozwojem akcji stopa zabezpieczającego, poruszającego się wraz ze zmianami kursów akcji, w tym przypadku wędrującego poniżej aktualnej ceny na wykresie. Został on oparty na zmienności rynkowej, liczonej bardzo popularnym wskaźnikiem ATR (Average True Range). Wiem, że koncepcja takiego stopa jest większości czytelników dobrze znana ale ponieważ zostałem poproszony o szczegółowe wyjaśnienie tych symulacji więc w najprostszy możliwy sposób ogarnę mechanizm jego działania w tym konkretnym wypadku. Programy do analizy technicznej posiadają wbudowany wspomniany wskaźnik ATR ale równie dobrze można wyliczyć go w Excelu.

1/ Odczytujemy po każdej sesji dzienny, rzeczywisty zakres zmian cen w stosunku do poprzedniego zamknięcia tzw. True Range (TR)

2/ Wyliczamy codziennie średnią wykładniczą dla TR z ostatnich 40 sesji, otrzymując 40-sto okresowy ATR

3/ W zależności od wielkości korekt, które chcemy przetrwać, mnożymy uzyskany ATR (40) przez dowolną wielokrotność, w tym przypadku x 10, uzyskując w ten sposób bazę dla odległość stopa od kursu.

4/ Odejmujemy wartość owego 10-cio krotnego ATR(40) po każdej sesji od ceny zamknięcia (lub od ceny maksymalnej w innej wersji). Z punktu widzenia Analizy Technicznej 10-cio krotny ATR jest dość szerokim korytarzem obronnym choć adekwatnym do długoterminowego podejścia.

5/ Jeśli uzyskany w punkcie 4 aktualny poziom stopa jest wyższy niż po poprzedniej sesji, przyjmujemy go jako punkt obrony pozycji na kolejny dzień; jeśli niższy – używamy stopa z poprzedniej sesji bez zmian. Stop nie może ?cofać się”, więc w zasadzie zostaje przesunięty wyżej tylko jeśli w trakcie notowań zostanie ustanowiony nowy rekord cenowy.

6/ Jeśli kurs akcji przebije od góry poziom stopa – sprzedajemy papier na otwarciu kolejnej sesji

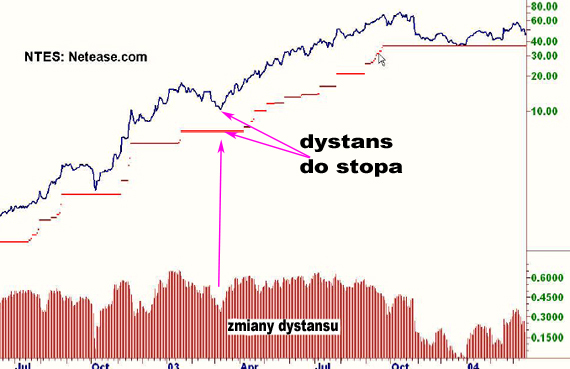

Na rysunku poniżej, zaczerpniętym z omawianego raportu, widać ów podążający stop jako czerwoną, przerywaną linię. Jego szerokość pozwoliła przebrnąć falę wzrostową bez draśnięcia. Natomiast wskazany niebieską strzałką moment wysadzenia z pozycji pozwolił uniknąć słonej straty podczas bessy. To oczywiście przypadek działania stopa w wersji skrajnie korzystnej dla inwestora, często jednak nawet tak szerokie zabezpieczenie zostaje naruszone mocną korektą.

Ryzyko, mierzone tutaj odległością kursu od nieustannie przesuwanego przy wzrostach stopa, zmienia się w takt skoków samej zmienności danego papieru. Przy gwałtownych ruchach, szczególnie w górę (tym bardziej jeśli towarzyszą im luki), owa zmienność rośnie co powoduje, że dynamiczny stop, oparty na wskaźniku ATR, rozchodzi się chwilami dość daleko od samej ceny. Natomiast jeśli papier wpada w beztrendowe okresy czy małe zmiany sesyjne, zmienność spada a stop podążający ciaśniej oplata od dołu wykres cenowy. Łatwiej wówczas o jego przebicie.

Aby zilustrować ten efekt, autorzy dodali do wykresu histogram, który obrazuje zmiany dystansu ceny od stopa. To owe czerwone słupki oparte na poziomej osi poniżej (rysunek również zaczerpnięty z raportu):

Strzałkami zaznaczyłem co dokładnie oznacza tutaj dystans na przykładzie jednej z sesji. Liczy się go w procentach do aktualnej ceny (prawa, dolna skala na prawo od czerwonych słupków). Jak widać ta odległość dystansowa sięgała chwilami nawet 60 % kursu i były to rekordowe wyskoki w tych testach. Zrozumienie sposobu wyliczenia ?dystansu” , a więc pośrednio i ryzyka, będzie miało znaczenie przy kolejnych prezentacjach raportu

Cdn

—*Kat*—

6 Komentarzy

Skomentuj stalmar Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A co jeśli w miejscu gdzie są strzalki na drugim wykresie mielibysmy do czynienia z ostrym wyrzucaniem akcji i kurs przeskoczylby naszą obronę (dziury w tabeli zleceń)?

Jesli to jakis popularny poziom to calkiem mozliwe, ze powyzej byloby sporo zlecen unikających miejsca typowego, potem dziura, a potem jakies zabląne inne oczekujące. Jakie zabezpieczenia sam bys zaproponowal bazując na wlasnej praktyce?

😉

Drodzy koledzy, mam pytanie.

Chodzi o zastosowanie ATR. Czy jeśli cena po wybiciu nowego szczytu wynosi 100 zł, a ATR w tym momence 2,5. Czy to oznacza, że Stop Loss powinien być ustawiony na poziomie 97.5 zł?

albo, albo 🙂

dość stary tekst:

http://www.futures.pl/?did=74

wiem, że stary, ale ciekawy. Chodziło mi o potwierdzenie.

Czy orientujesz się może z jakiego okresu jest liczony ATR na stooq.pl

bo tylko tam znalazłem ten wskaźnik.

@ stalmar

wszystkie te aplikacje w javie wyglądają mniej więcej tak samo i przy wyborze wskaźnika w oknie jest miejsce na wybranie drugiego wskaźnika a w kolejnym parametrów wskaźnika. Standardowo większość ma ustawiony ATR z 14 okresów (dni, godzin lub innych interwałów).

Pingback: SETH