Zanim przejdę do prezentacji wyników testu, wykonanego i opisanego przez menadżerów firmy zarządzającej Blackstar, chciałbym uprzedzić tych, którzy czytali go w przeszłości, że co jakiś czas panowie dokonują małych uaktualnień raportu. Mój komentarz dotyczy wersji z 2009 roku.

Zmiany nie są wielkie, zasadnicza część testu na danych historycznych pozostaje nie naruszona, dodano w międzyczasie kilka nowych weryfikacji na nowszych danych (out of sample test), nie ujętych w wersji pierwotnej. Praca nie ma typowo akademickiego charakteru, bardziej liczy się w tym wypadku wymiar praktyczny, więc sprawdzenie odporności strategii na świeżych danych wydaje się całkowicie pożądane.

Znamy już zasady zajmowania i wychodzenia z pozycji, opisane przeze mnie w poprzednich 2 częściach. Nie znamy, gdyż autorzy nie wspominają o tym, zasad zarządzania kapitałem i wielkością pozycji. Zakładam jednak na podstawie lektury, że test sporządzono używając po prostu 1 jednostki danej akcji, przy uwzględnieniu 0,5% prowizji i poślizgu za pełną transakcję (czyli kupno + sprzedaż łącznie).

Wynik końcowy nie jest w żadnym razie jakąkolwiek średnioroczną wartością przyrostu kapitału typu CAGR czy RoR (zysk składany czy zysk średni). Wyraźnie widnieje zaznaczone w opracowaniu, że podano go w formie wartości oczekiwanej, wyliczonej jako średnia wyniku wszystkich transakcji czyli mówiąc w uproszczeniu – średnia przewaga transakcji zyskownych nad stratnymi. Doszedłem do wniosku, że dość trudno byłoby to zrobić to w sposób klasyczny i zaprezentować w łatwy do porównania i uchwycenia sposób. Klasyczny – mam na myśli pulę kapitału początkowego, stała wartość wielkości pojedynczej pozycji, wyliczony zysk składany i maksymalne obsunięcie w procentach. Problem bierze się stąd, że ilość akcji non stop się zmienia, część wypada z notowań a wchodzą nowe, dlatego zarządzanie kapitałem w teście staje się wówczas mocno utrudnione, nie mówiąc o porównaniu do zmian samego indeksu reprezentującego rynek (czyli średniej strategii ?kup i trzymaj”), które byłoby nieadekwatne. W każdym bądź razie po wykonaniu ponad 18 tysięcy transakcji przez 22 lata, wartość oczekiwana wyniosła + 15,2% co uzasadnia użycie tak modelowanej strategii w realnym inwestowaniu, z prawdopodobieństwem uzyskania pozytywnych wyników w długim terminie.

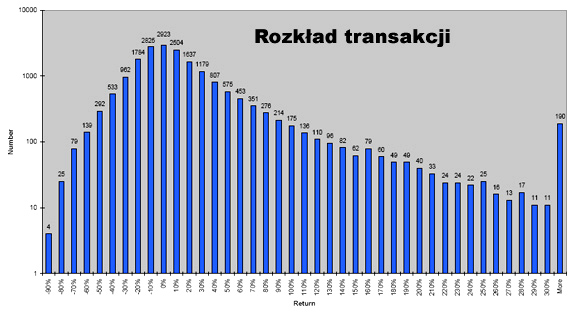

Rozkład transakcji na diagramie poniżej, pochodzącym z opisywanego raportu:

Na osi poziomej mamy kolejne przedziały zysku, w których pogrupowano wyniki wszystkich transakcji. Oś pionowa pokazuje ile transakcji znalazło się w danym przedziale zysku. Rozkład nie jest normalny, widać jego prawostronną skośność: tylko 4 transakcje skończyły się stratą większą niż 90% natomiast ?gruby ogon” po prawej stronie wskazuje 190 transakcji z zyskiem ponad 300%.

Prosty raport wygląda następująco:

– średni czas transakcji 305 dni

– trafność 49,3%

– średnia zyskowna transakcja 51,2 %

– średni czas zyskownej transakcji 441 dni

– średnia transakcja stratna (-)20%

– średni czas stratnej transakcji 175 dni

– średnia transakcja zyskowna do stratnej 2,56

– 17 % transakcji przyniosło zysk 50% lub więcej

– niecałe 3% transakcji przyniosło stratę 50% lub więcej

Trafność na poziomie 49,3% jest naprawdę niezłym wynikiem w kategorii strategii podążania za trendem. Testy optymalizacyjne stopa zostały zrobione również dla ustawień mnożnika ATR od 8 do 12 (krok co 0,5) ale różnice w wynikach nie były istotnie różne. Jak zwykle dla mnożnika większego trafność była wyższa ale mniejszy wskaźnik zysków do strat i odwrotnie przy niższych wartościach mnożnika. Wybrano mnożnik 10 tylko ze względów wizualizacyjnych.

Strategia ma więc przewagę (the edge) nad rynkiem choć akurat test z wyliczeniem samej wartości oczekiwanej nie mówi jak dużą, takie przybliżenie pojawi się w kolejnych wpisach. Zastanawiałem się dlaczego nie użyto jako wejścia na pozycję klasycznego wybicia z kanału cenowego czyli kupna gdy kurs wybije się ponad maksimum z X dni ale zdaje się to podejście użyte przez nich było efektywniejsze lub stabilniejsze, tym bardziej, że sami używają podobnej strategii w zarządzaniu

Cdn

Kathay

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Panie Tomaszu

jest to najciekawsza seria artykulow na bossie jak dotychczas.

ee tam, słaba wazelina, postaraj się lepiej kruz 😉

neeee – naprawde mi sie podoba.

Fajne i techniczne

Lepsze od filozofowania spadnie czy nie, astronomi i od meczenia pudelka.