Nie wiem jak to jest ze studiami ekonomicznymi, ale na filozofii dość ważnym przedmiotem jest logika. A szczególnie różnego rodzaju błędy wnioskowania. Jednym z rodzajów wnioskowań, jakich dokonujemy mnóstwo w życiu codziennym jest wnioskowanie przez analogię.

Jeśli w ciągu ostatnich trzech dni mój kot rozlał wodę ze swojej miski i zaraz potem nastąpił wzrost na rynku (nawet krótkotrwały), to mogę przypuszczać, że następnym razem gdy również ją wyleje będziemy mieli do czynienia ze zwyżką. To właśnie ten rodzaj wnioskowania. Uwielbiany przez uczestników rynku. Każdego dnia analitycy techniczni i fundamentalni szukają podobieństw obecnej sytuacji rynkowej do przeszłych i wnioskują, prognozują, szacują, spodziewają się i ewentualnie zarabiają lub tracą pieniądze.

O ile jednak w czasie silnej hossy zdecydowana mniejszość próbuje odpowiedzieć sobie na pytanie „kiedy się to skończy” szukając mniej lub bardziej wyrafnowanych analogii, o tyle podczas bessy niemal regułą są różnego rodzaju „studia” nad problemem – kiedy to wszystko może się skończyć.

Od kilku już miesięcy, co jakiś czas pojawiają się mniej lub bardziej zabawne próby wyszukiwania analogii na rynkach, żeby próbować udowodnić jakąś tezę. Ogromnym zwolennikiem wyszukiwania takich powiązań i relacji jest Wojtek Białek, którego ogromnie cenię – za olbrzymią wiedzę i niezależny umysł (choć bardzo często się z nim nie zgadzam, właśnie w takich prostych analogiach) . Być może to właśnie poszukiwania Wojtka naprowadziły analityków z DI BRE do podobnych poszukiwań. W ostatnim listopadowym raporcie podjęli próbę porównania obecnej sytuacji rynku amerykańskiego z bessami z okresów1929-1931, 1973-1974, 1987, 2000-2003.

Być może jakiekolwiek próby szukania podobieństw na takich podstawach są atrakcyjne dla poszukującego. Może też dodają trochę otuchy w tych trudnych czasach, jednak nie pamiętam by podobne „analizy” dokonywane były w czasie hossy. Ba, jestem przekonany, że spotkałyby się w najlepszym wypadku sugestią popukania się w czoło.

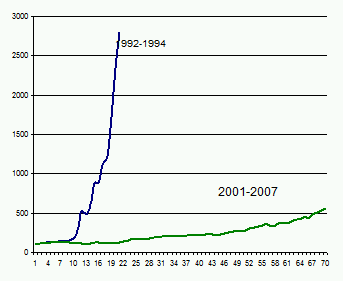

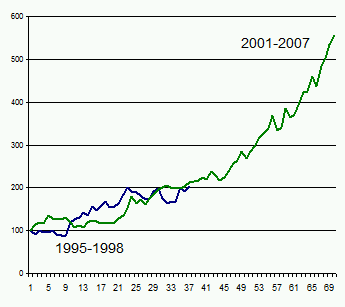

Poniżej zamieszczam kilka wykresów zbudowanych podobnie do tych, które właśnie pojawiają się i w tekstach W. Białka i w raportach DI BRE oraz w raportach zagranicznych – ostatnia hossa w Polsce na tle poprzednich rynków byka. Wyobraźcie sobie, że ktoś publikuje konsekwentnie te wykresy, żeby wykazać, że nie może ona trwać już dłużej, bo poprzednie kończyły się znacznie znacznie szybciej.

Zwłaszcza drugi diagram pokazuje „niemal bliźniacze zachowanie”. A to oznacza, że gdzieś na przełomie 2004-2005 roku powinny się pojawiać teksty przestrzegające przed końcem hossy, bo dotychczasowe tyle nie trwały. Sami wiemy jak było faktycznie. W czasie hossy takich analogii nikt nie produkuje. Wszak po co psuć dobrą zabawę.

***

Może to zostanie uznane za asekurację, ale ponieważ odnoszę się do raportu konkurencyjnego biura, proszę nie traktować tego jako przytyku w stronę konkretnej instytucji. Wręcz przeciwnie, chodzi raczej o twórczą wymianę refleksji na temat pewnych zjawisk, które występują nie tylko na polskim rynku.

23 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jest to fajny i nośny typ analizy. Sam lubię to oglądać :). Prosto i malunkowo, działa na wyobraźnię…

Osobiście uważam, że analiza zjawisk temu towarzyszących {w przeszłości} jakikolwiek innych mierników {czy to nastroju czy innych} jest ciekawa. Nie należy tylko zapominać o nieliniowości tak jak w całej AT.

Druga odnoga to analiza międzyrynkowa, a kojarzę, że gdzieś sam ten typ popełniłeś {nie pamiętam niestety gdzie to oglądałem}. Chodzi o etapy rozwoju rynku i porównywnie rynków w tym samym wieku {długość} istnienia. I tego typu analiza dla mnie jest bardziej wiarygodna {na wyczucie}. Kwestia tylko czy upływający czas {porównawczo} należy traktować liniowo czy może podnosić do kwadratu, a może jeszcze wyżej ;).

Porównanie z kotem rozlewającym wodę jest złośliwe i chyba nie do końca słuszne.

Przewidywanie przebiegu wykresów w przyszłości przez analogię do ich zachowania w przeszłości ma dość solidną podstawę. Wydaje mi się, że typowy analityk zakłada, że koleralacja pomiędzy dwoma okresami historycznymi wynika z podobnych przyczyn wpływających na zachowanie rynku teraz i kiedyś. Jeżeli możemy (z sensownym prawdopodobieństwem) podejrzewać, że koleracja wynika z zależności przyczynowo-skutkowej, to możemy pokusić się o wnioskowanie przez analogię.

Korelacja między ilością rozlanej wody przez kota a którkoterminowymi wzrostami na rynku nie pozwala wierzyć, że istnieje tu jakaś zależność przyczynowo-skutkowa…

Nie wiem jak to jest z analitykami, ale mam nadzieję, że są wystarczająco rozgarnięci, aby rozróżniać korelację od „przyczynowości”.

Natomiast muszę przyznać, że w „poważnej” prasie często pojawiają się fundamentalne błędy w rozumowaniu opartym o korelację. Przykładowo, czytałem kiedyś (chyba we „Wprost”), że „90 procent zażywających heroinę zaczynało od marihuany”. Problem w tym, że zapewne 99 procent procent zażywających heroinę piło kiedyś mleko, a jakoś nie zakazujemy sprzedaży mleka. Nie mogłem dać wiary, że redaktor nie dostrzegł, że prawdziwe pytanie brzmi: ile osób zażywających marihuanę kończy zażywaniem heroiny.

Ja staram się grać na kontraktach na 100% mechanicznie systemami trend-follower,

gdzie teoretycznie nie ma miejsca na jakiekolwiek przewidywania.

Trend-follower not trend-predictor, don’t bias itp..

Czasem zastanawiam się jednak czy to prawda – bo jeżeli system jest prawidłowo zbudowany

to kiedy otwiera pozycję można powiedzieć, że „przewiduje” kierunek rynku.

Właściwie to każdy człowiek w jakiś sposób nauczył się skutecznie przewidywać przyszłość –

inaczej siedzielibyśmy w jaskiniach. Dlaczego na giełdzie miałoby być inaczej ?

Niekoniecznie oznacza to szukania podobieństw – ja jestem zwolennikiem tej tezy w teorii Elliotta,

która mówi, że jest dokładnie odwrotnie, czyli że o obecnej bessie od lipca ub.r.

można powiedzieć, że nie będzie rozwijać się tak samo jak bessy z lat 1994, 2000.

Z. Komar kiedyś uczył tego W. Białka, ale on wtedy czytał już Vic’a ( w oryginale).

Ludzie próbują poprzez przeszłość, poznać przyszłość i trochę jest w tym racji ponieważ psychika człowieka i jego instynktowne zachowania nie wiele się zmieniły od czasów jaskini a co dopiero mówić od czasu działania rynków kapitałowych. Aby poznać swoją przyszłość musisz dobrze znać swoją przeszłość …

Idąc tym tropem Panie Grzegorzu rozumiem że jet Pan zwolennikiem teorii losowego błądzenia cen akcji 🙂 ??

Hehe, brawo! Gem, set, mecz.

Po kolei odpowiadam

@Deol

To troche taka natura felietonów, że bywają złośliwe porównania. Ale chodzi o ogólną zasadę.

Solidną podstawę mają mniej lub bardziej złożone badania zależności. Nakłądanie na siebie kilku wykresów, w których wydaje nam sie, ze bylo podobnie nie jest badaniem, ani nawet analizą.

Zeby to bylo rzetelne nalezaloby sprawdzic WSZYSTKIE okresy bessy.Dlaczego nie ma np okresu 37-42, bo za dlugo trwa i nie pasuje do tezy?

Niestety to mieszanie skutkow i przyczyn jest nagminne. I niestety dotyka bardzo wielu analityków. O dziennikarzach nie wspomne

@Jacek

Budujac wlasny system opieramy sie na jakich zalozeniach. Ktore faktycznie w ktoryms momencie mozna traktowac jako prognozy. Ale jesli wiemy ze sprawdzalnosc jest ograniczona to nie kombinujemy z pakowaniem sie „pod sufit”.

@ReS

(kontynuując poprzednią odpowiedź) – nie nie jestem zwolennikiem, ze rynki poruszają sie losowo, choc.. jesli nawet tak jest a ja wciąż zauwazam długie serie (czyli trendy), ktore przy mojej metodzie daja szanse na zarabianiu na nich to niech sobie bedą tak losowe 🙂

Ludzie probuja prognozowac przyszlosc, zeby pozbyc sie niepewnosci. Szkoda tylko, ze czasem przybiera to kuriozalne formy.

dzisiejsza sytuacja jest zdecydowanie inna, w dobie tej idiotycznej globalizacji to jedna spekula, a najlepiej na tym wyjdą pasozyty.

bo co innego mozna powiedzieć o tych ratowanych instytucjach oczywiście kosztem innych. nic dziwnego ze juz wszyscy zaczynaja wołac o pomoc

@Andrzej

rozumiem, ze pasożyty to grający krótko ?

a propos globalizacji:

http://futures.pl/?did=118

Z Andrzejem trzeba się zgodzić że wraz z coraz szybszym „życiem” rynków lawinowo zwiększa się rozmiar Spekulacji …

Panie Grzegorzu 🙂 myślę że Andrzejowi chodziło bardziej o coraz nowe instytucje które domagają się pomocy … powoli widać że błędem są „giga spółki którym nie można dać upaść” czyli spoko jak zdupimy to Państwo nas wyratuje 🙂

Trochę nam się pozmieniał porządek na tym świecie – kiedyś nie efektywni wylatywali najmocniejsi zostawali i pchali do przodu i w kółko …. teraz trzeba być tylko bardzo dużym a cuż z tego że nie efektywnym …. co do przemysłu motoryzacyjnego w USA to mamy PAT … albo Państwo pomoże i tym samym da zielone światło do pukania kolejnych firm … albo mamy powtórkę z LB tylko parę razy większą … (swapy CDS ..) czyli szukanie kapitału i sprzedaż wszystkiego za każdą cenę. No mogę tylko przytoczyć kolegę Macieja który twierdzi że niech się wszystko piep… im szybciej tym lepiej … wrzód się oczyści a my sobie po uprawiamy ogródek 🙂

Panie Grzegorzu – Pana teza na temat losowości to najlepsza odpowiedź dla ludzi którzy są zwolennikami tej teori 🙂

Panie Grzegorzu możemy podsumować to co się dzieje teraz tym co napisał pan 8 lat temu 🙂

„Miejmy tylko nadzieję, że zbieżność wydarzeń z ostatnich miesięcy, z tymi sprzed siedemdziesięciu lat nie zakończą się spadkiem WIG-u do 1000 pkt. „

Pingback: Blogi bossa.pl » Blog Archive

@ReS

Różnica jest taka, że to nie była analiza rynku. Tylko zjawiska 🙂

@gzalewski

„Zeby to bylo rzetelne nalezaloby sprawdzic WSZYSTKIE okresy bessy.Dlaczego nie ma np okresu 37-42, bo za dlugo trwa i nie pasuje do tezy?”

Jestem daleka od bronienia tez stawianych przez pana Białka, jednak do tego okresu(przynajmniej spadków z lat 37-38) też się odwoływał we wpisie z 7 listopada.

Skoro jednak brak ewidentnych analogii (patrząc choćby na czas trawania) poprzedniej hossy z tymi, które występowały historycznie, niewykluczone że ta bessa również może okazać się inna i szukanie podobieństw na nic się nie przyda.

Jeśli już mowa o logice to przecież p. Białek dąży do tego aby potwierdzić swoje tezy a nie im zaprzeczyć 🙂 .

Jednak wyszukując faktów, które potwierdzają jakąś regułę to nic innego jak błąd myślenia konfirmacyjnego. Bardzo ciekawie prezentuje go w swojej książce T. Zaleśkiewicz „Psychologia inwestora giełdowego” (niestety nakład wyczerpany) na podstawie zadania z kartami (tzw. zadania Wasona).

Może lepiej byłoby sobie zadać pytanie, czy tym razem nie będzie inaczej?

@siedemnastka

chodzilo mi raczej o dobor w raporcie DI BRE

problem polega na tym, ze podobne są zachowania ludzi, ale uwarunkowania zawsze są odrobine (a czasem znacząco) inne. Poniewaz są inne to jak w kazdym zlozonym systemie mozliwe rozwiazania mogą byc całkowicie nowe

swoja droga wlasnie na yahoo widzialem reklame portalu gmfactsandfiction – ciekawe, ciekawe 🙂

Panie Grzegorzu . Proszę o odpowiedż na nurtujące mnie pytanie. Czy możliwa jest na GPW krótka sprzedaż na dużą skalę i czy to co się w tej chwili dzieje na kontraktach, tzn. duży LOP, dość duża ujemna baza i ciągłe walenie koszy akcji na południe może świadczyć o arbitrażu „odwrotnym” ?.

Sto lat temu ludzie też mówili, teraz jest inna sytuacja inne otoczenie niż było sto lat temu gdy inne bańki pękały lub rosły. I tak samo teraz możemy mówić, że ludzie niby są tacy sami ale warunki są za to inne. Ale pytanie jest kto kreuje te warunki, przeciez tez ludzi nie ci sami ale tacy sami.

Co do tego że np. mamy globalizacje. A po drugiej wojnie światowej mieliśmy bombe atomową, czy ludzie przestali wojować a czy może zaczeli jeszcze bardziej, czy wojują tak jak wojowali a później sią godzą i układają tak jak wcześniej.

Ja sam powtarzam te same błedy czy doświadczenia nieraz identycznie i wielokrotnie, to i cały świat, który jest masą też może.

A swoją drogą to niezłe porównanie tych wykresów, czytam bloga Pana Białka i bardzo mi sie podoba, i tym bardziej spodobało mi się porównanie (zestawienie hoss) Pana Grzegorza, aż się uśmiechnąłem bo faktycznie idealnie wykazał pan pewien błąd myślenia na którym się właśnie przyłapałem 🙂

>>>O ile jednak w czasie silnej hossy zdecydowana mniejszość próbuje odpowiedzieć sobie na pytanie ?kiedy się to skończy? szukając mniej lub bardziej wyrafnowanych analogii, o tyle podczas bessy niemal regułą są różnego rodzaju ?studia? nad problemem – kiedy to wszystko może się skończyć.<<<<<

Odpowiedź na tą sentencję jest niezmiernie prosta, zresztą widać to na podanych wykresach.

Przy hossie trudno oszacować czas jej trwania, ale to ma mniejsze znaczenie, trudno również oszacować jej amplitudę. Wzrosnąć może 200%, 500% itd. Inaczej mamy w przypadku bessy. Czas jej trwania jest również zagadką, ale spaść możemy równe 100% od szczytu.

Do tego dochodzi psychologia tłumu. Przy hossie rozpalone głowy kupują bez opamiętania i nijak tego nie można sklasyfikować historycznie (np. problem straszenia przed końcem hossy w roku 2004-2005), gdyż zawsze może pojawić się jeszcze jakieś następne źródło kreacji nowego pieniądza, przy bessie natomiast, percepcja strat generalnie daje się uchwycić w jakieś tam ramy (procentowe przedziały), mamy fazę niedowierzania, ciągłego czekania na odbicie, aż po kompletne zrezygnowanie i rezygnację. Część inwestorów (zdecydowanie ta większa) sprzedaje w cholerę z reguły ze stratami przekraczającymi 50%, a część (ta mniej liczna) zapomina o tym, że miała rachunek inwestycyjny czy fundusz aż do następnej hossy, jeśli dożyje do tego czasu.

Nieprzypadkowo więc porównując większe przesilenia, możemy dopatrzeć się pewnych wzorców zachowań również na samych indeksach. Stąd pojawiające się analogie, które wcale nie muszą być nonsensowne.

Pewnie komentarz spóźniony, ale do słów „że gdzieś na przełomie 2004-2005 roku powinny się pojawiać teksty przestrzegające przed końcem hossy”, istotnie jeden z wykresów tyle, że dla rynku amerykańskiego, pokazał, że rok 2004 był szczytem hossy i dalej już tylko mogło być gorzej choć z mocnymi odbiciami w górę jak to miało miejsce w 2007. Nie wiem jak to wyglądało w Polsce, ale przypuszczam, że na polskim odpowiedniku było to widoczne gdzieś koo 2004-2005, na pewno w 2006 też już to było widać. Nikt pewnie nie pisał bo po co, ale ci którzy śledzili uważnie wówczas musieli to widzieć.

Co prawda wybiórcze nakładanie wykresów na siebie nie ma większego sensu prognostycznego, ale klasyczna analiza zjawisk – już tak. Można np. stwierdzić, że przyczyną obecnej sytuacji w Stanach była gigantyczna ekspansja monetarna, fiskalna i kredytowa. Można stwierdzić, że interwencje rządowe (te wcześniejsze, nakazujące udzielanie subprimów i te obecne „bailloutowe”) nie dały i nie dadzą dobrych rezultatów. Obecna bessa ma więc BARDZO dużo wspólnego z tą z czasów tzw. Wielkiego Kryzysu. Czy będzie tak długotrwała? Cóż, zostaje obserwacja (i reakcja na korekty;)).

Dobry post. Wielki szacunek dla Pana Zalewskiego, który nawet w tych trudnych czasach mysli wyjątkowo zdroworozsądkowo i pokazuje klasę. Ale i tak Białka fajnie się czyta, potrafi ciekawe rzeczy „odkryc” , z niecierpliwościa czekam na wykres korelacji DJIA od 1900 roku nałozony na szumy z kosmosu w tym samym okresie…. w odwróconej skali :). A co do „Nie wiem jak to jest ze studiami ekonomicznymi, ale na filozofii… ” ciekawe czy inwestorzy o humanistycznym profilu wykształcenia mają lepsze wyniki od ekonomistów ? :).

„ciekawe czy inwestorzy o humanistycznym profilu wykształcenia mają lepsze wyniki od ekonomistów?”

Twórcy LTCM byli bardzo ekonomicznie „zmatematyzowani”. Z pewnością nie-humaniści. Z wiadomym wynikiem:))))

A tak wracając do tematu to może w 1998 nie było bessy, a zaczęła się ona w 2000. Wówczas ostatnia hossa trwała mniej więcej tyle co poprzednia.

Pingback: Blogi bossa.pl » Blog Archive » Nasze codzienne iluzje