Subiektywność Analizy Technicznej w niektórych miejscach jest jej prawdziwą kulą u nogi. Jeden z takich efektów prezentuję niżej.

W poprzednim wpisie przybliżałem pracę Andrew Lo z kolegami z MIT, w której formacje cenowe są wykrywane za pomocą algorytmu, na podstawie ich charakterystycznych punktów ekstremalnych. To ułatwia test ich skuteczności i obiektywne wykrywanie, szczególnie tam gdzie oko ludzkie ma wątpliwości. Wyszukiwanie ręczne obarczone jest sporą szansą popełnienia błędu nie tylko w teraźniejszości ale jeszcze mocniej przy ocenie danych historycznych. Poniższa procedura pokazuje jak zawodne i subiektywne może być czytanie wykresów i podejmowanie decyzji na tak kruchej podstawie.

Wybrałem rzeczywiste dane jednej z polskich spółek. Odtwarzam kolejne etapy analizy jak gdyby odbywała się ona w czasie rzeczywistym.

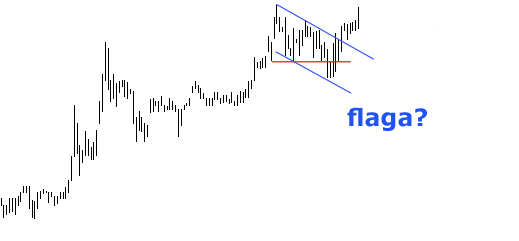

1. Ceny doszły do wielomiesięcznego maksimum i krążą bez kierunku tuż poniżej owego ekstremum. Wyrysowałem więc bardzo prawdopodobną formację trójkąta, z którego książkowe wybicie częściej dokonuje się w kierunku boku prostego. Spodziewamy się więc wybicia w dół, dla ułatwienia wskazuję to strzałką. Oczywiście każdy ma prawo zobaczyć tam inną formację co jeszcze bardziej potwierdzi subiektywność metod graficznych.

2. Rzeczywiście wybicie w dół nastąpiło ale skończyło się falstartem i zanegowaniem formacji. Powstała natomiast nowa formacja – flaga (zaznaczona na niebiesko) choć gdyby nieco inaczej poprowadzić dolną barierę można by pokusić się o wyrysowanie klina. Niemniej jednak wybicie z obu zwykle podczas hossy następuje wg teorii górą i tak też się stało.

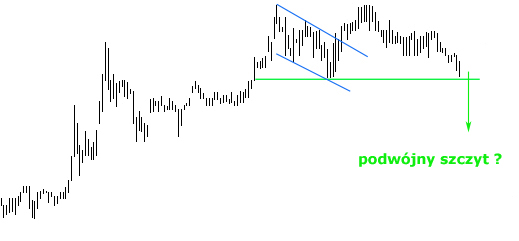

3. Wzrosty nie były zbyt imponujące i zatrzymały się idealnie na poziomie poprzedniego maksimum, po czym nastąpiło regularne obsuwanie. Kurs oparł się o wreszcie na linii dołka poprzedniej korekty (zielona kreska). Gdyby ową linię udało się pokonać – mielibyśmy do czynienia z klasycznym ?podwójnym szczytem” i spadkami o zasięgu minimum równym wysokości owej formacji .

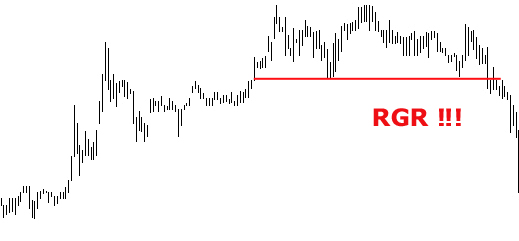

4.Nic z tego, zielona linia okazała się chwilowym oporem. Kurs wzrósł jeszcze raz choć już mniej niż poprzednio i runął w dół, dając impuls do powstania pięknej ?głowy z ramionami” (RGR)

Gdzie jest pułapka, oprócz tej, że ktoś inny mógłby wyrysować formacje inaczej? Ano iluzja polega na tym, że z perspektywy czasu widzimy już w historii TYLKO ostatnią formację czyli RGR. Robiąc więc ręczną inspekcję historii, dochodzimy do mniej więcej takiego wniosku: ?w tym miejscu sprzedałbym akcje gdy kurs wybił się w dół z formacji głowy z ramionami”. Z łatwością pomijamy inne formacje, które przecież, co ilustrowałem wyżej, pojawiły się w międzyczasie i robią się niewidoczne. Natrafić na owe z pozoru niedostrzegalne, mamy szansę na 2 sposoby: albo rzetelnie poszukiwać wszystkich formacji, w tym właśnie tych zagnieżdżonych jedna w drugiej albo za pomocą chłodnego oka czyli komputerowego programu. Tylko wówczas mamy szansę przetestować ich rzeczywistą efektywność.

Po fakcie sprawy widzimy inaczej, zmienia się waga i perspektywa niektórych zdarzeń. Dotyczy to zresztą w inwestowaniu nie tylko samej analizy technicznej ale o tym w kolejnym wpisie.

–* Kathay *–

34 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z perspektywy Luciowego PA (pozdrowienia dla niego 😉 )wyglądałoby to całkiem inaczej a mianowicie prościej.

wykres 1. Niższy szczyt LH co sugeruje pozycję Short.

wykres 2. LL i long DT short

ITD. 🙂

Nie będę się rozpisywał Zjawi się Lucek i wytłumaczy, ja się dopiero uczę tego i moze się mylę 🙂

No tak, ale właściwie na każdej z przytoczonych formacji można było wyjść z drobnym zyskiem, a przynajmniej na zero odpowiednio ustawiając SL

Piękna historia, ale jeśli to wykres polskiej spółki, to problem był pozorny.

Już na pierwszym wykresie widać było pokonanie linii trendu i kolejne LH.

Posiadacz akcji polskiej spólki sprzedaje papiery widząc taki wykres, chyba że woli uzywac chłodnego oka komputera.

Po sprzedaniu akcji obserwowałby wykres i gdyby kurs akcji był wyższy od pierwszego szczytu, kupiłby je ponownie.

Po wyrysowaniu DT akcje spadały zgodnie z regułami PA.

Problem leży w tym, że trader powinien podejmowac decyzje na podstawie tego co widzi, a nie na podstawie tego co zdaje mu sie że będzie.

@Lucek

Co masz na mysli: „Po wyrysowaniu DT akcje spadały zgodnie z regułami PA”? Chodzi mi o to co się działo po DT tzn owe reguły po DT.

akcje KGHM?? 🙂

Ja to miałbym tylko taką prośbę…

Ponieważ niektórzy uważają tutaj pivoty za Świętego Graala…znajdzcie sobie jakieś forum do tego i na ten temat. Chyba że problemem jest to, że na właściwym forum niektórych kaznodziejów ruch zbyt mały 😉

Mnie to szczerze powiedziawszy już trochę nuży, a czytanie tasiemcowych komentarzy nie na temat wpisu staje się bardzo kłopotliwe.

@DAPI

Jakie pivoty?

Mowa jest o formacji podwójnego szczytu, który może zmieniać się w … właśnie w co?

Dwa wykresy BZWBK, które powinny uswiadomic takim jak Ty, że albo patrzysz na wykres i wiesz co widzisz,

albo widząc DT (Double Top = Podwójny Szczyt), zaczynasz studiować wyniki badań i zastanawiać się nad tym, czy warto sprzedać akcje, bo a nuż 57% formacja sie nie sprawdziła:)

Kto nie sprzedał akcji latem 2007 po 300pln, mógł je sprzedać rok później za połowę tej ceny.

Jeśli nadal studiował trafność formacji, zamiast podejmować decyzje moze teraz cieszyć się 1/3 ceny z ub roku.

www.fotosik.pl/pokaz_obrazek/pelny/2317f8af1770e345.html

www.fotosik.pl/pokaz_obrazek/pelny/847ff167da644de1.html

@Radek

Zgodnie z regułami PA, tzn. tworzyły się sekwencje LH LL.

Pokazany wykres słupkowy jest na tyle nieczytelny, że nie widać kursów zamknięcia, co przy polskich spólkach,

gdzie nie ma krótkiej sprzedaży ma dość istotne znaczenie.

@Lucek

Jak widać reaguję trochę nerwowo na Twoje wpisy ponieważ z reguły kończą się one tasiemcem postów wraz z przepychankami…

Jakbyś ograniczył swoje przytyki osobiste to wiele by to zmieniło w postrzeganiu.

Dla mnie wyjście z ostatniego wykresu to jest zmiana trendu zgodnie z wszystkimi etapami V. Sperandeo mistrza Wall Street a nie RGR-em 😉 A on to chyba określał na ok. 70% {pomijając przytyk o 2B 🙂 )

@DAPI

Mój pierwszy wpis jest MOIM osobistym opisem tego co widzę i jak to rozumiem, patrząc na wykres.

Nikogo w tym wpisie nie zaatakowałem, do nikogo się nie odniosłem.

Wobec tego miej sam do siebie pretensje, że jesteś sprawcą tych „tasiemcowych przepychanek”:)

nie karmcie Trolla to moze poprzestanie na 1 komentarzu po kazdym wpisie. albo sie znow obrazi i zniknie. Na jakis czas niestety, bo zapomnial ze sie juz raz obrazil i zapowiedzial ze wiecej sie nie pojawi.

Lucek jeżeli na pierwszym obrazku DT2 oznacza podwójny szczyt to jestem Hans Kloss 😉

Jest to testowanie jakiegoś poziomu, ale na pewno nie DT…

http://www.fotosik.pl/pokaz_obrazek/pelny/2317f8af1770e345.html

@ DAPI i hodowca Trola

„Jako cien niedostepny ciala nasladuje, tak zazdrosc w tropy za cnota postepuje”

@bartol

Nie wiem kim jesteś, może Klossem?

Trading dlatego ma cos wspólnego ze sztuką, ze pozwala na dowolną interpretację tego, co widać na wykresie.

Podobnie, gdy jesteśmy w muzeum, każdy obraz może na nas wpływać poprzez to, co nasza wrażliwość jest w stanie

na nim zobaczyć, a nasze poczucie piękna zinterpretować to na nasz użytek.

PA uczyłem się na grupie SANUK pod okiem Dona Baker’a, który pokazywał i tłumaczył na przykladzie własnych wykresów

sposób w jaki należy odczytywac wykresy.

Powiedz mi, czy widzisz DT na załaczonym wykresie pomiędzy 20:45 a 21:00?

www.fotosik.pl/pokaz_obrazek/pelny/185033382af1cd10.html

@Lucek

„Trading dlatego ma cos wspólnego ze sztuką, ze pozwala na DOWOLNĄ INTERPRETACJE tego, co widać na wykresie.”

😉 DOWOLNA INTERPRETACJA…czyli dokładnie to na co próbuje uczulić Kathay w artykule powyżej… Jak dla mnie to strzeliłeś sobie traderskiego samobója…

@bartol

Dlatego napisałem to co napisałem, gdyz ja widziałem DT2, a Ty nie.

Ty zinterpretowałeś po swojemu, a ja po swojemu.

Nasze interpretacje były dowolnoscią, bo to nie jest nauka ścisła.

Wolałbym, żebyś napisał, czy jesteś tym Klossem czy nie.

Kathay może uczulać na wszystko na co ma ochotę, sęk w tym, że zarabia się nie na uczuleniu na coś, tylko na WŁAŚCIWEJ

interpretacji wykresu.

www.fotosik.pl/pokaz_obrazek/pelny/1ad39aa6fd531144.html

@Herr Kloss

To jest mój goal z dzisiaj.

Niech inni osądzą, czy to jest DT2 i czy to jest samobój:))

@ DAPI

Swoja droga to mnie tez juz zaczynają denerwować ciągłe kłótnie, które wszakże kulturalnym ludziom nie przystoją:) Ale tym razem Lucek nie napisal nic co mogłoby Cię aż tak wzburzyć, więc proponuje powściągnąć emocje. Pozdrawiam

Interpretacja zależy od metody.

Jest dużo metod, wszystkie metody są równie dobre w dobrych rękach.

Na tych pokazanych wykresach wejść i wyjśc jest kilka,wszystkie będą dobre jeśli masz opracowane wyjścia

bo nimi kierujesz stratami, a zysk sam niejako rosnie 🙂

Klucz to panowanie nad stratami na tych subiektywnościach i konsekwencja.

Lucek ma racje w tym,że wachanie powiększa straty i nie ważne czy interpretowałes dowolnie czy nie.Ważne ze zgodnie z metoda.

Komputery widzą statycznie też „po meczu”. A więc grają do pustej bramki.

Optymalizacja to nic innego jak wprowadzanie pewnych subiektywności do obiektywności.

> Lucek ma racje w tym,że wąchanie powiększa straty

dokładnie – gra na nosa powiększa straty… ale tak dosłownie ???

lucek napisał:

„że zarabia się nie na uczuleniu na coś, tylko na WŁAŚCIWEJ

interpretacji wykresu.”

to tak, żeby wyjaśnić, to chyba zarabia się na podejmowaniu właściwych decyzji??

Tak, zarabia się na podejmowaniu właściwych decyzji.

A właściwe decyzje podejmuje się na podstawie czego?

Wiem, trzeba być mądrym, przytomnym i do tego młodym:)

@Lucek

Dalej masz oczywiście rację, bo decyzje podejmuje się na podstawie posiadanego doświadczenia w interpretacji wykresu 🙂

Rys. nr 2 to formacja flagi. Tak…gwoli ścisłości;)

Trading Plan wg PA nie interesuje się formacjami typu flaga, proporczyk, trójkąt itd.

To co interesuje stosującego PA to:

DB ? Double Bottom

DT ? Double Top

HH ? Higher High

HL ? Higher Low

LL ? Lower Low

LH ? Lower High

SR ? Support or Resistance

SUP ? Support

RES – Resistance

PB ? Pull-back

@Lucek

Czy można gdzieś znaleźć wyjaśnienie w przystępny sposób najlepiej w j. polskim, Twojej metody tradingu (PA)?

Pozdrawiam

@emems

Najlepszym miejscem w tej chwili na zgłebienie tej metody to grupa SANUK na eChat’cie w czasie sesji w Stanach

oraz grupa SANUK na google.

W Polsce nie spotkałem nikogo, kto przyznałby sie , że to stosował wcześniej, obecnie znalazłem kilku naśladowców na mIRC’u.

Mam troche materiałów w formie .pdf, ale po angielsku.

@Thom

that’s right, thx ! tak dawno tego nie używałem, że i tak się dziwię ze coś pamiętam 😉

@kathay

Tylko na blogu radzę się przyznawać;) No, chyba, że sama formacja jest wyjątkowo rzadka na wykresach;)

Odnosząc się do tematu wpisu warto zauważyć, że przecież inwestor na bieżąco analizujący wykres może rewidować swoje spostrzeżenia. Czy przekształcenie się jednej formacji w inną uniemożliwia skuteczną reakcję? Z podanego przykładu – moim zdaniem – wynika coś innego. Jest to raczej (oj, częsta:) błędna reakcja na zmienność rynku i upieranie się, że skoro „była flaga i wybicie górą – to teraz tylko na północ!”. I wtedy neguje się RGR, bo przecież „weszliśmy pieniędzmi po fladze” i ma rosnąć…..

Tu naprawdę nie chodzi o reakcję, zasięg czy zmienność. Chodzi o perspektywę czasową.

Subiektywne metody mają to do siebie że analiza po czasie rzadko pokrywa się z tą robioną na żywo. Mało tego – hindsight powoduje, że rzeczy korzystne dla siebie widzimy ostro, nieudane (teoretycznie) transakcje z historii stają się wręcz niewidzialne.

„Trade what you see , not what you think” a co bylo widac w kazdym etapie to bylo widac a sprawa jest taka ze PA , tak przez Lucka reklamowane i w tej sytuacji , po odpowiednim zmniejszeniu interwalu pomogloby z pewnoscia , nie tylko w zarzadzaniu pozycja lecz rowniez z zamykaniem/otwieraniem pozycji . Tak apropos kolejnych etapow to DT chyba sie jednak nie zrealizowalo i nie powinno sie pod nie grac , myle sie ? 🙂 Co do choragiewki to brac blisko szczytu duza pozycje nie czekajac na wybicie to tez niezbyt , dodatkowo zgodzicie sie chyba ze wybicie na nowe szczyty powinno sie bacznie obserwowac i co do vol i wskaznikami . W takim wypadku PA pozoliloby duzo predzej zamknac pozycje . Pozdrawiam!

Witam, zaczynam dopiero przygode z analiza techniczna i mam male pytanie co znaczy skrot PA tak czesto tu uzywany ?

Pingback: Blogi bossa.pl » Blog Archive » Co chcemy widzieć

Pingback: Blogi bossa.pl » SKUTECZNOŚĆ ANALIZY TECHNICZNEJ część 3