Dziś trochę wakacyjnie i temat bardziej z zakresu katedry Uniwersytetu Mniemanologii Stosowanej, tego od ?przewagi jednych świąt nad drugimi”. Ale wcale nie znaczy to, że będzie bez sensu!

Mój znajomy z pojedynków bilardowych, pasjonat matematyki a od niedawna giełdy, poszedł za moją radą by spróbować zgłębić tajniki Analizy Technicznej, i to właśnie od strony matematyki, bo uważałem, że może to okazać się dla niego bardziej pasjonujące niż Analiza Fundamentalna. Po jakimś czasie pierwsze pytanie, które mi zadał między partyjkami, zwaliło mnie z nóg, mnie – wieloletniego praktyka A.T. :-O A chodziło o banał czyli wyznaczanie na wykresach trendów.

Zapytał mnie mianowicie, dlaczego

- (a) linia prosta łącząca kolejne ekstrema , czyli coraz wyższe dołki w trendzie wzrostowym, lub coraz niższe szczyty w trendzie spadkowych, nazywana jest linią trendu; bo w sensie statystycznym trendy liniowe wyznacza się przecież w inny sposób.

- (b) i dlaczego z takim pietyzmem analitycy różnej maści rysują te linie i jak na tym się zarabia skoro u każdego z nich owe kreski przebiegają nieco inaczej.

Przyznam, że pytania były warte nieco dłuższej dywagacji więc poprosiłem o czas do namysłu i możliwość użycia wykresu jako ilustracji 🙂

Więc jak niegdyś w ?Wielkiej Grze”, odpowiadam najpierw na pytanie pierwsze.

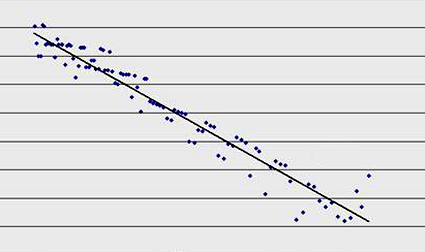

Linie trendu były, o ile się nie mylę, pierwszymi narzędziami Analizy Technicznej znanymi kulturze zachodniej, kilka stuleci wcześniej swoje świece stworzyli Japończycy (podejrzane, że nie Chińczycy). Jak powszechnie wiadomo Mr. Charles Dow, partner Mr. Edwarda Jonesa, naniósł pewnego dnia średnią arytmetyczną na wykres, wydając tym samym na świat nowy rodzaj analizy giełdowej. W sensie statystycznym był to całkiem poprawny manewr dla określenia kierunku trendu, jako że takim najprostszym narzędziem owa nauka się była posługiwała dla oznaczenia tendencji dowolnego zjawiska w czasie. Była to jednak krzywa a nie poszukiwana przez nas linia prosta. Przyznam szczerze, że nie wiem natomiast, kto i w jakich warunkach ową średnią wziął był wyprostował i przesunął w kierunku ekstremów z jednej bądź drugiej strony ciągu cenowego. Po co, chyba się domyślam – poszedł na łatwiznę – wygodne dla ręki do wyrysowania w każdych warunkach i kuszące dla wzroku, bo przecież od razu ceny układają się przy jej pomocy w ewidentne i ?proste” do inwestowania esy floresy. Ale przecież linia tzw. trendu liniowego, również najprostsza ze statystycznego arsenału, jest wprawdzie linią prostą tyle, że łączącą wszystkie punkty wykresu w ściśle zdefiniowany sposób, bynajmniej nie ekstrema jak powyżej. Używana w tym celu tzw. regresja liniowa, skutkuje utworzeniem linii prostej, łączącej punkty w takiej formie, żeby odległość każdego z nich do niej była jak najmniejsza. Jak wygląda to w praktyce pokazuje poniższy rysunek:

Linia trendu jak widać przebiega pomiędzy pojedynczymi, kolejnymi cenami ale nie łączy jedynie tych ekstremalnych. Zrobiłem to samo na wykresie WIG20 i wyznaczyłem statystyczną linię trendu metodą regresji liniowej dla całego okresu ostatniej bessy- to ta linia prosta biegnąca w dół pośród kursów dziennych na poniższym rysunku (z tych dwóch biegnie ona niżej):

Ręcznie przesuwając ową linię trendu równolegle w górę ku ekstremom otrzymujemy tzw. linię górnego kanału trendowego (to ta prosta biegnąca wyżej). Gdyby dodać w ten sposób jeszcze jedną, łączącą opadające dołki – otrzymalibyśmy pełen kanał trendowy, który można rozciągnąć dalej po prawej stronie tak aby wyznaczyć przybliżony korytarz dalszego przebiegu kursów. Jednym słowem klasyczna linia trendu znana z A.T. jest de facto jedynie statystyczną linią kanału trendowego ale prawdopodobnie przyjęło się umownie nazywać ją ?linią trendu” i tak weszło to do literatury. Dla większego zamieszania: w A.T. również tworzy się takie kanały trendowe i w tych sytuacjach linia trendu = linii kanału. Nie dziwię się, że mój znajomy wpadł w popłoch.

Niestety dalej jest już tylko gorzej i stanowi blamaż dla A.T. Dla mnie wprawdzie to tylko gadżet a nie narzędzie ale o tym w następnym wpisie.

–* Kathay *–

P.S. Zapewne w statystyce nie tak się wyznacza kanał trendowy ale za pomocą bardziej naukowych narzędzi typu odchylenia standardowe, reszty itd. Ja próbowałem dojść do tego jak statystykę zdeformowano do A.T. w tym punkcie.

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

dziwne, ze matematyk nie doszedl do innego ciekawszego wniosku – skoro zarabia sie na zmianach cen a rynek jest ciagly (tylko na takim warto grac), to zeby cena sie ruszyla znaczaco w jakims kierunku najpierw musi pokonac jakies ekstremum – czyli linie wsparcia i oporu

tzw przekroczenie tzw linii trendu jest tylko zwiastunem, ze jakies ekstremum moze zostac pokonane ale to nie moze byc dobry sygnal, ewentualnie jakis trailing profit taker…

Linie trendu to jedna z tych cudownych „poetyckich ” rzeczy w AT, ktore powoduja, ze nic ni ejest takie samo za kazdym razem. I tym samym przyciaga tych wszytskich, ktorzy wolą widzieć w niej „sztukę” niż jakiś rodzaj rzemiosła.

Takie różnice pomiędzy statystyką a AT można mnożyć. Myślę jednak, że AT trzeba traktować, jako osobny od statystyki (matematyki/teorii portfelowej/inne-do-wyboru) świat z własnymi pojęciami, które nabierają sensu tylko w ramach danej rzeczywistości. „Nowe ekstremum” mieści się jeszcze w pojęciach , których nie wstydzi się zwolennik ścisłego opisu, ale już obrona wsparcia, to pojęcie mające sens tylko na gruncie AT.

Podobna dyskusja toczyła się kiedyś – właściwie do dziś toczy się – w wielu naukach społecznych i humanistycznych. Co jest uprawnioną metodą opisu świata i w pewnym momencie dyskusji zawsze padnie zdanie, iż jak nie można otworzyć drzwi kluczem, to trzeba posłużyć się łomem, bo ludzie szukają odpowiedzi i brak narzędzi nie zatrzyma ich w poszukiwaniu tych odpowiedzi – nie będzie AT, to będą jakieś inne wróżby.

AT jest właśnie takim łomem. Ułomne to-to, skrajnie subiektywne, ale czasami pozwala szybko ocenić swoją pozycję na rynku. Z punktu widzenia inwestora – jeśli zna ograniczenia AT – metoda jest w pełni uprawniona. Schody zaczynają się wtedy, gdy na gruncie AT chce się uzgodnić ogólny stan rynku w stylu „jesteśmy już w bessie, czy może jeszcze hossie?”.

Myślę, że popularność AT bierze się jednak z przyspieszenia na rynkach. Fundamenty gospodarek i spółek nie zmieniają się z godziny na godzinę a rynki chodzą już właściwie 24/7. Jakoś trzeba się w tym orientować.

Każdy nowy gracz wchodzący na rynek powinien sobie przykleić obok monitora zdanie Alfreda Korzybskiego, iż „Mapa nie stanowi terytorium” czytaj „Wykres to nie jest rynek – wykres to tylko jeden z obrazów rynku”.

Co do "poetyckości" AT – zgoda (z pisania wierszy też da się wyżyć podobno;). Zaś całkiem już poważnie – mam wciąż wrażenie, że większość (w tym ja bardzo często:) zapomina o podstawowej funkcji AT jaką jest dawanie sygnałów. Nie pewności, nie zysku – ale właśnie sygnału, że na rynku "coś się dzieje".

Na początku swojej przygody z Amibrokerem postawiłem sobie za cel statystyczne sprawdzenie owych linii trendu. Pierwszym problemem było wyznaczenie dołków i szczytów, tutaj próbowałem się posłużyć czymś na wzór zig-zag, trochę inaczej zapisanym, oczywiście z opóźnieniem wykluczającym zmianę sygnału wstecz. Wiązało się to z wyborem pierwszego zestawu parametrów. Dalej było już tylko gorzej, ilość parametrów które intuicyjnie wybieramy subiektywnie rysując kreskę po szczytach bądź dołkach jest zdecydowanie większa niż był bym w stanie wcześniej przypuścić. Z pewnością w pewnym stopniu zabrakło mi pomysłu na dobry skrypt, jednak wyniki uzyskane na podstawie pierwszych prób były na tyle słabe że cały pomysł wylądował w koszu.

Z reguły budując linię trendu korzysta się dołków lub szczytów odsuniętych od siebie w czasie o jakąś proporcje względem skali wyznaczanego trendu (parametr), pożądane jest także aby linia trendu nie została przecięta, ale tu też dopuszczamy wyjątki jeżeli owo przecięcie nastąpiło np. bardzo dawno w skali samego trendu (kolejne parametry). Najbardziej pożądane są linie potwierdzone które stykają się z 3 szczyytami/dołkami (kolejne parametry?). Jak dla mnie zbyt dużo niejasnych warunków do spełnienia, linie trendu zostawiam innym jednocześnie nie negując ich wartości.

@HDK

popatrz jak sam rysujesz linie trendu…

to jest tak jak Eliotem ładnie wygląda jak patrzysz wstecz a jak masz dzisiaj powiedzieć gdzie jesteś to wiesz z takim samym przybliżeniem jak Ci sie na oko wydaje że jest określone stadium rynku…

a więc z linią trendu jest tak że jak krótsza nie działa to rysujesz dłuższą i dłuższą i dłuższą i ostatnią jaką masz a danych, różne kąty bo tutaj przebiło bo tutaj nie trzymało…i opowiedz mi jakie ta ostatnia ma znaczenie gdzie dołek czy górka była 5-7 lat temu w innym stadium rynku ilości inwestorów ilości pieniędzy itp. itd.

spodek też tak można znaleźć…nie widzisz na małym wykresie poszerzasz okres nie ma poszerzasz i wreszcie jest 🙂 tylko co z tego ?

to jest jak z całą AT na krótką można jakąś prognozę wysnuć ale na długo to tylko genialny Eliott potrafi :))

Odpowiedź na pytanie a) wydaje się chyba prosta, musimy pamiętać, że wyznaczamy linię trendu, ale nie wszystkich zamknięć z jakiegoś okresu, tylko linię trendu ekstremów, do wyznaczenia linii potrzebne są 2 punkty, np. 2 dołki, i one wyznaczają linię trendu lokalnych minimów, po prostu w ten sposób określamy trend w jakim pojawiają się lokalne minima lub lokalne maksima a nie trend w jakim poruszają się ceny w okresie pomiędzy minimami lub maksimami.

Pingback: Blogi bossa.pl » SKUTECZNOŚĆ ANALIZY TECHNICZNEJ część 7