„Chętnych do przewidywania przyszłości nigdy nie brak, ponieważ nikt nie zadaje sobie trudu sprawdzania wartości tych prognoz.” John Rothchild

Nietrafione analizy i wyceny analityków technicznych to wdzięczny temat na felietony i czołówki gazet. Trochę dlatego, że ludzie uwielbiają pomyłki innych, ale również dlatego, że jest to czasami konsekwencją zachowania samych analityków. Ich przesadnej wiary we własne zdolności. Grzech „eksperckości” i złudzenia wiedzy dotyczy szczególnie analityków fundamentalnych krytykujących założenia analizy technicznej, którzy uważają, że „prawdziwą wartość” ma jedynie czytanie raportów i dłubanie się w liczbach, nie zaś patrzenie na wykresy, na których – ich zdaniem -widać wszystko po fakcie.

Na temat tego, że fundamentaliści też patrzą na rynek i oceniane przez siebie przedsiębiorstwa „po fakcie” można by zebrać setki dowodów. Jeden z ostatnich na GPW to Toora, zaś na rynku światowym wyceny Bear Stearns zaledwie kilka miesięcy przed upadkiem. Zresztą na ekstremalnych przykładach widać najlepiej, w jakim stopniu analizy i wyceny fundamentalne są wyłącznie powieleniem znanych faktów i w większości wypadków nie doceniają wystąpienia pewnych zagrożeń.

W 1998 roku tuż przed kryzysem rosyjskim, Gazeta Giełdy Parkiet wydała wkładkę Almanach spółek giełdowych, w którym po raz pierwszy na podstawie sondy przeprowadzonej wśród analityków zrobiono prostą analizę SWOT (OPIS). W przypadku spółek, które prowadziły jakąkolwiek aktywność z krajami byłego Związku Radzieckiego, fakt ten zanotowano po stronie mocnych stron. Oczywiście jedną z ?najmocniejszych logicznie? przesłanek była wielkość rynku rosyjskiego i teoretycznie nieograniczone niemal możliwości przychodów i zysków. Kolejny Almanach ukazał się już po załamaniu na rynku rosyjskim. Tym razem fakt powiązań z krajami WNP uznano za słabe strony firm.

James Montier z Dresdner Kleinwort Wasserstein wykazał na podstawie badań, że analitycy w swoich prognozach dotyczących wyników przedsiębiorstw, konsekwentnie podążają za faktycznymi zmianami. Prognozy nie są więc prognozami, tylko opóźnionym w czasie odbiciem już istniejącej rzeczywistości. Nie ma w tym nic zaskakującego – ludzie potrzebują prognoz. Co więcej są przekonani o ich poprawności. Już po fakcie próbują znaleźć argumenty pokazujące, że mieli rację wcześniej. W szczególności dotyczy to ekspertów różnych branż. Ta iluzja wiedzy prowadzi do przesadnej wiary we własne zdolności prognostyczne. Z badań prowadzonych przez Montiera wynika że 68-75% zarządzających i analityków sądzi, że trafność ich prognoz jest wyższa od średniej.Jaka jest rzeczywistość? Spójrzmy na ilustracje

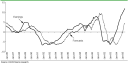

Prognozy zysków przesiębiorstw, na tle faktycznych wyników

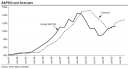

Prognozy indeksu SP500 (u nas podobną rolę pełnił WIGOMETR – wycofany z publikacji przez GPW kilka tygodni temu)

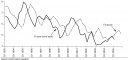

Prognozy dotyczące poziomu rentowności obligacji 10 letnich w perspektywie 12 miesięcy

Jak widać nie ma specjalnie znaczenia, czy prognozy dotyczą zdarzeń na poziomie przedsiębiorstw, czy makro. Każdorazowo są one wyłącznie powieleniem zdarzeń już znanych.

**

Brak jest takich badań na rynku polskim. A szkoda, bo mogłyby to być wdzięczne i naprawdę twórcze tematy prac doktorskich (również ludzi od lat związanych z rynkiem finansowym). Zamiast powielania kolejnych niespecjalnie interesujących zagadnień, opisanych już setki razy.

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Pragnę zauważyć też ciekawą przypadłość wystawiających rekomendacje dla spółek. Zwykle są one w granicach aktualnych cen, aby analityk miał zawsze jakieś wytłumaczenie.

Zatem teraz jak mamy KGHM w rejonie 100 to rekomendacje automatycznie wahają się w tym rejonie. Jeżeli cena spadnie na 80 to i rekomendujący zmniejszą wyceny.

Jeśli wzrośnie, analogicznie podniosą.

Publikowanie przez analityków i zarządzających prognoz w codziennej prasie na nazwałbym ?klubem komentatorów?. Te same nazwiska przewijają się w codziennej prasie. Dzisiaj pan A pisze w gazecie G1, jutro w G2, a po jutrze w G3. Z kolei Pan B dzisiaj w gazecie G2, jutro w G3, a pojutrze w G1 ? i tak na zmianę. Te same nazwiska, te same banały, frazesy, płytkie stwierdzenia ? powtarzane do znudzenia. Jak codzienne przeglądam kilka gazet to mam niezły ubaw. No bo co można z dnia na dzień nowego wymyślić ? nic raczej lansować się (lub swój prywatny fundusz inwestycyjny) w mediach. Chyba, że ktoś lubi codziennie przekonywany innych, jak mawiał prof. Stanisławski, o wyższości Świąt bożego Narodzenia nad Świętami Wielkiej Nocy? (temat akurat na czasie). Stworzyłem sobie własną bazę danych ?analiz nietrafionych? i od czasu do czasu przeglądam ku przestrodze. Mam też ulubione nazwiska, które często się mylą – w tym przypadku postępuje odwrotnie uzyskując dodatnie stopy zwrotu (w żargonie nazywam to indykatorem leszcza).

Mam większe zaufanie do analiz sporządzanych rzadziej, ale bardziej dogłębnych – więcej w nich fundamentów, a nie lania wody.

Poza tym uważam, że każdy mam swój sposób (system) analizy danych. Jedni wolą AT inni AF. Trzeba stosować to, w czym jest się najlepszym, ale też znać metody stosowane przez drugą ze szkół. Unikam jak ognia komentatorów, którzy ?znają się? na wszystkim . Wyznaję bowiem prostą zasadę: ?jak coś jest do wszystkiego, to jest do niczego??.

W ogóle artykuł bardzo ciekawy. Prawdy o wycenach są powszechnie znane, ale zawsze w cenie jest kilka pikantnych przykładów (z wykresami!) i celne podsumowanie 😉

Pozdrawiam!

a co sadzicie o analityi z hotmoney.pl? :))))

@ Krzysztof Borowski

Ale takich antyanalitykow były od lat zastępy całe. Czesci z nich mlodsze pokolenie juz nie pamieta. Powstaly nowe gwiazdy przekonane o swoim blasku. I dobrze (dla nich samych) jesli beda istniec w branzy za 10 lat 🙂

Bo wielu zniknelo

No cóż. Według mnie to technicy przeważnie bujają w chmurach i popełniają straszne w skutkach błędy. Dzięki technikom i ich opiniom inwestorzy kupują mocno przewartościowane akcje i tracą bez szans na odrobienie. Natomiast fundamentaliści jak sama nazwa wskazuje opierają się o konkrety. Oczywiście zgadzam się z opinią, że jest wielu oszustów podających się za fundamentalistów a tak naprawdę nic z nimi nie mających wspólnego. Inwestowałem już w oparciu o analizę techniczną i fundamentalną i wiem z własnego doświadczenia, że ta druga jest lepsza. W końcu spółka jest tyle warta ile zarabia a nie tyle ile chce za nią dać spekulant pod wpływem opini techników.

Eksperci są ‚debeściakami’ w jednej rzeczy – najlepiej potrafią wszystko sp******ć 🙂 "Jeśli jest jakaś zasada, można ją nagiąć.

Jeśli jest jakieś prawo, można je złamać." Morał: przyjmować do wiadomości to co mówią/wypisują, ale trzymać do tego daleki(!) dystans 😉

Ale to tylko moja opinia, bo ja bardziej preferuję AT od AF, więc może zbyt subiektywnie ich (specjalistów) oceniam.

@Adam222

„No cóż. Według mnie to technicy przeważnie bujają w chmurach i popełniają straszne w skutkach błędy. Dzięki technikom i ich opiniom inwestorzy kupują mocno przewartościowane akcje i tracą bez szans na odrobienie. Natomiast fundamentaliści jak sama nazwa wskazuje opierają się o konkrety.”

Dlaczego nazwa fundamentaliści miałaby sugerować konkrety? – mi się kojarzy jedynie z fundamentalizmem 😉

„W końcu spółka jest tyle warta ile zarabia a nie tyle ile chce za nią dać spekulant pod wpływem opini techników.”

No tu nie jestem pewien. Mysle ze spolka jest warta tyle ile chca na nia zaplacic na rynku

Spółka jest warta nie tyle ile zarabia ale tyle ile będzie zarabiac. Obecne zyski spółki są zazwyczaj już uwzględnione w cenie. Problemem jest więc prognoza zysków spółek. Prognozowanie zysków spółki na podstawie obecnej sytuacji fundamentalnej jest nie mniej zwodnicze niż prognozowanie przebiegu wykresu cenowego na podstawie tego co w danym momencie widzimy na wykresie.

Prognozy to tylko prognozy!!! Może warto by publikować ranking sprawdzalności prognoz poszczególnych analityków i aktualizować go na bieżąco.